SweetBunFactory

Cette série d’articles mensuels présente un tableau de bord avec des mesures globales de l’industrie dans les services de technologie et de communication. Il peut également servir d’analyse descendante des FNB sectoriels comme le Vanguard Information Technology Index ETF (VGT), Technologie Sélectionner un secteur FNB SPDR (XLK) et iShares US Technology ETF (IYW), dont les avoirs les plus importants sont utilisés pour calculer ces paramètres. L’article de ce mois-ci portera sur Invesco DWA Technology Momentum ETF (NASDAQ :PTF).

Raccourci

Les deux paragraphes suivants en italique décrivent la méthodologie du tableau de bord. Ils sont nécessaires pour que les nouveaux lecteurs comprennent les métriques. Si vous êtes habitués à ces séries ou si vous manquez de temps, vous pouvez les sauter et aller aux classements.

Métriques de base

Je calcule la valeur médiane de cinq ratios fondamentaux pour chaque industrie : rendement des bénéfices (“EY”), rendement des ventes (“SY”), rendement du flux de trésorerie disponible (“FY”), rendement des capitaux propres (“ROE”), marge brute (“GM”). L’univers de référence comprend les grandes entreprises sur le marché boursier américain. Les cinq mesures de base sont calculées sur les 12 derniers mois. Pour tous, plus c’est haut, mieux c’est. EY, SY et FY sont les médianes de l’inverse de Price/Earnings, Price/Sales et Price/Free Cash Flow. Ils sont meilleurs pour les études statistiques que les ratios prix/quelque chose, qui sont inutilisables ou non disponibles lorsque le « quelque chose » est proche de zéro ou négatif (par exemple, les entreprises ayant des bénéfices négatifs). J’examine également deux indicateurs de momentum pour chaque groupe : le rendement mensuel médian (RetM) et le rendement annuel médian (RetY).

Je préfère les médianes aux moyennes car une médiane divise un ensemble en une bonne moitié et une mauvaise moitié. Une moyenne pondérée en fonction du capital est faussée par les valeurs extrêmes et les plus grandes entreprises. Mes mesures sont conçues pour la sélection de titres plutôt que pour l’investissement indiciel.

Scores de valeur et de qualité

Je calcule des lignes de base historiques pour toutes les métriques. Ils sont notés respectivement EYh, SYh, FYh, ROEh, GMh, et ils sont calculés comme des moyennes sur une période rétrospective de 11 ans. Par exemple, la valeur de EYh pour le matériel dans le tableau ci-dessous est la moyenne sur 11 ans du rendement médian des bénéfices dans les entreprises de matériel.

Le Value Score (« VS ») est défini comme la différence moyenne en % entre les trois ratios de valorisation (EY, SY, FY) et leurs lignes de base (EYh, SYh, FYh). De la même manière, le Quality Score (“QS”) est la différence moyenne entre les deux ratios de qualité (ROE, GM) et leurs lignes de base (ROEh, GMh).

Les scores sont en points de pourcentage. VS peut être interprété comme le pourcentage de sous-évaluation ou de surévaluation par rapport à la ligne de base (positif est bon, négatif est mauvais). Cette interprétation doit être prise avec précaution : la ligne de base est une référence arbitraire et non une juste valeur supposée. La formule suppose que les trois mesures d’évaluation sont d’égale importance.

Données actuelles

Le tableau suivant montre les mesures et les scores à la clôture de la semaine dernière. Les colonnes représentent toutes les données nommées et définies ci-dessus.

CONTRE

QS

EY

SY

AF

CHEVREUIL

GM

EYh

SYh

FYh

ROEh

GMH

RetM

RetY

Matériel

2,73

-42.22

0,0408

1,1795

0,0264

2.11

35,00

0,0354

0,9612

0,0376

6,74

41.51

6,15 %

32,91%

Comm. Équiper.

-24.17

9.06

0,0289

0,2671

0,0147

19h60

60.13

0,0311

0,2749

0,0393

15,95

63.17

-0,23%

6,55 %

Équip. Électr.

-9.78

5.19

0,0456

0,6104

0,0322

17.17

28.33

0,0414

0,7767

0,0393

13.10

35,70

1,70 %

26,32%

Logiciel

-30.14

-6.95

0,0198

0,1109

0,0234

16.16

81,79

0,0259

0,1659

0,0353

17.78

85,89

3,08 %

11,17 %

Semi-conducteurs

-14.05

13h40

0,0451

0,1876

0,0269

31.10

60,58

0,0452

0,2376

0,0340

24h00

62.32

1,64 %

38,26 %

Services informatiques

-32.57

6,98

0,0280

0,1880

0,0221

29.37

56,61

0,0376

0,3176

0,0322

26.41

55.08

2,30%

11,88 %

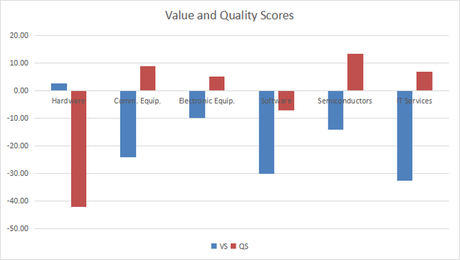

Tableau de valeur et de qualité

Le graphique suivant trace les scores de valeur et de qualité par industrie (plus c’est élevé, mieux c’est).

Valeur et qualité de la technologie (Graphique : auteur ; données : Portfolio123)

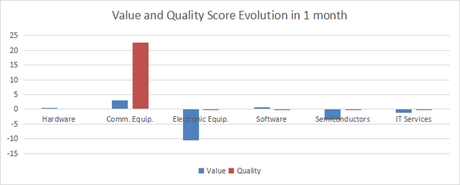

Évolution depuis le mois dernier

La qualité s’est améliorée dans les équipements de communication et la valorisation s’est détériorée dans les équipements électroniques.

Écarts de score (Graphique : auteur ; données : Portfolio123)

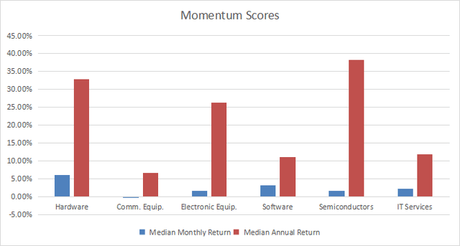

Élan

Le graphique suivant trace les scores de momentum basés sur les rendements médians.

Momentum dans la technologie (Graphique : auteur ; données : Portfolio123)

Interprétation

Comme indiqué dans mon S&P 500 tableau de bord mensuel, la technologie est le secteur le plus surévalué. Les équipements électroniques et les semi-conducteurs sont surévalués de moins de 15 % par rapport aux moyennes sur 11 ans, et de bons scores de qualité peuvent en partie le justifier. Le matériel est proche de sa valeur de référence historique, mais son score de qualité est loin en territoire négatif. Les logiciels et les services informatiques sont les industries technologiques les plus surévaluées.

Zoom sur le PTF

Le FNB Invesco DWA Technology Momentum (PTF) a commencé ses opérations d’investissement le 10/12/2006 et suit l’indice Dorsey Wright Technology Technical Leaders. Elle compte 36 participations et un taux de frais nets de 0,60 %. Les ETF sectoriels pondérés en capital comme VGT et XLK ont des frais de gestion beaucoup moins chers (0,10%). L’indice sous-jacent sélectionne et pondère les composants à l’aide d’un score basé sur la force relative des prix, et il est rééquilibré tous les trimestres. La pondération agrégée des cinq principales participations est plafonnée à 25 %.

Le fonds est principalement investi dans deux secteurs : les logiciels et les semi-conducteurs (respectivement 55 % et 24 % de la valeur des actifs). Le portefeuille est assez concentré : les 10 principaux avoirs, listés ci-dessous avec leurs ratios fondamentaux, pèsent 42,4 % au total.

Téléscripteur

Nom

Lester%

Croissance du BPA %TTM

P/E TTM

P/E avant

Rendement%

AAPL

Apple Inc.

6.00

-4.33

32.40

31,82

0,50

SMCI

Super Micro Computer, Inc.

5,82

208.71

27,84

26.65

0

MARA

Marathon Digital Holdings, Inc.

4,85

-316,72

N / A

144,48

0

CDN

Cadence Design Systems, Inc.

4.48

16.62

77.09

47,87

0

ACLS

Axcelis Technologies, Inc.

4.07

55,90

31,74

27.55

0

NVDA

NVIDIA Corp.

3,97

-48.36

236.31

57,97

0,04

RMBS

Rambus, Inc.

3,57

217.32

125,52

34,96

0

FTNT

Fortinet, Inc.

3.24

58.32

65.08

53,91

0

SNPS

Synopsys, Inc.

3.22

-7.78

76,59

41,90

0

APPLICATION

AppLovin Corp.

3.18

-16.34

N / A

86.04

0

Le graphique suivant montre que les performances depuis la création sont décevantes. PTF a pris du retard sur XLK de plus de 3 % en termes de rendement annualisé.

PTF vs XLK depuis octobre 2006 (Cherche Alpha)

Néanmoins, les deux fonds sont presque à égalité au cours des 12 derniers mois (voir le graphique suivant).

PTF vs XLK, 12 derniers mois (Cherche Alpha)

Mon opinion est que le PTF est plus précieux en tant qu’instrument de swing trading qu’en tant qu’investissement à long terme.

Liste de tableau de bord

J’utilise le premier tableau pour calculer les scores de valeur et de qualité. Il peut également être utilisé dans un processus de sélection de titres pour vérifier la position des entreprises par rapport à leurs pairs. Par exemple, la colonne EY nous indique qu’une entreprise de quincaillerie avec un rendement des bénéfices supérieur à 0,0408 (ou un prix/bénéfice inférieur à 24,51) se situe dans la meilleure moitié du secteur en ce qui concerne cette métrique. Une liste de tableaux de bord est envoyée chaque mois aux abonnés de Quantitative Risk & Value avec les entreprises les plus rentables se situant dans la meilleure moitié parmi leurs pairs en ce qui concerne les trois mesures d’évaluation en même temps. La liste ci-dessous a été envoyée aux abonnés il y a plusieurs semaines sur la base des données disponibles à ce moment.

BDC

Belden, Inc.

JBL

Jabil, Inc.

VÉCO

Veeco Instruments, Inc.

DIOD

Diodes, Inc.

NXPI

NXP Semiconductors SA

PRGS

Progress Software Corp.

GEN

Gen Digital inc.

IDCC

InterDigital, Inc.

Il s’agit d’une liste de rotation avec un biais statistique vers des rendements excédentaires à long terme, et non le résultat d’une analyse de chaque action.

to seekingalpha.com

Abonnez-vous à notre page Facebook: https://www.facebook.com/mycamer.net

Pour recevoir l’actualité sur vos téléphones à partir de l’application Telegram cliquez ici: https://t.me/+KMdLTc0qS6ZkMGI0

Nous ecrire par Whatsapp : Whatsapp +44 7476844931