SweetBunFactory

Teradyne, Inc. (NASDAQ :TER) se taille une niche en tant qu’acteur majeur dans le domaine des équipements de test automatisés et des solutions robotiques, avec une présence couvrant divers secteurs fortement tributaires de la technologie. La portée de leurs opérations est considérable, couvrant les industries de la consommation l’électronique à l’aérospatiale et à la défense. Teradyne excelle dans le développement et la commercialisation de systèmes de test automatiques et de produits robotiques, destinés à un éventail de secteurs. Leur gamme de produits comprend des systèmes de test de semi-conducteurs, des systèmes de test sans fil, des systèmes de test au niveau du stockage et du système et des produits robotiques.

A son essence, Les produits de Teradyne s’efforcent d’augmenter l’efficacité et réduire les coûts pour ses clients dans le domaine de la fabrication et de la logistique. Néanmoins, la nature étendue de sa gamme de produits et la variété des industries auxquelles elle s’adresse pourraient la rendre vulnérable à un éventail d’obstacles. Il s’agit notamment de la nécessité de maintenir un leadership technologique, de s’adapter aux fluctuations tendances de la demande et naviguer dans les complexités de la chaîne d’approvisionnement sur plusieurs fronts.

L’entreprise est aux prises avec un contraction des revenus dans la plupart des segments, ce qui est une tendance inquiétante. Cependant, une plongée plus profonde dans leur Appel sur les résultats du 1T23 peut faire la lumière sur les principaux défis et opportunités auxquels Teradyne est actuellement confrontée.

Progrès technologiques et changements de secteur

La performance financière de l’entreprise s’apparente à un tour de montagnes russes, reflétant principalement la nature cyclique de l’industrie, illustrée par l’alternance de périodes de croissance rapide et de ralentissements marqués des revenus et des bénéfices bruts.

A la recherche d’Alpha

Cependant, il est essentiel de noter que chaque cycle porte ses caractéristiques distinctes, et l’actuel n’est pas différent. Bien que le marché des SoC soit en baisse, en grande partie à cause de la baisse de la demande dans les secteurs du calcul et de la mobilité, une croissance inattendue a été constatée sur le marché des tests de SoC automobiles et industriels. Cette croissance est alimentée par de nouvelles applications d’appareils telles que les véhicules électriques, la conduite autonome et la transformation numérique industrielle. Approfondissons un peu.

Selon l’équipe de direction de l’entreprise, les secteurs du calcul et de la mobilité représentaient plus de 70 % du marché des SoC au cours des quatre dernières années. Ainsi, leur ralentissement impacte considérablement l’ensemble de l’industrie.

Cependant, une doublure argentée se présente dans la robustesse du marché des tests de SoC automobiles et industriels, qui constitue actuellement environ 30% du marché. La demande dans ce secteur dépasse les attentes, ce qui entraîne des délais de livraison prolongés pour certaines configurations de testeurs. Cette demande croissante peut être attribuée à une multitude de facteurs, notamment les applications d’appareils nouvelles et émergentes, et le désir des clients de reconstituer leur inventaire qui avait été réduit au cours des trois dernières années. En tant que tel, l’intensité de ce ralentissement du marché des tests SoC pourrait ne pas être aussi grave que les cycles précédents.

Une autre dynamique particulière à ce cycle est la demande accrue de testeurs provenant des fabricants de puces basés en Chine. Bien que cette demande dépasse le marché au sens large, sa durabilité à long terme reste incertaine. Ces dynamiques complexes contribuent à la difficulté de prévoir avec précision le moment et l’ampleur de la reprise.

Dans l’ensemble, l’entreprise prévoit un 20%-30% baisse du marché des SoC en 2023 par rapport à l’année dernière, tombant dans une fourchette de 3,3 milliards de dollars à 3,8 milliards de dollars, mais anticipent une augmentation de deux à trois points de pourcentage de leur part de marché.

Quant au segment Mémoire, les évolutions technologiques en cours continuent de stimuler la demande de tests, même si une offre excédentaire limite les investissements d’extension de capacité. Ils prévoient que le marché restera stagnant ou chutera de 10 % par rapport à l’année dernière, avec une augmentation marginale de leur part de marché.

Marché de test sans fil et transition Wi-Fi 7

Malgré les prévisions d’une baisse des ventes sur le marché des tests sans fil, le passage imminent au Wi-Fi 7 pourrait potentiellement alimenter une résurgence de la demande et de la croissance dans le secteur.

Néanmoins, à court terme, le segment LitePoint Wireless Test se trouve en proie à un cycle de correction reconnaissable, avec des ventes qui devraient diminuer de 20 % à 25 % par rapport à l’année précédente, principalement car la transition vers le Wi-Fi 7 reste à peu près un année loin. Pendant ce temps, les revenus du groupe System Test devraient diminuer de 20 à 25 % au cours de l’année. Cette réduction peut être attribuée à la baisse de la demande de disques durs (HDD) et à une baisse des expéditions de smartphones.

Potentiel de croissance en robotique

Comme divers autres domaines, la robotique est également en difficulté en ce moment, malgré des obstacles à court terme et une décélération dans la division robotique, les perspectives d’avenir restent intéressantes. Des facteurs tels que l’escalade des coûts de main-d’œuvre et un manque de main-d’œuvre suffisante pourraient ouvrir la voie à un taux de croissance annuel de 20 à 30 % dans l’intervalle, ce qui en ferait un candidat viable pour un investissement à long terme. Jetons un regard plus profond.

Les revenus du T1 2023 ont chuté de 14 % par rapport au T1 2022, reflétant les effets d’entraînement du conflit en Ukraine et un ralentissement de l’expansion industrielle. Chez Universal Robots, les conditions de marché s’avèrent difficiles, les ventes du premier trimestre étant à la traîne par rapport à celles de la même période l’an dernier. Malgré cela, les expéditions vers l’Europe ont fait un retour significatif à leurs niveaux les plus élevés, tandis que la demande aux États-Unis et en Asie a fortement chuté au premier trimestre. Un défi interne notable réside dans l’ajustement continu de leur système de distribution, qui se concentre de plus en plus sur les clients plus importants et les partenaires OEM présentant un potentiel de croissance à long terme plus élevé. Cette transition induit des maux de tête à court terme, mais les indicateurs prometteurs incluent des précommandes robustes pour le nouveau cobot UR20 à charge utile élevée, qui devrait commencer à être expédié au milieu de l’année.

À l’image d’Universal Robots, MiR est aux prises avec des obstacles à l’échelle de l’industrie et une accalmie saisonnière de la demande au premier trimestre. Pourtant, leur décision stratégique d’intensifier leur implication directe auprès de grands comptes a entraîné une augmentation de plus de 40 % des installations d’unités dans ce segment depuis le premier trimestre de 2022.

Compte tenu de l’environnement macroéconomique défavorable et de l’absence de signes indiquant des améliorations imminentes, les projections de revenus pour l’année complète du groupe Robotique ont été ajustées à la baisse à une croissance de 0 à 10 % par rapport aux 403 millions de dollars de l’année dernière. Néanmoins, la perspective à long terme du potentiel de croissance de la robotique reste optimiste, avec la possibilité d’une croissance annuelle de 20 à 30 % à moyen terme, principalement alimentée par les pénuries de main-d’œuvre et la montée en flèche des coûts de main-d’œuvre.

Finances

Leur stratégie globale implique des investissements prudents et la préservation de la discipline financière, tout en anticipant une reprise de la demande. L’objectif est de maintenir l’efficacité des opérations, avec des investissements canalisés dans leurs produits et leurs capacités pour alimenter les bénéfices futurs.

Dans le présent, la société a lancé le premier trimestre avec des ventes robustes, récoltant 618 millions de dollars, ce qui a dépassé le point médian de ses prévisions de 28 millions de dollars. Le BPA non conforme aux PCGR s’élevait à 0,55 $. Les dépenses opérationnelles ont augmenté, principalement en raison des pertes de revenus entraînant une moindre dilution des coûts fixes, entraînant par conséquent une baisse du bénéfice d’exploitation de 25% à 15%.

Les projections de ventes du deuxième trimestre se situent entre 625 et 685 millions de dollars, avec un BPA non conforme aux PCGR allant de 0,55 à 0,74 dollar, ce qui suggère que la société est sur le point de maintenir sa rentabilité pour le reste de l’année.

La stratégie financière de l’entreprise consiste à maintenir les dépenses opérationnelles relativement stables, à investir pour renforcer la chaîne d’approvisionnement mondiale, à soutenir les initiatives de croissance à long terme dans les domaines des tests et de la robotique et à générer un flux de trésorerie disponible sain.

Les ventes du troisième trimestre devraient être comparables à celles du deuxième trimestre, tandis que le quatrième trimestre devrait connaître une légère amélioration, ce qui signifie que la seconde moitié de l’année pourrait afficher de meilleures performances que la première. Les marges brutes sur l’ensemble de l’année devraient osciller entre 57 % et 58 %.

Le bilan de la société affiche une solide solidité, avec un ratio actuel dépassant 3,3, montrant des progrès par rapport à la même période l’an dernier. La société ne supporte pratiquement aucune dette sur son bilan et maintient un faible profil d’endettement.

Cela donne l’image d’une entreprise qui traverse actuellement un ralentissement cyclique, qui pourrait s’aggraver si les conditions macroéconomiques emboîtaient le pas. Cependant, du côté positif, il bénéficie d’une structure de coûts saine, c’est pourquoi il reste rentable. De plus, son bilan solide devrait fournir un tampon pour faire face à tout vent contraire économique s’il devait survenir.

Évaluation

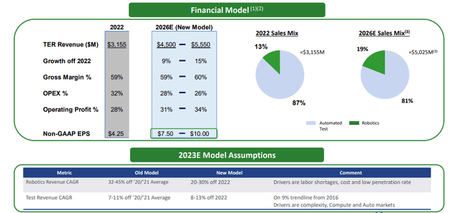

Nous nous sommes déjà penchés sur les tribulations à court terme auxquelles l’entreprise est confrontée, mais il convient de noter que l’entreprise a une histoire d’accélérations intermittentes des revenus. Pour nous aider à anticiper ce qui nous attend à moyen et long terme, la société a fourni une orientation prospective.

Téradyne

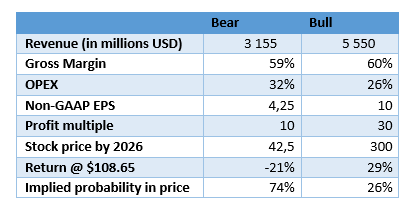

Ce pronostic est extrêmement utile car il nous permet de construire un scénario haussier et baissier pour évaluer la valorisation actuelle de l’entreprise. Le scénario baissier pourrait être envisagé comme une phase de stagnation de 2023 à 2026, où, en raison d’une multitude de problèmes, éventuellement d’une récession, l’entreprise est incapable de cultiver la croissance. D’un autre côté, le scénario haussier est l’intervalle optimiste des perspectives de l’entreprise pour 2026. Les résultats sont intrigants car ils suggèrent une bonne proportion de proposition risque-rendement asymétrique. Les cotes implicites dans le prix suggèrent moins de 25 % de probabilité que le scénario haussier se concrétise.

Scénarios haussiers et baissiers pour 2026 (Calculs de l’auteur)

Quoi qu’il en soit, la cyclicité de l’industrie, jumelée au paysage macroéconomique existant, m’encourage à différer pour l’instant tout investissement dans cette entreprise. Cela étant dit, je crois que la société possède une technologie intrigante et opère dans des secteurs qui sont sur le point de connaître une croissance remarquable dans les années à venir, alors que la valorisation n’est pas mauvaise. Je fais peut-être une erreur en attendant, le scénario macro me décourage d’entrer dans l’entreprise en ce moment.

to seekingalpha.com

Abonnez-vous à notre page Facebook: https://www.facebook.com/mycamer.net

Pour recevoir l’actualité sur vos téléphones à partir de l’application Telegram cliquez ici: https://t.me/+KMdLTc0qS6ZkMGI0

Nous ecrire par Whatsapp : Whatsapp +44 7476844931