Paiement en ligne et en boutique, émission de cartes, crédit de trésorerie… Stripe assemble depuis plusieurs années un socle complet de services financiers à destination des entreprises, notamment parmi les acteurs du e-commerce. Elle franchit désormais une (grande) étape supplémentaire en leur proposant l'accès à un compte bancaire.

Paiement en ligne et en boutique, émission de cartes, crédit de trésorerie… Stripe assemble depuis plusieurs années un socle complet de services financiers à destination des entreprises, notamment parmi les acteurs du e-commerce. Elle franchit désormais une (grande) étape supplémentaire en leur proposant l'accès à un compte bancaire.L'addition s'inscrit, comme toujours, dans la vision de la jeune pousse de mettre à la disposition de ses clients, accoutumés à la simplicité et à la réactivité des services en ligne qu'ils fournissent eux-mêmes, une expérience à l'état de l'art en matière de finances. Sont plus particulièrement visés les processus classiques d'ouverture de compte – qui prennent en moyenne une semaine et requièrent souvent visite en agence, voire… envoi de fax ! – et les délais incompressibles imposés aux transferts de fonds.

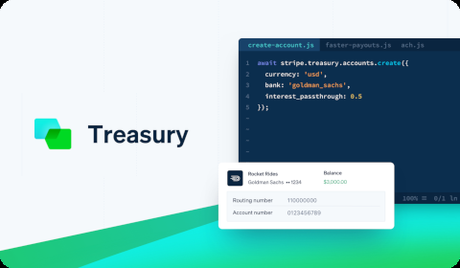

Avec Stripe Treasury, tel qu'il est implémenté, par exemple, dans la plate-forme de e-commerce Shopify, ces carences seront vite oubliées. Les marchands peuvent souscrire en quelques minutes, sans quitter leur navigateur web, un compte courant (portant intérêts), sur lequel leurs recettes sont versées (quasiment) en temps réel, immédiatement disponibles pour leurs dépenses courantes, via la carte de débit associée, pour le règlement de leurs factures ou pour approvisionner leur compte principal.

Puis la solution ajoute à ces fondations un ensemble d'options spécialement dédiées à sa cible. Celles-ci comprennent ainsi la distribution de porte-monnaie virtuels privatifs à l'intention des consommateurs ou encore, en synergie avec les fonctions d'émission de Stripe Issuing, la génération à la demande de cartes prépayées, afin de payer des prestations de freelances ou pour prendre en charge plus facilement les achats professionnels des salariés, avec toutes les capacités de configuration désirables.

En dépit de ses ambitions expansives, Stripe évite de disperser trop ses efforts et a donc, pour l'instant, renoncé à concevoir sa propre offre bancaire, comme le font tant de startups de la FinTech. Elle préfère s'appuyer sur des collaborations avec des établissements traditionnels – Goldman Sachs et, beaucoup plus modeste, Evolve Bank & Trust aux États-Unis, maintenant rejointes par Citi et Barclays pour son développement global – et concentrer ses priorités sur la qualité de l'intégration de leurs produits.

Dans la mesure où les partenariats n'entraînent pas de limitations gênantes ou de compromis inacceptables, il s'agit certainement de la meilleure stratégie. Car la promesse de Stripe, d'immerger la banque au cœur du quotidien des entreprises, avec le minimum de travail et le maximum de transparence, est complexe à concrétiser. Elle constitue son véritable avantage concurrentiel, l'axe sur lequel elle apporte (depuis toujours) le plus de valeur à ses clients… par opposition à des métiers financiers qu'elle ne maîtrise pas, qu'elle considère logiquement avoir intérêt à rechercher auprès d'experts.