Aujourd'hui je vais vous parler de l'intérêt à investir dans l'immobilier jeune.

Rassurez-vous je ne fais pas une crise de jeunisme ! Ce n'est pas parce qu'investir jeune dans l'immobilier présente de nombreux avantages que je vais vous dire que tout est perdu si vous avez 40 ou 50 ans 😉 .

Plusieurs lecteurs du blog ont d'ailleurs attendu d'être bien installés dans leur vie personnelle et professionnelle pour se lancer.

Mais, il est vrai que lorsque vous avez commencé à accumuler du patrimoine et du cashflow, vous vous retournez parfois sur le chemin parcouru avec un sentiment de fierté teinté d'une note de regret. Et une voix intérieure vous demande " mais pourquoi n'as-tu pas commencé plus tôt ? Aujourd'hui tu serais tranquille... et plus riche ! "

C'est le propre des grandes révélations : on a souvent l'impression qu'elles arrivent trop tard. Et c'est pour cela que j'ai voulu écrire cet article : pour aider les jeunes (et les moins jeunes) à ne plus remettre à demain leurs ambitions d'investissement.

A partir de quel âge investir dans l'immobilier ?

Aujourd'hui, l' âge moyen des investisseurs français est de 45 ans. Et la proportion des investisseurs de moins de 30 ans est de 5 % seulement !

C'est vrai que l'on a d'autres choses en tête quand on a 20 ans ou 25 ans : les filles (ou les garçons), la fête, le sport... Malgré tout, c'est dommage car investir jeune dans l'immobilier présente de nombreux atouts - j'en reparle un peu plus loin.

Pour investir dans la pierre, le plus tôt sera le mieux.

Juste un exemple pour illustrer ce propos :

si vous investissez pour la première fois dans un studio à 20 ans en contractant un emprunt sur 15 ans ; à 35 ans, ce bien sera remboursé et vous pourrez envisager un autre investissement. Bien entendu, si vous êtes un Serial Investisseur, vous aurez enchaîné avec d'autres investissements entre temps.

Mais si vous commencez à investir à 40 ans avec un crédit sur la même durée, vous aurez remboursé votre emprunt à 55 ans. Autant dire qu'il sera alors plus compliqué d'obtenir un nouveau financement - et surtout l'assurance qui va avec.

Et cette logique est identique si vous souhaitez devenir rentier avec l'immobilier : vous atteindrez plus vite ce statut en investissant de bonne heure.

Voilà pour l'aspect mathématique même si on peut investir dans la pierre à tout âge. Vos aspirations ne seront pas les mêmes à 20 ans qu'à 50 ans. Et votre capacité à investir sera également bien différente.

Quelques tendances

De ces premières constations, il ressort quelques tendances - je parle bien de tendances et n'en fais pas une généralité :

- on est souvent plus ouvert à la prise de risque quand on investit jeune.

Pourquoi ? Pour différentes raisons en fait. A 20 ans, on peut se dire que l'on aura tout le temps de se refaire et que personne n'aura à souffrir de cette prise de risque excepté nous-mêmes. A 40 ans, quand vous avez des enfants et parfois un premier crédit pour payer votre résidence principale, vous avez davantage tendance à protéger vos arrières.

Et puis le jeune investisseur est naturellement plus optimiste quant à l'avenir. Son inexpérience va l'amener à considérer les risques sous un autre jour.

- investir dans l'immobilier jeune amène donc à faire des choix plus audacieux : investissement dans des zones détendues (là où la demande de logements est moins importantes et/ou dans des endroits où les locataires ont un profil plus risqué...), mise en place de colocation (dans la zone où j'investis il y a énormément de jeunes trentenaires qui ont investi dans des colocations), location courte durée (qui demande plus d'énergie et de disponibilité sauf à déléguer).

Vous l'aurez donc compris : il n'y a pas d'âge idéal pour investir dans l'immobilier, plutôt un statut idéal. Ensuite, tout est fonction de votre niveau de maturité sur le sujet. Néanmoins, plus investirez tôt dans l'immobilier, plus votre patrimoine sera important... et plus votre trésorerie augmentera.

Pourquoi investir jeune dans l'immobilier ?

Comme je le dis souvent, il y a presque autant de raisons d'investir que d'investisseurs ! Même si de grands objectifs demeurent.

Retraite par capitalisation

Le mot est lâché " capitalisation ". C'est moche je sais 😆 . Mais si vous en êtes arrivé jusque ici dans la lecture de cet article c'est parce que nous partageons ce constat : nous ne vivons pas dans le monde des Bisounours et nous savons qu'il faut compter surtout sur nous-mêmes pour nous assurer une retraite convenable.

L'autre option (politique de l'autruche et on verra bien...) nous la laissons de côté et préférons passer en mode action.

Parce que oui investir dans l'immobilier peut être une forme de retraite par capitalisation. Il s'agit de compter d'abord sur votre capacité à anticiper sans attendre que l'Etat "s'occupe de tout".

Le temps joue en votre faveur

Je l'ai expliqué plus haut : quand vous investissez jeune vous pouvez vous retrouver à la tête d'un patrimoine immobilier remboursé à 40 ou 45 ans. De quoi avoir les coudées franches pour entamer une reconversion ou payer les (chères) études de vos enfants.

Mais ce n'est pas tout : si vous avez investi à 20 ans, vous allez toucher des loyers pendant admettons 60 ans (la moyenne d'âge est des Français est de 80 ans:) ) alors que si vous ne vous lancez qu'à 40 ans, vous ne toucherez que 40 ans de loyer. Cela fait donc moins d' argent ! C'est un peu la même logique que dans les intérêts composés.

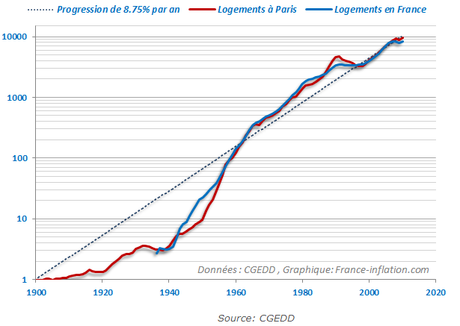

Autre aspect : les prix de l'immobilier ne font qu' augmenter sur des périodes longues. L'appartement que vous aurez acheté 75 000 € à 20 ans coûtera sans doute aux alentours de 100 000 € 15 ans plus tard. Regardez la courbe des prix :

Constitution et transmission de patrimoine

Vous êtes peut-être père ou mère de famille. Peut-être même l'avez-vous été de bonne heure. Et vous voulez mettre le " pied à l'étrier " à vos enfants, les aider du mieux possible en leur transmettant un ou plusieurs biens immobiliers.

Augmenter son intelligence financière

Je ne vais pas vous l'apprendre : ce n'est pas à l'école que l'on apprend à augmenter son QI financier. C'est presque un gros mot pour la plupart des enseignants d'ailleurs 👿 Hé oui l'argent c'est sale et vouloir en gagner c'est être un " salaud de capitaliste " 🙄

Il vous faut donc apprendre seul ou avec l'aide d' investisseurs aguerris. Investir dans la pierre va vous aider à augmenter cette intelligence financière. Car l'investissement immobilier est un éternel processus d'apprentissage dans des domaines variés : commercial, relations humaines, marketing, juridique, fiscalité ... A titre personnel, je pense même que c'est aussi ce qui fait son intérêt : cela fait bouger nos neurones !

Et là encore, plus vous commencez votre apprentissage de bonne heure, meilleur investisseur vous deviendrez.

Comment investir dans l'immobilier jeune ?

Nous y voilà, quel chemin emprunter pour débuter ce processus ?

Les préalables

Epargnez dès votre premier salaire

Si vous pouvez vous le permettre, essayez de mettre de côté dès vos jobs d'été. Avoir un petit pécule de côté peut toujours servir : que ce soit en cas de coup dur ou pour préparer votre projet d'investissement.

Lorsque vous décrochez votre premier travail pérenne, efforcez vous de mettre en place une épargne de type automatique : 10 % par mois ou 100 € par mois par exemple. Tout dépend de votre profil (cigale ou fourmi) et du niveau de votre salaire. Pour en savoir plus sur les meilleurs méthodes pour économiser, rendez-vous ici.

Optimisez votre budget

Attention il ne s'agit pas de s'inspirer de l'Oncle Picsou et de ne plus vouloir dépenser un centime 😉

Juste d'observer quels postes de dépenses inutiles et de les réduire voire de les supprimer.

A l'inverse posez vous la question : comment augmenter vos ressources ?

En actionnant ces deux leviers (dépenses / revenus), l'objectif est d'avoir des comptes propres... et présentables auprès du banquier.

Gagnez votre stabilité professionnelle

Ha le CDI, le Graal de l'investisseur. C'est un des points importants pour le banquier : votre situation professionnelle. Si vous êtes fonctionnaire, les banquiers vous feront les yeux doux ! En revanche si vous avez un CDD ou êtes en intérim, il sera plus compliqué d'obtenir un crédit immobilier (mais pas impossible).

A noter que certaines personnes imaginent faire un prêt étudiant pour leur premier investissement. Personnellement, je ne le conseille pas car vous n'êtes pas encore installé dans la vie active et ne disposez pas de ressources alternatives au paiement du loyer. La crise du Covid-19 l'a montré avec force : un logement peut être inoccupé plusieurs semaines voire plusieurs mois. Si vous disposez d'un salaire régulier, cette situation est stressante mais sans conséquence grave pour vos finances personnelles.

Ne tombez pas dans les pièges

Quand on souhaite investir dans l'immobilier jeune, on peut se laisser influencer par certaines sirènes : celle de la défiscalisation par exemple (dans la grande majorité des cas, ce n'est pas intéressant de mon point de vue), celle d'un agent immobilier qui vous promet monts et merveilles concernant le bien qu'il vend en ne pensant qu'à sa commission... ou même celle de " gourous " de l'immobilier qui vous font croire que vous allez dégager des montagnes de billets tout en sirotant un mojito au bord de la piscine.

A l'opposé, il faudra vous constituer une armure blindée contre les peurs souvent irrationnelles de vos proches qui chercheront à vous convaincre que c'est de la folie d'investir et que vous allez creuser votre propre tombe si vous ne les écoutez pas !

Persuadez le banquier

Il faudra convaincre le banquier d'investir dans vos projets. Le problème que l'on peut rencontrer pour investir dans l'immobilier jeune c'est le manque d'épargne. Or, si les banquiers ont été plus complaisants ces dernières années, n'hésitant pas à financer intégralement des projets, je ne serais pas surpris que cette position se durcisse et qu'ils demandent de plus en plus d'apport.

Si vous avez mis un peu d'argent de côté, ce sera forcément un plus - quelque soit votre âge d'ailleurs.

Dans le même temps, vous aurez un gros avantage aux yeux du banquier : votre jeunesse. Il y verra l'opportunité d'engager une relation sur le long terme avec un client dont le pouvoir d'achat va augmenter (en principe !), qui va sans doute constituer une famille un jour (lui ouvrant d'autres clients potentiels). Il a donc tout intérêt à vous garder " dans son porte feuille ", ce qui expliquera une certaine ouverture d'esprit quand vous évoquerez votre projet d'investissement.

Autre atout lié à la jeunesse : le montant des assurances de prêt sera parmi les moins élevées du fait que vous présentez un risque plus faible de défaillance qu'une personne âgée de 50 ans ou 60 ans. Et ce coût n'est pas négligeable !

Enfin, le banquier pourra vous proposer une durée de crédit plus longue - ce qui induit des mensualités plus basses.

Le dilemme de la résidence principale

J'en ai déjà parlé dans cet article, vous pouvez avoir à affronter un dilemme : faut-il investir dans la pierre ou acheter votre résidence principale ?

Contrairement à d'autres, je ne vais pas vous dire qu'il faut ABSOLUMENT choisir d'investir. C'est davantage une question à régler au cas par cas. On peut quand même estimer qu'un bon investissement sera un atout de poids au moment d'obtenir un financement pour votre résidence principale. La revente de cet investissement pourrait constituer par exemple un apport non négligeable pour votre résidence principale.

Autre solution de financement

Si votre entourage en a les moyens et la volonté, elle peut également vous prêter de l'argent. Je pense évidemment aux parents et/ou aux grands-parents.

Il est également possible d'opérer un crédit vendeur. Dans cette hypothèse, le vendeur du bien que vous convoitez accepte d'être payer en X mois. Il n'y a plus d'intermédiaire financier entre lui et vous. Mais vous trouverez difficilement un vendeur pour accepter ce type de montage.

Quel type de bien acheter ?

Ici on en revient à la case financement : il faut que vous connaissiez votre capacité d'endettement.

Si celle-ci est de 80 000 € par exemple, il sera délicat d'acheter un immeuble de rapport dans le centre d'une métropole. Bien souvent l'investisseur immobilier débutant optera pour une petite surface (du studio au F2) voire par des emplacements de parking - vous pouvez acheter un parking pour quelques milliers d'euros. C'est un type d'investissement intéressant pour " se faire les dents ".

En effet, la démarche sera toujours la même pour investir dans l'immobilier : rechercher, visiter, négocier, financer, signer chez le notaire... Vous allez donc pouvoir vous familiariser avec le processus et vous constituer une expérience.

Le mieux pour ne pas se tromper dans son premier investissement est de le rechercher dans un secteur que vous maîtrisez : vous connaîtrez les atouts et faiblesse de la ville et/ou du quartier, les prix... etc.

Les investissements immobiliers alternatifs

Si vous ne vous sentez pas d'emprunter plusieurs dizaines de milliers d'euros, vous pouvez explorer d'autres solutions.

Investir à plusieurs

Cette solution peut vous rassurer : en investissant avec un ami ou quelqu'un de votre famille vous augmenterez en plus votre capacité financière et diluerez les risques. Mais vous ne serez pas seul maître à bord. Veillez donc à être sur la même longueur d'ondes avec votre associé.

Plusieurs options s'offrent à vous pour investir à plusieurs : l'indivision, la Société Civile Immobilière, la SARL de famille, la SAS immobilière...

Sous location

C'est un phénomène encore relativement récent même si certaines grandes enseignes immobilières commencent à s'emparer du sujet.

En gros : vous êtes locataires et sous-louez tout ou partie de votre logement. Par exemple, si vous avez une chambre libre, vous pouvez passer une annonce pour trouver un colocataire. Vous réglez l'intégralité du loyer à votre propriétaire et faites payer à votre colocataire un "sous loyer". Ou bien vous sous-louez pendant vos vacances ou le week-end lorsque vous vos absentez de votre logement - formule Airbnb.

Attention, il vous faudra obtenir l' accord préalable du propriétaire !

Les Sociétés Civiles de Placement Immobiliers constituent un placement d'épargne : vous achetez une part d'un bien immobilier et non de l'immobilier en dur.

On parle également de pierre papier. Le gros avantage est que vous n'avez pas à acheter, louer et gérer de bien immobilier en direct, c'est une société de gestion qui le fait pour vous et les autres détenteurs de part de SCPI. C'est un peu la technique du paresseux !

Foncières cotées

Prolongement logique des SCPI, les foncières cotées sont des sociétés cotées en bourse, spécialisées dans la détention et la location de biens immobiliers.

Vous allez acheter des actions de ces sociétés et toucher des dividendes et/ ou des plus values le jour où vous revendrez vos actions.

Crowdfunding immobilier

J'en ai parlé il y a quelques semaines, l'investissement en crowdfunding immobilier est intéressant à plus d'un titre.

Vous sélectionnez les projets de construction et ou de rénovation immobilière qui vous plaisent le plus (emplacement, type de locataires envisagés, niveau de rendement...) puis achetez une ou plusieurs obligations. Ensuite, il ne vous reste plus qu'à attendre et à récupérer votre mise de départ + les intérêts - généralement l'opération est bouclée en 24 mois.

Attention, si vous avez envie d'enchaîner les investissements, il faudra avoir un oeil sur votre taux d'endettement dès votre première opération.

Ce taux d'endettement fixé à 33 % des revenus constitue un verrou de plus en plus difficile à faire sauter.

C'est d'ailleurs pour cela qu'il faut chercher les opérations les plus rentables car elles vont vous permettre de maîtriser votre endettement.

J'avais 29 ans la première fois où j'ai investi. Et en toute honnêteté cela n'a pas été une réussite financière même si j'ai réussi à générer une plus value quand j'ai revendu ce bien.

Ce qui explique que, pendant quelques années, je ne me suis plus intéressé à ce type d'opération.

Ce n'est qu'en 2013 que j'ai commencé à faire ce que j'appelle " du vrai investissement " : entendez par là de l'investissement qui vous enrichit tous les mois. J'avais alors 34 ans.

Et comme je le disais au début de cet article, il m'arrive parfois de regretter le " temps perdu " (même si j'ai fait bien d'autres choses dans l'intervalle que je ne regrette pas).

Et vous, à quel âge vous-êtes vous lancé dans l'investissement immobilier ?