La prise de conscience (récente) de la précarité d'une proportion inquiétante de la population – 40% des américains seraient incapables de faire face à une dépense urgente de 400 dollars, selon CNBC, et la situation est aussi catastrophique dans le reste du monde – conduit à l'émergence rapide d'une nouvelle génération de solutions, dont Quo est une des plus intéressantes… jusqu'à un certain point.

La prise de conscience (récente) de la précarité d'une proportion inquiétante de la population – 40% des américains seraient incapables de faire face à une dépense urgente de 400 dollars, selon CNBC, et la situation est aussi catastrophique dans le reste du monde – conduit à l'émergence rapide d'une nouvelle génération de solutions, dont Quo est une des plus intéressantes… jusqu'à un certain point.Comme beaucoup de ses consœurs, la jeune pousse, qui vient de boucler un tour d'investissement et s'apprête à lancer son produit, estime que la priorité pour aider les personnes en difficulté consiste à leur donner accès à un prêt de petit montant, suffisant pour surmonter un embarras passager, à des conditions équitables, qui, notamment, ne les entraînent pas dans une spirale infernale d'endettement, comme ont tendance à le faire le recours aux classiques cartes de crédit et autres avances sur salaire.

Dans cette perspective, Quo implémente quelques recettes originales. Dès le dépôt de la demande et, ensuite, lors de la souscription, le plus grand soin est apporté à ne pas nuire au score de crédit du consommateur, puisque celui-ci n'est interrogé à aucun moment. L'évaluation de la fiabilité de l'emprunteur est en effet réalisée exclusivement sur la base d'une analyse de son historique de transactions (deux mois suffisent), pour laquelle une simple connexion à son compte bancaire principal est requise.

Une fois le prêt accordé, il est matérialisé par l'envoi d'une carte prépayée présentant la particularité d'être configurée de manière à n'autoriser son usage que pour des dépenses correspondant à l'objet du crédit, tel qu'il a été sélectionné par l'utilisateur pendant la préparation de son dossier. Par exemple, s'il a sollicité une somme d'argent dans le but de régler des frais médicaux, sa carte ne fonctionnera qu'auprès de professionnels de santé. Plus qu'une mesure coercitive, il s'agit d'aider l'emprunteur à maintenir le cap.

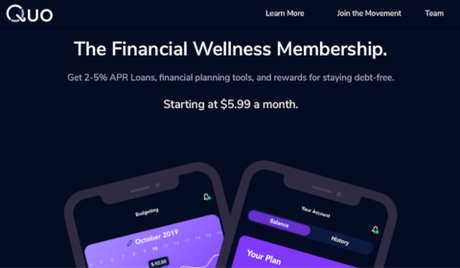

L'approche responsable défendue par la startup est toutefois mise à mal par son modèle économique. Ainsi, le cumul d'un taux d'intérêt, certes modéré (2% ou 5% selon le plan choisi, classique ou premium, pour un prêt maximal de 400 ou 700 dollars, respectivement), et d'un abonnement mensuel fixe (de 5,99 ou 9,99 dollars) fait vite grimper la facture à des niveaux similaires, voire supérieurs, à ceux d'une carte de crédit, tout en introduisant une certaine opacité dans la proposition commerciale.

Rassurons-nous, ces réserves seront certainement levées quand Quo tiendra ses promesses d'évolutions futures. Car l'ajout évoqué de fonctions de planification financière et, surtout, d'incitations à l'épargne (entre autres grâce à un programme de récompenses) justifieront incontestablement le coût récurrent de sa solution, devenue alors le véritable compagnon du bien-être financier brandi sur sa page d'accueil. Incidemment, une telle vision constitue un indice supplémentaire de la spécificité de la mission, globale, que se fixent ses fondateurs, en comparaison des autres fournisseurs de crédit alternatifs.