Alors que son principal concurrent, Betterment, a choisi depuis longtemps d'introduire le conseil humain au sein de sa palette de services, le robo-advisor américain Wealthfront maintient résolument le cap sur la stratégie 100% automatisée que réclame ses clients et qu'il souhaite maintenant étendre à une offre bancaire globale.

Alors que son principal concurrent, Betterment, a choisi depuis longtemps d'introduire le conseil humain au sein de sa palette de services, le robo-advisor américain Wealthfront maintient résolument le cap sur la stratégie 100% automatisée que réclame ses clients et qu'il souhaite maintenant étendre à une offre bancaire globale.Une interview pour Bank Innovation de son cofondateur et directeur général Andy Rachleff nous donne un aperçu plus vaste des orientations de l'entreprise pour les mois à venir. Sa ligne, résumée par le titre « ce que nous ne pouvons pas automatiser, nous ne le construisons pas », est un prolongement de ses plus de dix ans d'histoire, depuis la création de son robot d'investissement jusqu'au déploiement de sa solution de planification financière, en passant par le lancement de son compte d'épargne.

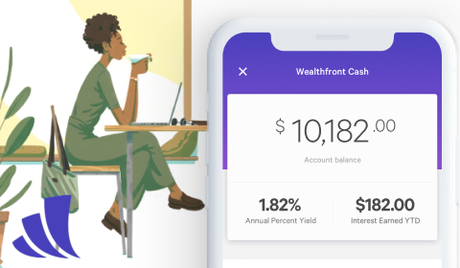

Les prochaines étapes apporteront vraisemblablement une carte de débit, des capacités de paiement de factures…, et peut-être même, à terme, le crédit hypothécaire. Les ambitions sont claires : il s'agit de développer un catalogue complet qui réponde aux attentes exprimées par les adeptes de ses produits actuels. Car, et c'est la particularité de Wealthfront, ce sont ses utilisateurs (la moitié d'entre eux, pour être précis) qui déclarent qu'ils seraient prêts à en faire leur banque principale, s'ils le pouvaient.

Ce constat n'est le résultat ni d'un hasard ni d'une illusion, mais d'un choix délibéré de cibler une catégorie de population, plutôt jeune (90% des clients ont moins de 40 ans), qui réussit professionnellement et dispose donc d'une épargne significative… et qui n'a aucun désir de se rendre dans une agence pour parler d'argent, préférant recourir à une application mobile quand une interaction est nécessaire. Ce groupe comprendrait 20 millions d'individus aux États-Unis, ce qui représente un beau marché à conquérir.

La démarche est également cohérente avec la vision de Wealthfront de placer « l'argent en pilote automatique ». L'extension de sa gamme tend en effet vers l'idée que, un jour, le consommateur pourra laisser son fournisseur prendre en charge la totalité de ses besoins, sans aucune intervention de sa part, à partir de la réception de son salaire, pour optimiser ses réserves (pour la retraite, pour les études des enfants…), solliciter un crédit au moment opportun (pour un achat immobilier…), gérer ses dépenses quotidiennes… Pourquoi faudrait-il échanger avec un conseiller financier dans un tel monde ?

En réalité, le pari audacieux que fait Wealthfront est que son modèle robotisé est non seulement attractif dès aujourd'hui auprès d'une génération rejetant la relation bancaire traditionnelle, dont la taille suffit à son expansion, mais aussi qu'il deviendra demain une évidence, quand la technologie aura convaincu le grand public que la complexité intrinsèque des produits financiers n'est pas une fatalité et qu'il est plus raisonnable de déléguer entièrement les moyens permettant de réaliser ses projets et ses rêves.