Dans sa conférence de presse du mois de juillet, Mario Draghi laissait entendre qu'il y aurait une nouvelle baisse des taux directeurs de la BCE couplée à des mesures non-conventionnelles. C'est précisément ce qui vient d'être annoncé jeudi 12 septembre 2019, sans que cela n'émeuve particulièrement les médias d'habitude si friands de ces injections massives de liquidités. Pourtant, il eût été de bon ton de se demander pourquoi la politique monétaire, déjà très expansionniste, a été rendue encore plus accommodante. Et en fin de compte, ces mesures vont-elles au moins permettre de relancer l'économie ?

Les annonces de la BCE

Dans le communiqué de presse publié par la BCE, l'on peut lire que le Conseil des gouverneurs a pris les décisions de politique monétaire suivantes :

* le taux d’intérêt de la facilité de dépôt est abaissé de 10 points de base, à -0,50 %. Ce taux négatif signifie que les banques commerciales se font taxer lorsqu'elles déposent des fonds inutilisés à la BCE... Mais pour éviter que les banques, dont le métier est a priori de faire de la transformation de ressources à court terme en crédits à long terme - bref de faire de la marge d'intérêt - ne meurent trop vite, la BCE a décidé de mettre en place un système à deux paliers pour la rémunération des excédents de liquidité (l'une à -0,50 %, l'autre à 0 %).

* les taux d’intérêt des opérations principales de refinancement et de la facilité de prêt marginal resteront inchangés, à respectivement 0,00 % et 0,25 %. En même temps, on ne voit pas très bien comment l'on pourrait abaisser un taux égal à zéro... Beaucoup plus intéressant, le Conseil des gouverneurs de la BCE prévoit que "les taux d’intérêt directeurs de la BCE resteront à leurs niveaux actuels ou à des niveaux plus bas jusqu’à ce qu’il ait constaté que les perspectives d’inflation convergent durablement vers un niveau suffisamment proche de, mais inférieur à 2 % sur son horizon de projection, et que cette convergence se reflète de manière cohérente dans la dynamique d’inflation sous-jacente". C'est ce que l'on appelle dans le jargon économique la forward guidance, c'est-à-dire que la BCE se lie volontairement les mains en annonçant sa politique de taux.

* le quantitative easing, auquel j'avais consacré un chapitre entier dans mon dernier livre grand public, va reprendre sous la forme d’achats d’actifs (Asset Purchase Programme, APP) à un rythme mensuel de 20 milliards d’euros à partir du 1er novembre. Il est précisé que "le Conseil des gouverneurs prévoit d’y avoir recours aussi longtemps que nécessaire pour renforcer les effets accommodants de ses taux d’intérêt et d’y mettre fin peu avant de commencer à relever les taux d’intérêt directeurs de la BCE". Cette dernière phrase signifie simplement que la BCE ne sait plus comment sortir de cette politique...

* la BCE reste attachée à l'idée qu'il faut impérativement préserver des conditions de prêts bancaires favorables pour relancer l'économie, d'où une modification des modalités de la nouvelle série d’opérations trimestrielles de refinancement à plus long terme ciblées (Targeted Longer-Term Refinancing Operations, TLTRO III).

Une relance préventive

Quand on voit une Banque centrale baisser des taux directeurs déjà négatifs et s'engager à les laisser à ce niveau aussi longtemps que nécessaire, on en déduit que la BCE doit s'attendre à l'ouragan dont j'avais parlé dans ce billet... En fait, la BCE a peur de revivre l'enchaînement cataclysmique de 2009, où la chute de la croissance en Europe s'était accompagnée d'une crise bancaire et financière, bien entendu soldée par les ménages ! Dès lors, elle a préféré se lancer dans une relance monétaire préventive alors que la politique monétaire est déjà ultra-expansionniste.

Autrement dit, la peur de la crise est devenue la conseillère en chef au sein de la BCE, ce qui d'après un dicton populaire n'augure rien de bon, d'autant plus qu'à ce stade, la situation macroéconomique de la zone euro ne justifie en rien des taux d'intérêt aussi bas voire carrément négatifs sur les emprunts d'États à toutes les maturités jusqu'à 10 ans (ci-dessous l'exemple de la France) :

[ Source : Banque de France ]

Mais personne d'est dupe que le véritable objectif de la BCE a été de solvabiliser temporairement des États en grande difficulté financière comme l’Italie. Autrement dit, l'économie européenne est sous perfusion financière constante de la BCE.

Un bilan très modeste

Hélas, malgré toutes les mesures mises en œuvre par la BCE depuis près de 10 ans (baisse des taux directeurs, assouplissement des conditions de refinancement des banques, quantitative easing, etc.), la politique monétaire n'aura été un succès que sur un point, en ce qu'elle a effectivement permis à des États en difficulté de ne pas faire défaut sur leur dette publique. Mais pour le reste, c'est chou blanc :

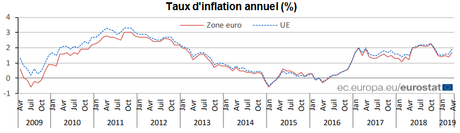

* la cible du taux d'inflation (suffisamment proche de, mais inférieur à 2 % sur le moyen terme) est loin d'être atteinte, alors que c'est pourtant la mission principale de la BCE d'après l’article 127, paragraphe 1, du traité sur le fonctionnement de l’Union européenne :

[ Source : Eurostat ]

* l'investissement productif n'a pas été soutenu par les taux d'intérêt faibles, car l'économie est tombée dans une trappe à liquidité fermée à double tour par un contexte morose et une exigence de rentabilité des actionnaires toujours trop élevée.

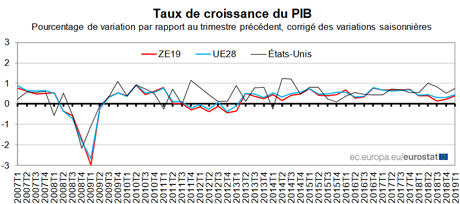

* quant à la croissance de la zone euro, le résultat reste bien maigre :

[ Source : Eurostat ]

Le pire dans cette mauvaise histoire est que nombre de personnes se persuadent désormais que des taux d'intérêt extrêmement bas - voire négatifs - constituent la norme... Or, il faudra bien un jour que les taux d'intérêt représentent à nouveau quelque chose de concret, comme je l'ai expliqué dans mon dernier livre, Tout ce que vous avez toujours voulu savoir sur l’économie (Ellipses) ! Dans un billet récent, j'avais analysé brièvement les conséquences délétères de ces taux d'intérêt très bas sur l'économie (bulles immobilières et obligataires, taux d'intérêt qui ne représentent plus la réalité du risque, prix de certains actifs sans signification économique, entreprises zombies, etc.), qui expliquent certainement l'opposition rencontrée par Mario Draghi au sein même sur Conseil des gouverneurs de la BCE.

En définitive, la peur de voir le château de cartes capitaliste s'effondrer prochainement est si grande, que les chefs d'État se réjouissent de voir la Banque centrale pratiquer une politique monétaire avec un biais expansionniste permanent. Hélas, celle-ci demeurera très inefficace tant que les politiques budgétaires ne seront pas actionnées en complément, ce que le gouvernement allemand refuse catégoriquement malgré les excédents budgétaires accumulés outre-Rhin. L'arrivée de Christine Lagarde le 1er novembre prochain n'y changera rien, puisque c'est même pour cela qu'elle a été choisie ; elle se contentera ainsi de poursuivre ce déversement de tombereaux de liquidités jusqu'à la catastrophe finale...

P.S. : l'image de ce billet provient de cet article de l'Usine nouvelle.