La stratégie des dividendes croissants est un formidable catalyseur de revenus. En plus d'être stables, les distributions découlant des rendements croissants peuvent être très importantes sur le long terme, quoi qu'il se passe sur le marché. Prenons l'exemple de Chevron (CVX). En 2003, le titre s'échangeait à 43,50 $ et versait un dividende annuel de 1,43 $. Ce montant correspond à un rendement de 3,29%. Disons que vous ayez acheté 100 parts à l'époque pour un investissement total de 4'350 $. CVX a augmenté son dividende chaque année depuis l'acquisition du titre en 2003, et elle verse aujourd'hui un dividende de 4.76 $ par action. Si vous n'avez pas acheté d'actions supplémentaires depuis, le coût total est toujours le même, soit 4'350 $, ou 43,50 $ / action. Par conséquent, le rendement par rapport au coût d'achat est aujourd'hui de $ 4.76 / $ 43,50 = 10.94% ! Autrement dit, CVX offre aujourd'hui 3.8% de dividendes, mais les titres achetés en 2003 offrent eux du 10.94% !

On se rend vite compte dès lors qu'on a tout intérêt à conserver le plus longtemps ses titres payeurs de dividendes croissants. Ceci est valable bien entendu à la condition que le dividende continue à progresser. Les lecteurs de mon e-book, ainsi que mes fidèles lecteurs se souviennent qu'il y a seulement trois raisons qui peuvent nous pousser à vendre un titre payeur de dividendes croissants.

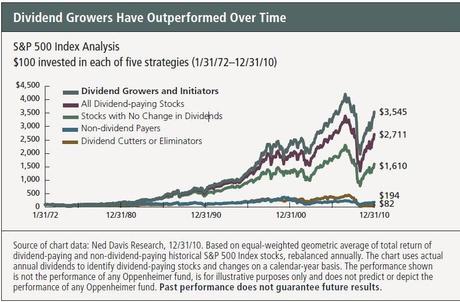

La première, c'est que le dividende est statique depuis deux années d'affilée, ou a été éliminé / réduit. C'est un élément très facile à contrôler et redoutablement efficace. Selon Ned Davis (2010), les dividendes qui croissent affichent une meilleure performance que les dividendes statiques qui eux-mêmes sont meilleurs que ceux qui diminuent ou cessent leurs distributions. C'est assez logique puisque le dividende représente historiquement près de la moitié de la performance boursière. De plus, c'est un excellent révélateur de la santé d'une entreprise.

Ceci nous amène à la seconde raison : les fondamentaux se sont détériorés. Là aussi, on comprend assez facilement pourquoi. Les dividendes étant une fraction du bénéfice et du free cash flow, si ces derniers stagnent ou baissent, les distributions vont allègrement suivre la même voie. Encore une fois, c'est relativement facile à contrôler, puisque la plupart des sites financiers indiquent le ratio de distribution des dividendes par rapport aux bénéfices. Si tel n'était pas le cas on peut même l'estimer en multipliant le rendement par le PER. Evidemment plus ce ratio est petit, plus le dividende est sûr. Un payout ratio d'environ 2/3 (66%) est souvent considéré comme un bon compromis.

Si on pense assez souvent à ces deux premiers points (progression du dividende et ratio de distribution), on oublie souvent la dernière raison qui peut nous pousser à vendre un titre : le titre s'est nettement surenchéri. En effet, quand on acquière des dividendes croissants, on pense, parfois à tort, que c'est pour la vie. L'effet boule de neige des distributions qui augmentent chaque année peut facilement nous faire passer à côté du fait que certaines de nos positions se transigent à des prix irrationnels. C'est dommage car il est possible dans cette situation d'augmenter encore son rendement sur coût d'achat (qui est souvent déjà exceptionnel avec les dividendes croissants), en faisant de l'arbitrage avec d'autres titres moins onéreux.

Prenons l'exemple de l'entreprise fictive "Proctologue & Gants bleus" (toute ressemblance avec une entreprise existante est fortuite), une société qui jouit d'une demande soutenue depuis plusieurs années et qui bénéficie d'excellentes perspectives grâce au vieillissement de la population et à la malbouffe. Elle est suivie par de très nombreux institutionnels et analystes et son cours a fortement progressé depuis 2010. Les bénéfices sont en hausse constante, comme le dividende, mais ne grimpent pas aussi rapidement que le cours. Le PER a donc fortement augmenté et se trouve en situation de surchauffe.

Le tableau ci-dessous nous donne l'évolution du cours et des fondamentaux de P&GB depuis 2010. L'action était bon marché à l'époque, avec PER de 15 et un rendement de près de 4%. L'investisseur a réalisé un excellent placement puisque le titre a doublé en cinq ans et triplé huit ans. Son rendement par rapport au coût d'achat (YOC) a doublé par ailleurs en neuf ans. Le buy&hold était clairement la bonne approche dans ce cas et il est difficile d'envisager la suite autrement.

P&GB 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019

cours 100 115 132 152 175 201 231 266 306 352

EPS 6.65 7.18 7.76 8.38 9.05 9.77 10.55 11.40 12.31 13.29

PER 15 16 17 18 19 21 22 23 25 26

Dividende 3.99 4.31 4.65 5.03 5.43 5.86 6.33 6.84 7.39 7.98

Rendement 3.99% 3.75% 3.52% 3.30% 3.10% 2.91% 2.74% 2.57% 2.41% 2.27%

YOC 3.99% 4.31% 4.65% 5.03% 5.43% 5.86% 6.33% 6.84% 7.39% 7.98%

YOC 2 7.98% 8.62% 9.31% 10.05%

Néanmoins, si on regarde l'évolution des valorisations des dernières années, il y a de quoi se poser des questions. Le cours se monte désormais à 26 fois les bénéfices et le rendement courant à 2.27%. Il y a pire certes, mais il y a aussi mieux. Admettons que l'investisseur décide de se séparer de Proctologue & Gants bleus à fin 2015. Il a quelques bonnes raisons : le PER dépasse les 20 et sa position a doublé depuis l'achat. De plus, il lorgne depuis quelques temps sur un autre titre, qui est un peu l'équivalent de P&GB avec les valorisations de l'époque (rendement de près de 4%). Grâce à la plus-value réalisée sur son premier achat, il est en mesure d'acheter une position deux fois plus importante qu'en 2010, avec un rendement identique, soit un rendement par rapport au tout premier coût d'achat de quasi 8% (YOC2). Cela fait 1.65 points de pourcentage en plus que le buy&hold et l'écart se creuse avec les années qui se succèdent (plus de deux points après quatre ans). Pour l'exemple je suis parti du postulat que les dividendes progressaient de manière similaire de part et d'autre.

Tout cela est bien joli me direz-vous, mais lorsque le marché est en surchauffe, il devient très difficile de trouver des titres bon marché. C'est vrai. Dès 2017, j'ai commencé à me séparer de plusieurs de mes titres parce qu'ils étaient devenus vraiment trop chers à mon goût, avec des PER qui n'avoisinaient pas les 20 comme dans l'exemple ci-dessus, mais carrément les 30 pour certains. Dans le même temps je partais à la chasse aux bonnes affaires, mais à chaque opportunité que je trouvais, je vendais au moins deux de mes titres devenus trop onéreux. A un moment donné j'avais tellement soldé de positions que j'en étais réduit à presque 50% de cash. Le cauchemar pour un investisseur orienté revenus. En apparence du moins...

En tirant le bilan de ma performance 2018 j'eus néanmoins une surprise à la quelle je ne m'attendais vraiment pas : les revenus issus de mes dividendes avaient explosé par rapport aux années précédentes. Jamais je n'avais touché autant de distributions en une année alors même qu'en même temps jamais ma part de cash n'avait été aussi importante. J'en restais bouche bée. Moi, apôtre des dividendes croissants, j'avais réussi à booster mes distributions en vendant des aristocrates, le tout avec une grosse part de liquidités.

Cette expérience a le mérite de nous rappeler que même si la stratégie des dividendes croissants est avant tout de type buy&hold, et qu'elle doit le rester, il y a tout de même certaines situations qui méritent qu'on se sépare de ses titres.

Je rappelle pour terminer ci-dessous les trois règles d'or :

- Les fondamentaux de la société se sont détériorés au point de menacer les dividendes futurs

- Le dividende est statique depuis deux années d'affilée, ou a été éliminé / réduit

- Le titre s'est nettement surenchéri (et il est possible d'arbitrer avec d'autres payeurs de dividendes croissants)

Si vous êtes à la recherche d'aristocrates, vous trouverez en suivant le lien ci-dessous une compilation que j'ai effectuée des titres internationaux qui ont fait progresser leur dividende durant au moins 40 années. Il y a du beau monde, mais c'est un peu cher payé en ce moment...

Super-Aristocrates (40+) internationaux