L'agitation médiatique actuelle autour de l'intelligence artificielle – alors que celle-ci ne sort guère des laboratoires des institutions financières (comme le souligne un document de réflexion publié par l'ACPR) – peut faire oublier que des solutions simples suffisent souvent à aider les consommateurs à mieux gérer leurs finances personnelles.

L'agitation médiatique actuelle autour de l'intelligence artificielle – alors que celle-ci ne sort guère des laboratoires des institutions financières (comme le souligne un document de réflexion publié par l'ACPR) – peut faire oublier que des solutions simples suffisent souvent à aider les consommateurs à mieux gérer leurs finances personnelles.Les outils destinés à faciliter les gestes d'épargne semblent particulièrement touchés par ce phénomène. Aux côtés de l'approche traditionnelle, qui consiste à programmer un virement périodique depuis le compte courant vers une cagnotte mise en place pour réaliser un projet futur, quelques plates-formes usent d'apprentissage automatique pour prédire la trésorerie et optimiser ce qui est mis de côté. Hélas, ces dernières restent rares car complexes à mettre en œuvre et potentiellement intimidantes.

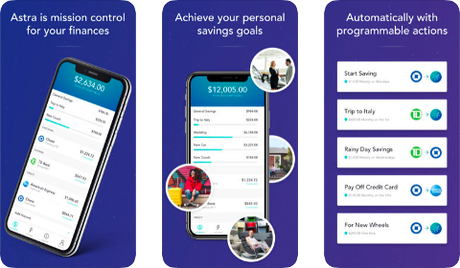

Une jeune pousse américaine, Astra, vient d'ajouter une nouvelle option à son application de pilotage des finances personnelles qui rappelle opportunément qu'il existe (au moins) une solution intermédiaire, à la fois rassurante – pour l'utilisateur comme pour ses concepteurs – et un peu plus sophistiquée que l'alimentation à date fixe. Sous le nom de « sweep », il s'agit de mettre en place un transfert récurrent, toujours à échéance pré-déterminée, des excès de liquidité, en fonction d'un seuil défini par le client.

Au premier abord, l'annonce d'une « innovation » aussi triviale m'a parue dérisoire… jusqu'à ce que je réalise que, effectivement, ce genre de mécanisme est exceptionnel dans les applications bancaires (en existe-t-il même un autre exemple ?). Il faut donc croire que ce ne sont pas les obstacles techniques qui empêchent les institutions financières de déployer des solutions permettant aux consommateurs d'optimiser leur épargne : que coûterait d'ajouter un mécanisme de seuil aux services de virement ?

Le constat est finalement toujours le même : le principal défaut des banques est de ne pas parvenir à se mettre à la place de leurs clients afin de comprendre leurs besoins. En l'occurrence, le concept de la mise en réserve automatique de l'argent disponible tout en préservant une marge de sécurité ne requiert pas un extraordinaire effort d'imagination pour le commun des mortels, mais il n'entre pas dans le champ des opportunités pour une entreprise qui reste exclusivement focalisée sur ses produits.

En synthèse, il est parfaitement inutile de s'enthousiasmer pour les applications de l'intelligence artificielle au service de la gestion de finance personnelle si une révolution de l'état d'esprit sous-jacent n'est pas préalablement opérée. Ou, pour l'exprimer différemment (et plus simplement), il vaut mieux consacrer beaucoup plus d'énergie à identifier les vraies problématiques auxquelles sont confrontés les clients dans leur vie courante plutôt qu'à fournir des réponses à des questions qui ne sont pas posées.