Je ne voudrais pas terminer cette année 2017 sans vous proposer un dernier titre japonais remarquable : Fujistu Frontech. Avec lui, je termine le grand remaniement de mon portefeuille entamé en 2e partie d'année. A partir de maintenant je rentre de nouveau dans une phase normale d'achats/ventes, c'est-à-dire moins active. Il me reste encore pas mal de cash pour dégainer si nécessaire, mais le gros des troupes a été replacé, les titres trop chers ayant laissé place à d'autres nettement plus abordables. Je ferai tout prochainement un premier bilan de ce réajustement, mais je peux d'ores et déjà vous dire que j'en suis très satisfait, puisque ma performance s'est nettement améliorée en l'espace de seulement quelques mois, avec en plus moins de volatilité.

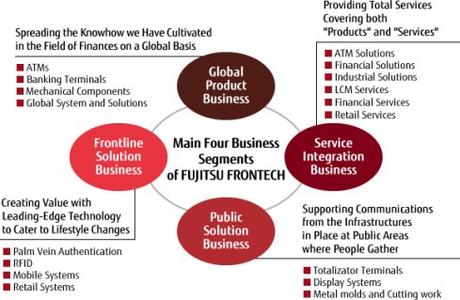

FUJITSU FRONTECH LIMITED est une société japonaise active depuis 1940. Elle fait partie du groupe Fujitsu. L'entreprise développe, fabrique et vend des guichets automatiques (retrait de cash), des solutions financières, des logiciels, des systèmes de stockage, des dispositifs d'authentification par veines palmaires ou d'identification par radiofréquence (RFID). Cette société nippone est donc voisine dans son activité à un célèbre ancien aristocrate de dividendes : Diebold (NYSE:DBD). Jusqu'à il y a peu, cette entreprise américaine avait augmenté son dividende durant la bagatelle de 60 années consécutives. Mais Diebold depuis plusieurs années ne faisait qu'accroître son dividende par des quantités symboliques pour conserver son statut de manière artificielle. Entre 2013 et 2015, DBD n'a plus réussi à augmenter son dividende et a même dû l'abaisser en 2016 (ce qui prouve la fameuse pente malsaine de certains payeurs de dividendes : ralentissement->stagnation->diminution->suppression... il faut donc toujours avoir un œil sur l'évolution du dividende !). Une des raisons qui explique ces difficultés de Diebold, c'est l'évolution de notre société vers un monde de plus en plus virtuel, sans argent liquide. Qu'en est-il dès lors de Fujitsu Frontech ???

Alors que chez Diebold le cours, le dividende et les bénéfices chutent, jusqu'à provoquer des pertes, et que la dette explose, chez Fujitsu Frontech, c'est tout le contraire. Et pour ne rien gâcher, le titre est bon marché. Il se négocie en effet à 12.4 fois les bénéfices récurrents, 1.08 fois la valeur comptable corporelle, 0.41 fois les ventes et 4.92 fois le free cash flow. A titre de comparaison Diebold s'échange à 2.65 fois les ventes et impossible de comparer les autres ratios qui sont tous négatifs chez l'américain ! Le dividende de Fujitsu Frontech est certes très modeste, avec un rendement de 1.16%, mais il s'explique par un ratio de distribution de seulement 14.39%. Il reste donc une marge substantielle à l'entreprise japonaise pour investir dans la marche de ses affaires ou pour continuer à faire croître son dividende dans le futur, comme elle l'a fait d'ailleurs dans le passé (6.58% par an en moyenne ces cinq dernières années). Rien à voir donc avec Diebold, dont le rendement est certes actuellement supérieur, mais avec un dividende qui n'est pas couvert puisque l'entreprise réalise des pertes. Au risque de me répéter, cela prouve encore une fois que se focaliser sur le rendement en dividendes est non seulement inutile, mais surtout très risqué.

Tout comme le dividende, le bénéfice, les réserves de cash et la valeur des actifs progressent sur le long terme, ce qui prouve la solidité du modèle d'affaires de cette entreprise nippone. Fujitsu Frontech parvient à créer de la valeur sur la durée pour ses propriétaires et ceci se ressent sur le cours de son action qui a plus que triplé ces cinq dernières années.

Les réserves de cash sont très confortables, avec un ratio de liquidité générale de 2.2 (en hausse) et un ratio de liquidité réduite de 1.72. L'entreprise nippone n'a donc aucun souci à répondre à ses obligations financières courantes. La marge brute est elle aussi aussi en hausse, à 22%, tout comme le rendement des actifs, à 4.93%. En ce qui concerne le taux d'endettement il est en baisse, à seulement 3%. La dette est en baisse depuis plusieurs années et Fujitsu Frontech serait même capable de l'effacer en moins d'une demi-année en utilisant tout son free cash flow à disposition. Malgré l'absence de recours à la dette, l'entreprise n'a pas eu non plus besoin d'augmenter son capital actions, qui est resté stable depuis des années. C'est donc du solide !

Fujitsu Frontech (1940) n'a pas une histoire aussi longue que Diebold (1859), mais les chiffres parlent nettement en sa faveur. Certes l'argent physique risque d'être moins utilisé à l'avenir, mais l'entreprise nippone est suffisamment diversifiée vers les nouveaux moyens de paiement pour faire face à ce changement de paradigme. Malgré la forte hausse du cours de l'action ces cinq dernières années, le titre s'échange encore à la moitié de ce qu'il valait en 1990. Je suis donc d'avis qu'il a encore le potentiel de presque doubler pour atteindre sa juste valeur et que le dividende devrait faire au moins aussi.

Je viens donc de prendre position sur Fujitsu Frontech.