Considérations Générales

Aujourd'hui je vais parler de la disparition progressive et annoncée des sources de diversification sur les marchés.Tout d'abord revenons au fondamentaux du problème. Quand j'utilise le mot diversification, je suis certain que tous mes lecteurs savent ce qu'est une bonne chose, et qui plus est, je n'ai pas besoin de leur expliquer ce que c'est. C'est le vieil adage, « ne pas mettre tous ses œufs dans le même panier »… mais il n'est pas possible d'aller plus loin sans parler de volatilité et de corrélation. Je ne vais pas vous faire un cours magistral sur le sujet, mais la volatilité augmente avec le carré des variations journalières. Il est considéré que n'importe quel investisseur rationnel, préfère les investissements peu volatiles. Cela n'a de sens que si on accepte que la volatilité est une mesure symétrique par rapport au gains et au pertes. Un actif qui a de folles accélération vers le haut, va avoir de folles accélération vers le bas aussi. Si on accepte ce postulat, et comme tout le monde est averse au pertes, moins de volatilité c'est mieux.

Maintenant, la corrélation : si deux actifs bougent en même temps de la même façon, ils sont corrélés. Ce n'est pas plus compliqué que ça. La corrélation, même si c'est entre deux séries qui vont vers le haut, c'est mal. Pour le comprendre, il suffit de prendre un portefeuille de deux actifs. Si leur corrélation est opposée (-1.), les variations de l'un vont compenser les variations de l'autre, et la volatilité, le risque du portefeuille des deux actifs sera zéro. Son rendement aussi sera zéro. Mais l'objectif, ce n'est pas d'annuler les variations, l'objectifs c'est de garder les fluctuations du portefeuille sous un certain seuil tolérable, et de maximiser le rendement à ce niveau de volatilité là.

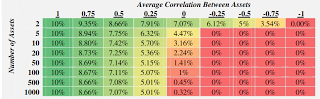

Pour illustrer ce propos, voici un tableau mis en place par David Varadi de cssanalytics. On voit dedans la volatilité associée à un investissement dans un portefeuille d'actifs dont la corrélation moyenne varie entre 1 et -1. Si on a une corrélation parfaite entre les actifs de 1.0, alors la volatilité est 10 toujours. Mais si la corrélation moyenne est zéro, alors avec deux actifs, la volatilité et de 7, avec 10 actifs, la volatilité est de 3, à 100 actifs, elle est de 1.

Ceci étant dit, je reviens au constat précédent, et je le reformule : le niveau des corrélations entre les classes d'actifs ne fait qu'augmenter depuis plusieurs années, ce n'est pas un cycle, et c'est mal. Très mal.

Ceci étant dit, je reviens au constat précédent, et je le reformule : le niveau des corrélations entre les classes d'actifs ne fait qu'augmenter depuis plusieurs années, ce n'est pas un cycle, et c'est mal. Très mal.L'exemple classique, c'est les obligations et les actions. Avec les etfs, il n'a jamais été aussi facile que d'investir dans les obligations. Maintenant, les actions ont toujours battu les obligations sur le long terme. Il y a seulement deux raisons pour investir dans les obligations dans ce cas : la volatilité des obligations est moindre que celle des actions, et les obligations sont anti-corrélés avec les actions, donc un portefeuille réunissant les deux est moins risqué. Or voilà, les obligations se comportent de plus comme les actions.

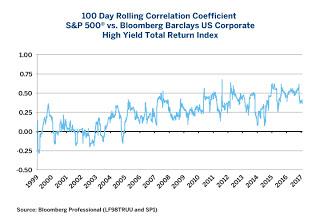

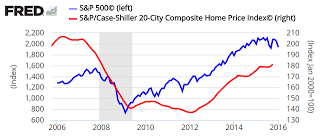

Dans d'autre cas, c'est des actifs que l'on pensait dé-corrélés qui s'avèrent beaucoup plus semblable au variations des actions que l'on pensait, c'est le cas des foncières (REIT en anglais), c'est le cas des obligations High Yield. Qui plus est, les corrélations entre les indices actions internationaux ont augmenté sur la période 1990-2016. Pour aller chercher de l'anti-corrélation, il faut aller chercher dans des actifs financiers chers et peu rentables comme l'or, les hedge funds, le long-short equity, les managed futures, le private equity, les commodities. Ce sont tous des secteurs ou les frais sont élevés, les performances décevantes, les risques importants, et surtout peu liquides. Et ne me parlez pas de l'immobilier physique :

Dans d'autre cas, c'est des actifs que l'on pensait dé-corrélés qui s'avèrent beaucoup plus semblable au variations des actions que l'on pensait, c'est le cas des foncières (REIT en anglais), c'est le cas des obligations High Yield. Qui plus est, les corrélations entre les indices actions internationaux ont augmenté sur la période 1990-2016. Pour aller chercher de l'anti-corrélation, il faut aller chercher dans des actifs financiers chers et peu rentables comme l'or, les hedge funds, le long-short equity, les managed futures, le private equity, les commodities. Ce sont tous des secteurs ou les frais sont élevés, les performances décevantes, les risques importants, et surtout peu liquides. Et ne me parlez pas de l'immobilier physique :

L'états des marchés

Pour ce qui est des marchés ce midi, les valeurs matraquée ces jours derniers à savoir le Hang-Seng et le Nasdaq tentent un timide rattrapage après des pertes colossales hier de 3% pour le premier. Pour ce dernier, la panique ne n'est pas encore installée… De manière générale, il sera dit aujourd'hui partout que le marché doit faire une pause pour respirer, et que le démarrage de l'année pourrait mettre fin à cette pause. Mais au-delà du premier trimestre 2018, plus rien n'est sûr, si ce n'est que l'Angleterre est dans la mouise….Dernier Variation Veille Variation 5j Variation 20j

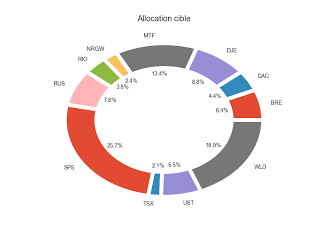

ASI 137.08 -3.05 % -2.40 % -5.81 %

BRE 50.88 0.04 % -0.43 % -4.88 %

CAC 52.78 -0.04 % 0.00 % -0.60 %

CE9 298.34 -1.17 % -1.78 % -3.94 %

DJE 206.63 -0.15 % 1.43 % 2.23 %

GLDM 52.19 -2.58 % -3.39 % -7.04 %

INR 15.82 -1.12 % -1.37 % -3.18 %

LEM 10.11 -1.94 % -1.75 % -3.99 %

MSE 34.78 -0.29 % -0.34 % -1.42 %

MTF 219.98 0.36 % 1.08 % 1.66 %

NRGW 265.81 -1.01 % 0.77 % -2.86 %

RIO 16.85 -1.63 % 2.74 % -2.54 %

RUS 29.78 -1.00 % 1.57 % -2.87 %

SP5 22.86 -0.31 % 0.62 % 0.79 %

TSX 62.42 -0.51 % 1.43 % -2.32 %

UST 20.95 -0.52 % -0.14 % -1.46 %

WLD 173.55 -0.26 % 0.35 % -0.17 %

Allocation cible

Cet indicateur agrège les préférences des algorithmes Momentum, Machine Learning, MDP,CLA et HRP

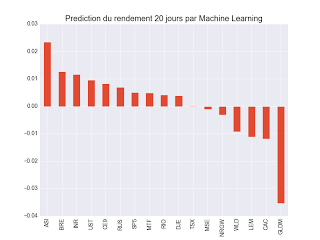

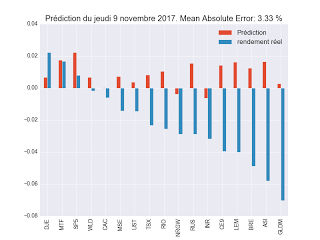

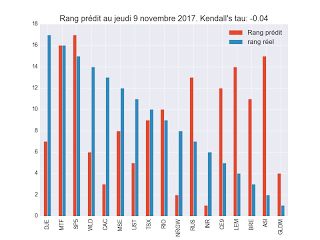

Prédiction ML sur un horizon 20 jours

Les chiffres affichés pour l'exercice de Machine Learning sont à comprendre comme des prévisions de rendement à 20 jours.

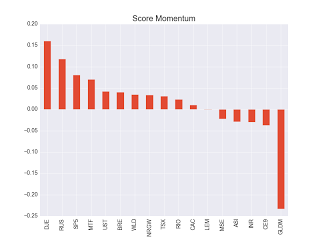

Score Momentum

Les chiffres affichés pour l'exercice de Momentum sont à comprendre comme un score, qui ne correspond pas à des rendements prévisionnels ou des poids de portefeuilles. Ce score permet juste d'obtenir un ordre de préférence des investissement.

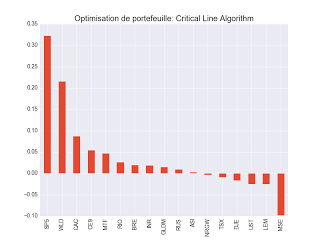

Portefeuille optimisé CLA

Pour cet exercice, les chiffres affichés sont à comprendre comme des poids d'un portefeuille hypothétique. La somme des poids individuelles est égale à 1. Les poids négatifs sont des shorts.

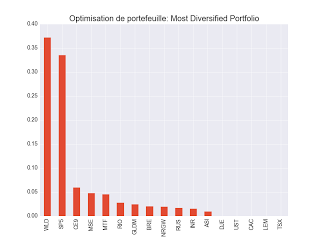

Portefeuille optimisé MDP

Pour cet exercice, les chiffres affichés sont à comprendre comme des poids d'un portefeuille hypothétique. La somme des poids individuelles est égale à 1. Les poids négatifs sont des shorts.

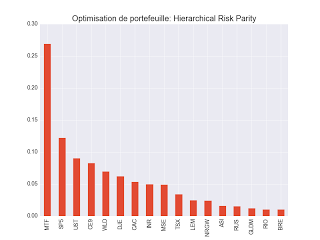

Portefeuille optimisé HRP

Pour cet exercice, les chiffres affichés sont à comprendre comme des poids d'un portefeuille hypothétique. La somme des poids individuelles est égale à 1. Les poids négatifs sont des shorts.

Il y a un mois...

En faisant tourner l'algorithme de ML dans le passé, il est possible de comparer les rendements prédits (uniquement pour le ML) il y a un mois avec les rendements réels réalisés par les marchés sur les 20 jours écoulés depuis.

Comment comprendre ce portefeuille ?

Depuis plusieurs années, je m'intéresse à la finance quantitative. Chaque fois que je découvre un nouveau sujet, je me demande comment je pourrais en tirer parti pour construire des outils qui m'aident à investir. Avec le temps, j'ai construit un outil de suivi qui me permets de générer un panneau de contrôle. La démarche constitue une approche d'allocation stratégique, ou d'allocation tactique. basée sur des ETF. La première étape pour profiter des outils que j'ai mis en place, c'est de savoir quels sont les ETF évalués pour mon portefeuille La seconde étape nécessite de comprendre les algorithmes quantitatifs que j'ai reproduits:

- Voici une série d'articles qui décrivent mon approche: Trading algorithmique, retour d'expérience, Approche de backtesting, Selection des variables prédictives, Mesure de la performance.

- Le portefeuille de Markowitz et le Critical Line Algorithm (CLA).

- Le portefeuille Global Minimum Variance Portfolio (GMVP).

- Le portefeuille Minimum Correlation Algorithm (MCA).

- L'algorithme d'optimisation Hierarchical Risk Portfolio (HRP).

- Le portefeuille Most Diversified Portfolio (MDP).

- Pour plus d'information sur ce qu'est l'investissement Momentum voir ici.

Disclaimer : Ce message ne constitue pas un conseil d'investissement. J'invite chaque lecteur à construire des portefeuilles équilibrés correspondant à leur préférence de risque si possible avec l'aide d'un professionnel. En particulier, je n'offre aucune garantie que les prévisions construites se révèlent conforme à l'évolution des marchés.