Comment comprendre ce portefeuille ?

Depuis plusieurs années, je m'intéresse à la finance quantitative. Chaque fois que je découvre un nouveau sujet, je me demande comment je pourrais en tirer parti pour construire des outils qui m'aident à investir. Avec le temps, j'ai construit un outil de suivi qui me permets de générer un panneau de contrôle. La démarche constitue une approche d'allocation stratégique, ou d'allocation tactique. basée sur des ETF. La première étape pour profiter des outils que j'ai mis en place, c'est de savoir quels sont les ETF évalués pour mon portefeuille La seconde étape nécessite de comprendre les algorithmes quantitatifs que j'ai reproduits:

- Voici une série d'articles qui décrivent mon approche: Trading algorithmique, retour d'expérience, Approche de backtesting, Selection des variables prédictives, Mesure de la performance.

- Le portefeuille de Markowitz et le Critical Line Algorithm (CLA).

- Le portefeuille Global Minimum Variance Portfolio (GMVP).

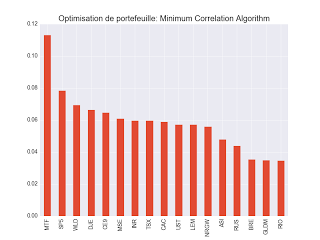

- Le portefeuille Minimum Correlation Algorithm (MCA).

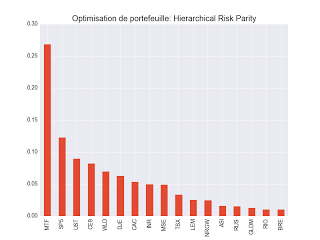

- L'algorithme d'optimisation Hierarchical Risk Portfolio (HRP).

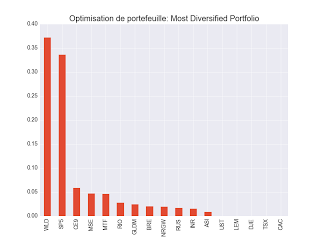

- Le portefeuille Most Diversified Portfolio (MDP).

- Pour plus d'information sur ce qu'est l'investissement Momentum voir ici.

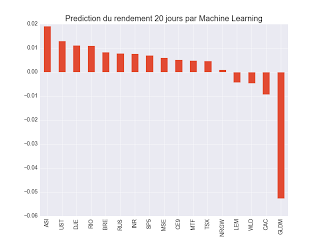

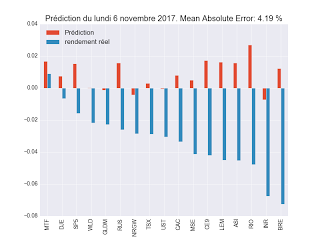

Prédiction ML sur un horizon 20 jours

Les chiffres affichés pour l'exercice de Machine Learning sont à comprendre comme des prévisions de rendement à 20 jours.report

Les valeurs privilégiées par cet algorithme sont: Lyxor China Enterprise (HSCEI) ETF (ASI), Lyxor Nasdaq-100 ETF (UST), Lyxor Dow Jones Industrial Average ETF (DJE)

Les valeurs privilégiées par cet algorithme sont: Lyxor China Enterprise (HSCEI) ETF (ASI), Lyxor Nasdaq-100 ETF (UST), Lyxor Dow Jones Industrial Average ETF (DJE) Score Momentum

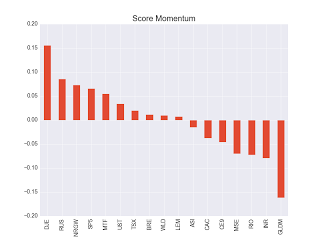

Les chiffres affichés pour l'exercice de Momentum sont à comprendre comme un score, qui ne correspond pas à des rendements prévisionnels ou des poids de portefeuilles. Ce score permet juste d'obtenir un ordre de préférence des investissement.report Les valeurs privilégiées par cet algorithme sont: Lyxor Dow Jones Industrial Average ETF (DJE), Lyxor Russia (Dow Jones Russia GDR) ETF (RUS), Lyxor MSCI World Energy TR ETF (NRGW)

Les valeurs privilégiées par cet algorithme sont: Lyxor Dow Jones Industrial Average ETF (DJE), Lyxor Russia (Dow Jones Russia GDR) ETF (RUS), Lyxor MSCI World Energy TR ETF (NRGW) Portefeuille optimisé CLA

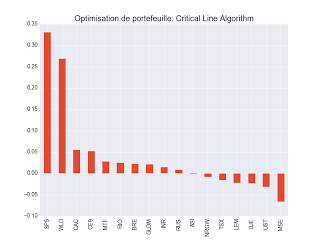

Pour cet exercice, les chiffres affichés sont à comprendre comme des poids d'un portefeuille hypothétique. La somme des poids individuelles est égale à 1. Les poids négatifs sont des shorts.report Les valeurs privilégiées par cet algorithme sont: Lyxor S&P 500 ETF (SP5), Lyxor MSCI World ETF (WLD), Lyxor ETF CAC 40 (DR) (CAC)

Les valeurs privilégiées par cet algorithme sont: Lyxor S&P 500 ETF (SP5), Lyxor MSCI World ETF (WLD), Lyxor ETF CAC 40 (DR) (CAC) Portefeuille optimisé GMVP

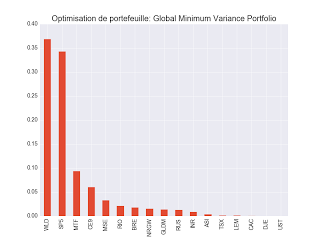

Pour cet exercice, les chiffres affichés sont à comprendre comme des poids d'un portefeuille hypothétique. La somme des poids individuelles est égale à 1. Les poids négatifs sont des shorts.report Les valeurs privilégiées par cet algorithme sont: Lyxor MSCI World ETF (WLD), Lyxor S&P 500 ETF (SP5), Lyxor EUROMTS 15+Y Investment Grade (DR) ETF (MTF)

Les valeurs privilégiées par cet algorithme sont: Lyxor MSCI World ETF (WLD), Lyxor S&P 500 ETF (SP5), Lyxor EUROMTS 15+Y Investment Grade (DR) ETF (MTF) Portefeuille optimisé MDP

Pour cet exercice, les chiffres affichés sont à comprendre comme des poids d'un portefeuille hypothétique. La somme des poids individuelles est égale à 1. Les poids négatifs sont des shorts.report Les valeurs privilégiées par cet algorithme sont: Lyxor MSCI World ETF (WLD), Lyxor S&P 500 ETF (SP5), Amundi ETF MSCI Eastern Europe ex Russia ETF (CE9)

Les valeurs privilégiées par cet algorithme sont: Lyxor MSCI World ETF (WLD), Lyxor S&P 500 ETF (SP5), Amundi ETF MSCI Eastern Europe ex Russia ETF (CE9) Portefeuille optimisé MCA

Pour cet exercice, les chiffres affichés sont à comprendre comme des poids d'un portefeuille hypothétique. La somme des poids individuelles est égale à 1. Les poids négatifs sont des shorts.report Les valeurs privilégiées par cet algorithme sont: Lyxor EUROMTS 15+Y Investment Grade (DR) ETF (MTF), Lyxor S&P 500 ETF (SP5), Lyxor MSCI World ETF (WLD)

Les valeurs privilégiées par cet algorithme sont: Lyxor EUROMTS 15+Y Investment Grade (DR) ETF (MTF), Lyxor S&P 500 ETF (SP5), Lyxor MSCI World ETF (WLD) Portefeuille optimisé HRP

Pour cet exercice, les chiffres affichés sont à comprendre comme des poids d'un portefeuille hypothétique. La somme des poids individuelles est égale à 1. Les poids négatifs sont des shorts.report Les valeurs privilégiées par cet algorithme sont: Lyxor EUROMTS 15+Y Investment Grade (DR) ETF (MTF), Lyxor S&P 500 ETF (SP5), Lyxor Nasdaq-100 ETF (UST)

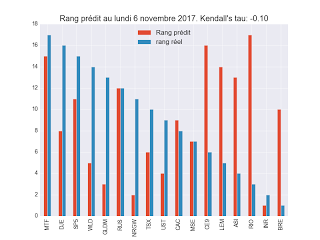

Les valeurs privilégiées par cet algorithme sont: Lyxor EUROMTS 15+Y Investment Grade (DR) ETF (MTF), Lyxor S&P 500 ETF (SP5), Lyxor Nasdaq-100 ETF (UST) Conclusion: notre indicateur synthétique

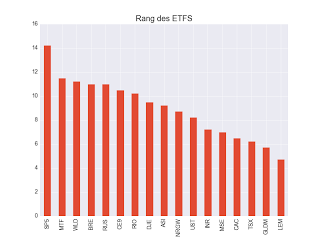

Cet indicateur agrège les préférences des algorithmes Momentum, Machine Learning, MDP et CLA. Comme ces chiffres sont de dimensions différentes, Nous procédons à un tri selon le rang de chaque indicateur et nous prenons la moyenne de ces rangs. Le placement de rang moyen le plus haut est à privilégier relativement aux investissement rangs moyens plus bas.

Considérations générales

Ce vendredi clôture une semaine calamiteuse a tous les égards. Hier, l'inquiétude lié à la mise en examen du général Flynn, ex-conseiller en sécurité nationale de Donald Trump, a été contrebalancée par le vote par le sénat américain du projet de loi fiscale. Maintenant, il est destiné à être réconcilié avec sa version du congrès. Mais, le plus dur est fait, et le indices américains ont retracés une partie de leur pertes suite à l'effet d'annonce de la mise en examen.Au final, la semaine se termine sur plus de -4.16% de pertes pour MSCI Eastern Europe ex Russia, -3.5% pour le Dow Jones Russia, -3.3% de perte pour le Hang Seng, -2.75% pour le MSCI EM , -1.91% de pertes sur le Nasdaq et -0.92% pour l'Euro Stoxx 50.Pour les hausses modérées, il aurait fallu se reporter sur le EuroMts 15Y avec 0.16%, sur le S&P 500 avec 0.69%, ou sur le Dow Jones avec 1.85%. Poussé par les actions américaines, le MSCI World lui fini à 0.08%.L'or n'a offert aucune protection puisqu'il finit a semaine à -1.70%.

Pour cette semaine, l'optimisation de portefeuille bat amplement le ML dans ses prédictions.

Pour les perspectives à venir, je continue de penser que les marchés américains sur sur-évalués. Je pense qu'il ne faut pas alléger immédiatement les émergents. Notamment pour le Hang Seng, ou les autorités chinoise ont choisi de réduire et contrôler l’accès au crédit des banques, ce qui entraine la volatilité actuelle. Dans ce cas précis, les analystes de ce marché continuent de penser que cet ajustement réglementaire sera mené de manière accommodante.

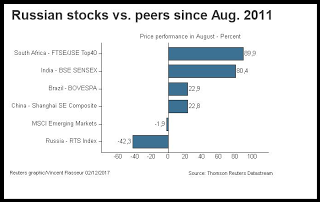

Pour la Russie, la montée des cours du baril constitue une bonne nouvelle, d'autant que suite à l'instabilité politique des pays arabes, l'OPEC lui appartient désormais. La Russie peut paraître comme un pris risqué mais depuis la fin de la crise, ce pays est passé à coté de la croissance, ce qui dera se corriger un jour ou un autre:

Pas de raison de douter des BRICS donc. Après plusieurs année de performances abysmales, le retour en grâce est à venir.

Pas de raison de douter des BRICS donc. Après plusieurs année de performances abysmales, le retour en grâce est à venir. Ma recommandation reste donc toujours la même, maintenir une position sur les marchés en dollar et en euros, mais surpondérer les émergents pendant les période de volatilité.

Il y a un mois...

En faisant tourner l'algorithme de ML dans le passé, il est possible de comparer les rendements prédits (uniquement pour le ML) il y a un mois avec les rendements réels réalisés par les marchés sur les 20 jours écoulés depuis.

Disclaimer : Ce message ne constitue pas un conseil d'investissement. J'invite chaque lecteur à construire des portefeuilles équilibrés correspondant à leur préférence de risque si possible avec l'aide d'un professionnel. En particulier, je n'offre aucune garantie que les prévisions construites se révèlent conforme à l'évolution des marchés.

Disclaimer : Ce message ne constitue pas un conseil d'investissement. J'invite chaque lecteur à construire des portefeuilles équilibrés correspondant à leur préférence de risque si possible avec l'aide d'un professionnel. En particulier, je n'offre aucune garantie que les prévisions construites se révèlent conforme à l'évolution des marchés.