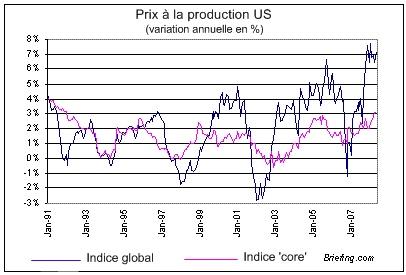

→ Inflation: les prix à la production US étaient attendus ce jour en hausse de + 1 % pour mai en rythme annuel après + 0,2 % en avril en ce qui concerne

l'indice global (tous compris). A + 1,4 %, le chiffre publié est donc au-dessus des attentes mais ne surprend guère sur le fond avec l'envolée du pétrole et des prix de l'énergie qui gagnent pour

cette donnée + 4,9 % sur un mois. L'évolution annuelle comme le montre le graphe ci-dessous n'évolue guère à + 7,2 % mais confirme la position à un niveau assez élevé.

→ Inflation: les prix à la production US étaient attendus ce jour en hausse de + 1 % pour mai en rythme annuel après + 0,2 % en avril en ce qui concerne

l'indice global (tous compris). A + 1,4 %, le chiffre publié est donc au-dessus des attentes mais ne surprend guère sur le fond avec l'envolée du pétrole et des prix de l'énergie qui gagnent pour

cette donnée + 4,9 % sur un mois. L'évolution annuelle comme le montre le graphe ci-dessous n'évolue guère à + 7,2 % mais confirme la position à un niveau assez élevé.

- pour l'indice 'core', soit hors éléments liés à l'alimentation et à l'énergie, le tableau reste plutôt rassurant encore avec une progression conforme aux attentes à + 0,2 % en rythme

mensuel après + 0,4 % le mois précédent. Là-aussi le tableau n'évolue pas sur un an mais à + 3 % en rythme annuel, l'indice se maintient à un pic décennal au-delà duquel naîtraient des craintes

encore plus vives.

* pour la production donc et contrairement aux prix à la consommation, l'absence

d'effet d'entraînement des prix de l'énergie n'est pas visible en tendance en dépit d'un différentiel important.

→ Immobilier: Le nombre de mises en chantier toujours aux Etats-Unis pour mai a baissé de - 3,3 % portant la baisse annuelle à - 32,1 % alors que les permis de

construire ont à nouveau baissé également de - 1,3 % sur un mois et de - 36,3 % sur un an.

→ Industrie: attendue en hausse de + 0,1 %, la production industrielle US aura à nouveau reculé de - 0,2 % le mois dernier après - 0,7 % en avril. La croissance annuelle devient

négative pour la première fois en 5 ans de - 0,1 % et la production manufacturière de - 0,3 %. L'utilisation des capacités de production baisse à 79,4 % après 79,6 % soit à un niveau en-deça

de la moyenne enregistrée ces 25 dernières années qui se situe à 81.

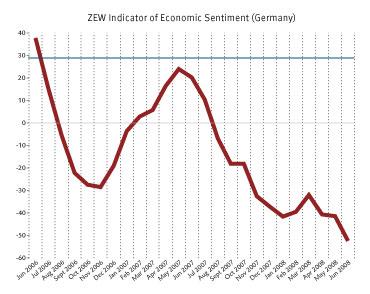

En Europe, l'actualité était centrée sur la nouvelle faiblesse de l'indice du sentiment économique de l'Allemagne mesuré auprès des

investisseurs institutionnels (fonds de pension, caisses de retraite, assurances, banques, fonds d'investissement..) et analystes

financiers. En juin, l'indicateur avancé ZEW (graphe 2) a reculé à -52,4 contre -41,4 en mai. Les attentes des économistes étaient de - 42 . La moyenne historique de

l'indicateur est indiquée par le trait bleu.

› Le 'ZEW' montre bien l'impact et le retournement du sentiment depuis l'été 2007 sans dissonance avec l'orientation

médiatique générale et l'éclatement au grand jour de la crise des subprime. A l'inverse, on voit ici que mars (comme vu ces 2 derniers mois) n'a pas constitué un point d'inflexion ou un

quelconque 'point bas' chez les financiers allemands. L'expression de l'idée générale selon certains que 'le pire est derrière nous' n'est ainsi pas pour l'heure le sentiment général

réel des professionnels selon cet indicateur central de la 1ère économie européenne. Toujours aucune validation ici pour l'heure. A suivre.

En recherche de rebond, le CAC 40 aura été porté par les bancaires soutenues par les résultats meilleurs qu'attendus de Goldman sachs et le

repli du pétrole mais l'ensemble de ces données décrivent un tableau toujours assez sombre qui ne permet à l'indice phare parisien que de regagner + 0,61 % à 4 686,33 points, le Dow Jones

entamant par ailleurs une baisse de - 0,50 sur les 12 200 points.

Bref, le test concluant du gap de mars et l'orientation légèrement plus positive se sont exprimées plus largement aujourd'hui mais ont été

largement atténués par cette série de données économiques générales toujours négatives.