Propos recueillis par Mathilde Farine

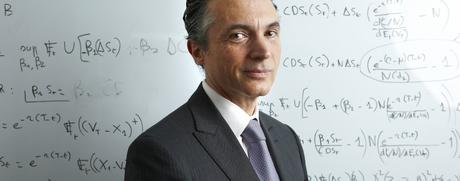

Publié vendredi 26 juin 2015Dans son dernier ouvrage*, Marc Chesney dresse un parallèle entre la Première Guerre mondiale et la crise financière de 2008. Pour le professeur de finance de l’Université de Zurich, une société civilisée vacille dans les deux cas. Aujourd’hui, une aristocratie financière a pris le pouvoir au détriment du reste de la population, dénonce-t-il, tout en proposant des solutions. Entretien.

Le Temps: Vous comparez la crise financière et la Première Guerre mondiale, n’est-ce pas exagéré?Marc Chesney: Il s’agit uniquement de comparer l’Europe de 1914 à celle d’aujourd’hui. A l’époque, une société civilisée a subitement basculé dans la barbarie. Actuellement, la société vacille sur elle-même, tremble sur ses fondations, confrontée qu’elle est à une crise d’une grande ampleur, une crise aux dimensions non seulement financières, mais aussi économiques, sociales, politiques et environnementales. Une aristocratie financière a pris le pouvoir. Elle se drape dans les habits du libéralisme, mais sa pratique quotidienne contredit souvent les principes de base. Cette aristocratie arrive à imposer sa politique et ses intérêts. Ceux-ci ont provoqué la crise et nuisent aux perspectives d’amélioration. Si les dégâts causés par la crise sont d’une autre nature que ceux de la Grande Guerre, ils sont néanmoins dévastateurs.Lire aussi: En Suisse, les inégalités de revenu sont moins flagrantes qu’ailleursLe nombre de chômeurs dans le monde a augmenté d’environ 60 millions par rapport à 2007. Dans de nombreux pays européens, des pans entiers de la population perdent espoir, perspectives et repères. Ils sont confrontés à une situation difficile dont l’issue semble incertaine. Les frémissements de croissance sont une illusion car les véritables problèmes n’ont pas été résolus.– Vous le dites, la croissance frémit. N’est-ce pas le signe que nous sortons finalement de la crise?– La chute des prix du pétrole explique principalement ces frémissements de croissance. Mais les problèmes de fond demeurent: au niveau international le chômage et le sous-emploi sont énormes, les particuliers et les entreprises subissent des niveaux d’imposition bien trop élevés alors que les grandes banques sont sous-imposées. Quant à la politique de la Banque centrale européenne (BCE), qui consiste à maintenir un taux d’intérêt très faible et à inonder les marchés financiers de liquidité, les résultats ne sont pas au rendez-vous. Ces liquidités, au lieu d’être investies dans l’économie, stagnent le plus souvent dans le secteur financier et contribuent au développement de la finance casino.– Pourtant, des mesures ont été prises depuis la crise, notamment pour renforcer l’assise financière des banques pour éviter que les Etats ne doivent se porter à leur secours…– En apparence effectivement. En réalité les lobbys sont à l’œuvre pour soit vider de leur contenu les projets de réformes, soit les complexifier de manière démesurée. En dernière instance, c’est le contribuable, sans parler du client, de l’employé et de l’actionnaire, qui le cas échéant s’acquitte de la facture laissée par les banques systémiques. Cette situation contredit un des principes de base du libéralisme, en l’occurrence que ceux qui prennent des risques se doivent de les assumer. Les banques systémiques sont incitées à prendre des risques et ce, aux dépens de la société.– Vous êtes partisan d’une taxe sur les transactions financières, mais qui n’a rien à voir avec la taxe Tobin. Pouvez-vous en dire plus?– Il s’agirait, comme le propose le financier zurichois Felix Bolliger, de taxer tous les paiements électroniques, comme les factures de restaurant… et pas seulement les achats d’actions ou d’obligations. En Suisse ces paiements sont de l’ordre de 100 000 milliards de francs par an. C’est énorme. Il s’agit d’environ 160 fois le PIB du pays.Lire aussi: L’éloge de la rupture économique de Philippe AghionIl suffirait de prendre 0,2% sur chaque transaction pour obtenir 200 milliards, soit davantage que l’ensemble des impôts perçus en suisse, qui est de l’ordre de 170 milliards. Une telle taxe, si elle était introduite, pourrait théoriquement remplacer tous les impôts actuels et permettrait de simplifier le système fiscal. Cela pourrait délester l’économie d’activités qui lui sont néfastes comme le trading à haute fréquence.– Certaines transactions ne se déplaceraient-elles pas simplement ailleurs, où aucune taxe n’est perçue?– Oui, la Suisse risquerait de perdre certaines activités. Lesquelles? Les activités de négoce à haute fréquence par exemple? Elle peut certainement se passer des transactions sur actions exécutées en quelques microsecondes, c’est-à-dire d’activités de la finance casino. Et elle en gagnera par ailleurs, parce que les entreprises, tout comme le contribuable, bénéficieraient dans ce cas d’une véritable baisse des impôts qui leur permettrait d’investir et de créer des emplois.– Une telle proposition pourrait-elle vraiment être mise en œuvre?– Nous avons besoin – la Suisse, mais en général l’Europe aussi – de politiciens qui prennent leurs responsabilités et s’émancipent des lobbys de cette aristocratie financière. La société se doit aussi de comprendre les enjeux, même si, il est vrai, un certain jargon est favorisé pour rendre le tout très opaque. Des termes comme hors-bilan, trading à haute fréquence, darks pools sont souvent utilisés, mais qui comprend vraiment ces termes? Cette complexité permet à un secteur composé de «spécialistes» – l’aristocratie financière – de détenir le pouvoir aux dépens de la démocratie.– Ne noircissez-vous pas quelque peu le tableau? Si l’on prend UBS, la banque a beaucoup changé depuis son sauvetage en 2008. Elle a augmenté ses fonds propres et considérablement réduit ses activités de banque d’affaires par exemple.– Tant mieux. Mais regardez les bonus, les politiques de rémunération n’ont pas vraiment changé. A Credit Suisse, le directeur général sortant Brady Dougan a perçu approximativement 160 millions de francs durant son mandat, alors que pendant la même période le cours de bourse de celle-ci s’est effondré d’environ 75%. Par ailleurs, la banque a dû s’acquitter en 2014 d’une amende record de 2,8 milliards de dollars pour avoir incité des contribuables américains à échapper au fisc. Du point de vue économique aussi, ces rémunérations sont tout simplement injustifiables. Certains actionnaires réagissent, mais ils sont une minorité. Que font les autres?– La question portait sur UBS…– Parlons-en! Ces dernières années, elle a été confrontée à une série de scandales. Après les manipulations des taux Libor et des changes, l’aide à l’évasion fiscale, quel sera le prochain? La situation requiert un travail en profondeur. Le monde académique porte aussi sa part de responsabilité. Comparés aux programmes de cours datant d’avant la crise, les programmes actuels en finance n’ont pas suffisamment été modifiés. Dans les cours de finance, la question des prix des actifs est au premier plan, or c’est des valeurs de notre société qu’il faudrait parler. Actuellement, elles sont purement financières, le problème étant précisément que les valeurs d’une société démocratique et civilisée ne sauraient être purement financières.«De la Grande Guerre à la crise permanente», Presses polytechniques universitaires romandes, avril 2015.https://www.letemps.ch/economie/2015/06/26/une-taxe-transactions-financieres-pourrait-remplacer-impots-actuels