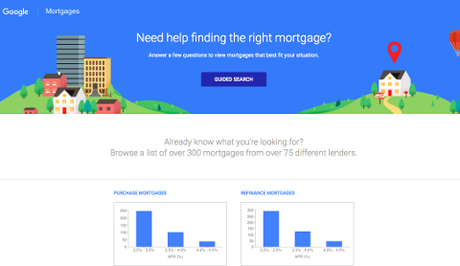

Après la carte de crédit et l'assurance automobile, Google s'attaque maintenant au crédit hypothécaire. Annoncé au printemps, l'ouverture officielle de son nouveau comparateur d'offres (assortie de l'obtention d'une licence de courtier) est devenue une réalité en Californie, en attendant l'extension prochaine à d'autres états.

Après la carte de crédit et l'assurance automobile, Google s'attaque maintenant au crédit hypothécaire. Annoncé au printemps, l'ouverture officielle de son nouveau comparateur d'offres (assortie de l'obtention d'une licence de courtier) est devenue une réalité en Californie, en attendant l'extension prochaine à d'autres états.L'événement, qui n'est donc pas une surprise, constitue d'abord une confirmation sans équivoque de l'intention du géant du web de prendre pied dans le secteur financier, même si cela ne passe pas par la Google Bank redoutée par certains. Quoi qu'il en soit, la menace que représente l'initiative pour les acteurs en place est tout à fait réelle : comme l'a déjà démontré le cas de l'assurance, la capacité du moteur de recherche à devenir le principal outil de recommandation d'une catégorie de produits a un fort potentiel disruptif.

Cependant, je soupçonne que cette aventure de Google esquisse une autre évolution, plus profonde et bien plus dérangeante pour les banques traditionnelles. Après tout, lorsque ces dernières évoquent l'immuabilité de leurs réseaux d'agences et du conseil de proximité, le crédit immobilier est souvent cité en exemple, supposé démontrer que les consommateurs ne peuvent (et ne pourront jamais) se passer d'un dialogue avec un expert au moment de réaliser une opération induisant un engagement important.

Alors, que vient faire Google dans un écosystème où l'interaction avec un humain serait primordiale ? La réponse à cette question est facile à trouver, dans le comparateur lui-même. La réalité est que la fameuse complexité du crédit immobilier se concentre sur 5 à 10 critères (destination du bien, localisation, montant emprunté, apport personnel, score de crédit…) et que le choix d'un fournisseur se résume finalement à trouver le meilleur « prix » (en prenant en compte taux d'intérêt et frais de dossier).

Aux banquiers qui serait tentés de lever les bras au ciel devant ce qu'ils estimeraient être une caricature, je suggère de réfléchir sérieusement à leurs pratiques. Je ne suis pas certain qu'ils mettent en œuvre autant de paramètres dans leurs dossiers de crédit. En revanche, il ne fait absolument aucun doute que la décision finale de leurs clients fait passer le montant de leurs mensualités devant toute autre considération (à la seule exception, parfois, de l'inertie incitant à rester dans le même établissement).

Bien sûr, les habitudes ont la vie dure et les consommateurs ne sont peut-être pas encore tout à fait prêts à se passer d'un conseiller lors de la recherche de leur crédit. Mais l'arrivée (et la généralisation à venir) de comparateurs complets, détaillés et, surtout, parfaitement transparents et pédagogiques les mènera inévitablement à les exploiter pour rechercher la meilleure réponse à leurs besoins. En raisonnant à rebours, c'est justement parce qu'il est convaincu de cette mutation que Google se positionne.

Et ce n'est là qu'un des angles d'attaque des modèles historiques. Dans un autre registre, le « Rocket Mortgage » que propose depuis peu Quicken Loans (filiale d'Intuit) sur tout le territoire des États-Unis est une véritable démystification du crédit hypothécaire : au-delà du simple comparateur d'offres, il permet à l'utilisateur de finaliser la contractualisation entièrement en ligne, en 8 minutes, en bénéficiant d'une transparence inégalée, concrétisée notamment par des explications claires et compréhensibles.

Face à de telles transformations, que restera-t-il donc d'expertise à distiller dans les agences bancaires ? Car, plutôt que de faire confiance à un conseiller pour lui expliquer – plus ou moins approximativement – les détails d'un contrat alambiqué, le consommateur préférera certainement une proposition simple et, ainsi, immédiatement rassurante. Présenté différemment, du point de vue de la banque, vaut-il mieux maintenir la complexité actuelle (et les méthodes dépassées qui l'accompagnent) ou est-il plus raisonnable de réinventer les processus de manière à les rendre plus accessibles ?

Le changement ne sera évidemment pas immédiat, il est au contraire probable qu'il s'étale sur une longue période. Mais il doit tout de même être pris en compte aujourd'hui, car ses implications futures seront extrêmement lourdes. C'est la raison pour laquelle la récente campagne de LCL vantant le recrutement de plus de 1 000 conseillers en 2015 me semble choquante. Quelles qu'en soient les raisons (et certaines peuvent paraître tactiquement valides), ce n'est en tous cas pas une leçon de clairvoyance que donne la banque. Il faudra s'en souvenir dans quelques années…