Total Return Swaps (TRS) : généralités.

Un TRS est un contrat bilateral portant sur l'échange des flux d'un titre de référence contre un paiement périodique fixe ou variable jusqu’à la maturité du contrat ou au défaut du titre. Les TRS sont des instruments hybrides qui exhibent les caractéristiques des dérivés de crédits et des Pret/emprunts titres. Les titres de références peuvent être des obligations, des indices d'action, des commodities, des RBMS, etc...

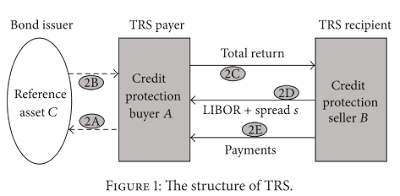

La première contrepartie s'engage à payer les flux émis par le titre de référence, elle sera appelée " Total return payer", ou parfois beneficiary ou Credit protection Buyer.

La seconde contrepartie va s’acquitter d'un paiement périodique fixe ou variable, dans la pratique ce paiement est souvent de type LIBOR+ spread. Elle s'appellera le Guarantor,Total return recevier ou credit protection seller.

Notez que la propriété du titre de référence pendant la durée de vie du contrat n'est pas transférée au Guarantor. De même, le contrat TRS ne s'étend en général pas jusqu’à la maturité du titre de référence. Par exemple, un contrat TRS peut avoir une maturité 5 ans et porter sur une obligation de référence de maturité 30 ans.

Si la propriété du titre n'est pas transférée durant le contrat, une vente à terme au MtM ou a un prix convenu d'avance à l'initiation du contrat est possible à la maturité si le contrat le stipule.

Comme on l'a dit, les paiements du garantor sont souvent modelé comme LIBOR+spread. Notons toutefois que ceux-ci sont mitigés par les flux issus du titre de référence et par la revalorisation du titre de référence. Prenons un exemple trivial pour clarifier cette assertion. Imaginons que le titre de référence soit une obligation de nominal 100 versant un coupon de 10 € tous les trimestres. Par ailleurs, par rapport trimestre précédent, le titre de référence s'est apprécié de 1 euros. Supposons que le guarantor doivent acquitter d'un paiement contractuel de 5 euros. Étant donné que la somme des flux est positive, il n'est pas nécessaire pour lui de faire de versement ! Il recevra sans mise initiale la somme (Coupons - Paiement + Plus-value), soit 6 euros.

Mais les obligations du guarantor s'étendent aussi au défaut pouvant affecter le titre de référence. Dans le cas d'un défaut, Le guarantor devra, comme pour les CDS, réceptionner le titre et payer son nominal, ou payer une somme correspondant à la perte du beneficiary (1 - recovery rate).

Notons qu'a la date du défaut les intérêts courants non échus (ICNE/accrued interests) du titre de référence et de la prime du guarantor sont dues entre les parties.

Comme la capacité du Guarantor à compenser le total return payer est primordial pour celui-ci, on comprends que le spread associé aux payement du guarantor reflète sa qualité de crédit. Le spread de TRS est donc au moins égal au spread de crédit du guarantor. Les autres facteurs affectant le spread:

- La qualité de crédit du titre de référence.

- Le cout de financement du bénéficiaire.

- La valeur du titre de référence.

- Les marges commerciales du bénéficiaire.

TRS : répartition des risques entre les contreparties

Du point de vue du total return payer, les flux du titre de référence sont transférés, ce qui assure que le risque de remplacement de marché associé à ce titre est supprimé. De la même maniére, comme le vendeur de protection compense le défaut, le risque de crédit du titre de référence est aussi supprimé. Il est par contre remplacé par le risque de crédit associé au guarantor.

Dans la pratique, le total return payer peut se permettre de remplacer le titre dans son book par une position synthétique payant LIBOR+spread sur la durée du TRS. Un TRS sert donc pour le total return payer à faire disparaître un titre de ses actifs.

Le Guarantor est lui complétement exposé au risque de marché et de crédit du titre de référence . Il est par contre important de noter que le Guarantor reçoit le revenu du titre de référence sans s'en être porté acquéreur. Il s'agit pour lui d'une opération de levier: Les revenus du titre sont amplifiés par Leverage.

On voit ici que les bénéficiaires sont des institutions disposant de nombreux titres et très averses pour des raisons réglementaires au risques de marché de marché et de crédit. Leur coût de financement est traditionnellement bas. Il disposent de départements dédiés à la vente de dérivés de crédit: Il s'agit en général de banques d'investissements.

Les guarantor eux sont des institutions avides de rendement qui ont les possibilités légales de mettre en place un levier important (pas de reporting réglementaire). Leur coût de financement est élevé et ils ne peuvent pas acquérir les titres à leur valeur nominale: il s'agit de Hedge Funds.

Les TRS peuvent donc servir à implémenter un arbitrage de coûts de financement: Les banques empruntent à faible taux, elles achètent des titres, qui sont utilisés pour structurer des TRS vendus à des hedge funds. Comme ces derniers ont des coûts de financement élevés, ils sont friands de produits comme les TRS qui offrent un financement peu cher et un levier important.

Il y a toutefois des risques systémiques très important dans ces montages pour les banques d'investissements. En effet, même si les banques peuvent exiger une collatéralisation importante des hedge funds, ces derniers demeurent des acteurs très risqués des marchés financier, car selon le droit américain, les hedge fund ne sont pas tenus de publier leurs comptes ou leur degré de levier. Les banques ne peuvent donc pas connaitre précisément les risques de contrepartie des hedge-funds.

Dans le cas d'un crise du crédit comme celle de 2007, les hedge funds impliqués impliqués dans des TRS seraient bien en peine d'assurer leur rôle de protection de crédit. En effet de par leur positions sur les marchés, les hedge fund sont exposées à la contagion du risque de crédit: une corrélation entre le défaut du titre de référence et celui du hedge fund.

Cette contagion du risque de crédit aux hedge funds constitue une situation typique de Wrong Way Risk pour les banques: Leur dépendance envers la protection des hedge funds augmente avec le risque de voir ceux-ci faire défaut.

Dans le paragraphe suivant, nous allons décrire la modélisation utilisée pour pricer les TRS en fonction des facteurs de contagion.

Annexes:

Total Return Swap Valuation with Counterparty Risk and Interest Rate RiskAnjiao Wang, Zhongxing Ye

Counterparty risk and the pricing of defaultable securities

Robert A. Jarrow and Fan Yu

http://www.tavakolistructuredfinance.com/trs/

Total Return Swaps: Credit Derivatives and Synthetic Funding Instruments

Moorad Choudhry