« Gold is a currency. It is still, by all evidence, a premier currency. No fiat currency, including the dollar, can match it. (L’or est une monnaie. Et c’est toujours, jusqu’à preuve du contraire, une monnaie de premier choix. Aucune autre monnaie fiat, y compris le dollar, ne peut lui rivaliser.) » C’est ce qu’a déclaré Alan Greenspan, fin octobre, lors d’un passage remarqué à New-York au Council On Foreign Relations. De la part d’un ex-directeur de la Fed américaine, voilà qui donne du grain à moudre au sujet de l’or.

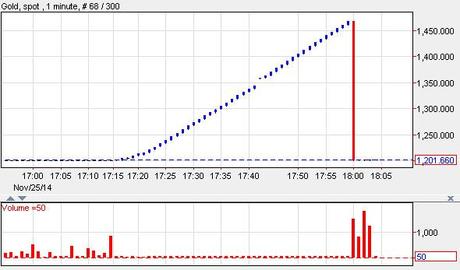

Il n’y a d’ailleurs pas vraiment besoin de ces déclarations assez iconoclastes de la part d’une personne qui a passé presque 20 ans dans une institution basée sur la monnaie fiat, pour se rendre compte que ce qui se passe actuellement sur le marché de l’or est particulièrement troublant. Si l’on peut passer rapidement sur les mouvements sporadiques étranges du marché de l’or « spot » apparus dernièrement, en mettant cela sur le compte d’algorithmes boursier facétieux, ou d’erreurs humaines rigolotes et qui donnent lieu à de jolis graphiques comme ci-dessous, il n’en reste pas moins que d’autres mouvements, bien moins sporadiques, bien plus profonds, sont apparus depuis ces derniers mois, mouvements qui laissent penser que certains refusent obstinément d’admettre une fois pour toute que l’or est une relique barbare, zut à la fin.

Bien sûr, je pourrais ici rappeler, comme je l’ai fait à de nombreuses reprises, que ce marché est particulièrement bidouillé, ce dont quelques articles de presse se font l’écho ces derniers jours suite à une recherche académique qui a ainsi montré qu’au moins 50% du temps, la détermination du prix de l’or fixé à Londres était manipulé par les cinq grandes banques qui participent à ce « fixing » (Deutsche Bank, HSBC, Barclays, Bank of Nova Scotia, et Société Générale).

Mais ces éléments, aussi déterminants soient-ils pour comprendre à quel point on tente de tenir le grand public à l’écart de l’or, ne forment qu’un intéressant décor pour ce qui se passe au niveau des États et de leurs banques centrales. Ainsi, depuis plusieurs années maintenant, la Banque Centrale chinoise achète massivement de l’or. Si l’on s’en tient aux chiffres officieux (les officiels étant, de l’aveu de tous ceux qui suivent un peu les marchés mondiaux de l’or, particulièrement sous-estimés), les Chinois disposeraient de plus de 3000 tonnes d’or dans leurs coffres, ce qui les placerait parmi les nations les mieux fournies, derrière les États-Unis dont le stock officiel n’a plus été audité depuis quatre décennies. De la même façon, le stock russe n’a pas arrêté, lui aussi, de grimper avec des achats réguliers et conséquents de métal jaune.

Cependant, ce sont de nouveaux éléments récents qui forcent l’observateur moyen à se pencher à nouveau sur la question du rôle de l’or dans la politique monétaire mondiale. Par exemple, le fait que l’Ukraine a officiellement reconnu ne plus avoir d’or dans ses réserves, quasiment, pouf, d’un coup. Par exemple, alors que l’Allemagne a réclamé il y a des mois le rapatriement de son or entreposé à la Fed de New-York, et qu’officiellement pour des raisons de sécurité, elle s’était résigné à n’en recevoir que quelques tonnes tous les ans jusqu’en 2020, les Pays-Bas ont réussi l’opération qui a consisté à récupérer très discrètement chez eux plus de 120 tonnes de leur métal là encore stocké dans les locaux de 33 Liberty Street à Manhattan.

C’est la Banque centrale néerlandaise qui l’a d’ailleurs annoncé, expliquant que l’opération avait été mise en place pour « consolider la confiance du public dans la capacité de la Banque centrale à gérer les crises », ce qui est une façon polie d’admettre que l’or joue toujours un rôle certain dans l’établissement de cette confiance monétaire. Au passage, on ne cherchera pas à savoir pourquoi ce pays a rapatrié exclusivement l’or entreposé sur le territoire américain et n’a pas touché à celui stocké à Londres et au Canada. Et pendant que les 122 tonnes d’or néerlandais rentraient au bercail, la Banque Centrale Allemande, peut-être un peu aigrie de n’avoir pas bénéficié des mêmes facilités de rapatriement que sa collègue des Pays-Bas (?), se fend d’un intéressant document expliquant qu’elle peut à présent envisager décemment l’achat d’or auprès des particuliers, ceux-ci détenant une grosse partie de l’or disponible sur le marché, et ce afin de « libérer les liquidités dormantes » qui auraient le bon goût de revenir dans la consommation normale par le biais de ces achats. Autrement dit, les banquiers centraux allemands souhaitent aller chercher l’or où il se trouve, en offrant de larges billets libellés en euros. Le message est passé, si ça vous tente…

Pendant ce temps, en France, et toujours au sujet de l’or, difficile de ne pas faire mention de la dernière lubie de Marine Le Pen. S’adressant dans une lettre ouverte au gouverneur de la Banque de France, elle réclame (à la Ron Paul ?) un audit complet de l’or détenu officiellement par l’État français, un arrêt des ventes d’or national et un rapatriement de l’or entreposé à l’étranger. Cette lettre n’a absolument pas fait parler d’elle en France, englué qu’était le même Front National dans des histoires de prêts bancaires en provenance de la Russie, mais la lettre aura tout de même fait tiquer le site américain ZeroHedge qui, lui aussi, rapproche ces demandes des récents mouvements de métal jaune dans les autres pays européens.

Enfin, le cas suisse mérite quelques lignes lui aussi. Dans une prochaine votation populaire devant se tenir dimanche 30 novembre, les Suisses seront appelés à déterminer si la Banque nationale suisse (BNS) doit acquérir 1760 tonnes d’or (65 milliards de francs suisses au cours du jour), soit 55% de la production annuelle mondiale, et ce afin de remonter les actifs de la banque, jugés trop faibles par les partisans du Oui à la votation. On imagine sans mal que, au-delà des agitations politiques que cette votation provoque, si l’impact du non restera modéré, celui du oui, entraînant de tels achats sur les marchés, propulserait durablement le Franc Suisse, quasiment devenu « étalonné à l’or » de facto à des valeurs stratosphériques face à l’Euro ou au Dollar, et l’or lui-même à des niveaux élevés pour les prochains mois (ce qui, au passage, rendra les achats d’or des banquiers allemands auprès des particuliers d’autant plus coûteux – ce n’est pas toujours tendre, l’économie, décidément). On imagine assez mal ceci se passer dans les meilleures conditions pour le reste des marchés et des zones monétaires majeures…

Allemagne, Ukraine, Pays-Bas, Suisse et France, de tous ces pays monte l’impression que certains semblent de plus en plus nerveux vis-à-vis des monnaies étatiques en général et de l’euro en particulier, au point de lancer des rapatriements, des achats et des consolidations discrètes mais fermes. Et si beaucoup d’économistes ou d’observateurs des marchés ne voient pas dans l’or un refuge quelconque, il n’en reste pas moins que beaucoup s’interrogent parallèlement sur l’avenir de la monnaie unique et de l’Union européenne. Pour certains, l’Angleterre se dirige vers une sortie de l’Union ; pour d’autres, c’est l’Italie qui quittera la zone euro en premier. Pour d’autres enfin, l’éclatement pourrait venir de l’Allemagne. Bizarrement, personne ne prédit un avenir rose et serein après quelques troubles passagers à l’Union européenne ou la monnaie unique…

Et à mesure que les doutes sur l’avenir de l’euro sont plus forts, sur les marchés, la demande en or ne fléchit pas et le métal précieux, de façon souterraine, continue de circuler et de remplir les coffres des banques centrales. On se demande bien pourquoi…

J'accepte les Bitcoins !

1D9ybHJpM781utKt8A8SZtzGkkRpWKU7US

Vous aussi, foutez Draghi et Yellen dehors, terrorisez l’État et les banques centrales en utilisant Bitcoin, en le promouvant et pourquoi pas, en faisant un don avec !

Powered by Bitcoin Tips