Depuis sa création en 2011, BillGuard remplit une mission exclusive pour le (presque) million de consommateurs qui utilisent ses services : détecter et signaler les transactions abusives ou frauduleuses sur leurs comptes et cartes bancaires. Elle complète maintenant son arsenal technique avec une approche par géolocalisation.

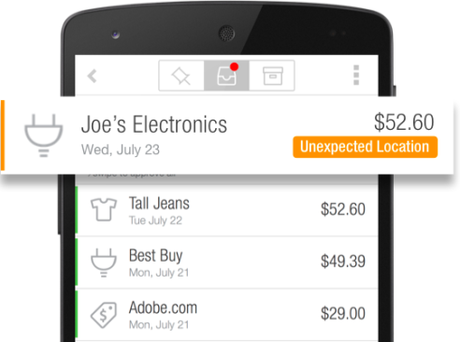

Depuis sa création en 2011, BillGuard remplit une mission exclusive pour le (presque) million de consommateurs qui utilisent ses services : détecter et signaler les transactions abusives ou frauduleuses sur leurs comptes et cartes bancaires. Elle complète maintenant son arsenal technique avec une approche par géolocalisation.Le concept en est extrêmement simple : l'application mobile de la startup détermine et enregistre régulièrement la position (approximative) de l'utilisateur – en respectant scrupuleusement la confidentialité de ces informations – et vérifie pour chacune de ses dépenses qu'il se trouvait effectivement à proximité du commerce correspondant (sauf, bien entendu, dans le cas d'un achat en ligne ou d'un débit récurrent). Dès qu'une incohérence apparaît, une alerte est émise instantanément.

Cette idée semble tellement évidente à l'ère de la géolocalisation permanente et de la fraude galopante qu'il peut paraître étonnant qu'elle ne soit pas plus répandue. Certes, quelques grands acteurs ont déjà lancé des initiatives en ce sens – par exemple MasterCard ou AT&T – mais elles sont encore loin d'être aussi avancées. Avec BillGuard, la nouvelle protection est immédiatement accessible (quoiqu'en version beta, à ce stade), toujours gratuitement, pour tous les américains et tous leurs comptes.

En l'état, la solution n'est évidemment pas idéale, ne serait-ce que parce que la détection d'une anomalie ne peut intervenir qu'après que la transaction en cause ait été exécutée et confirmée. Toujours est-il que, en comparaison de la situation existante, dans laquelle le porteur d'une carte de crédit risque de ne découvrir une dépense suspecte, au mieux, qu'à la réception de son relevé d'opérations, le progrès est tout de même sensible.

Peut-être faudrait-il surtout s'étonner que ce genre d'approche de la lutte contre la fraude ne soit proposée que par une startup ? Peut-être y a-t-il matière à s'insurger contre les banques qui ne semblent pas autant préoccupées qu'elles le devraient de la protection de l'argent de leurs clients ? Car elles pourraient certainement mettre en œuvre un mécanisme similaire, relativement peu complexe à développer, en y ajoutant aussi des capacités de détection en temps réel, à même de bloquer les versements indus avant qu'ils ne soient autorisés…

En attendant qu'elles se décident à réagir (enfin !), il reste heureusement les applications web et mobiles de BillGuard, dont la récente expansion internationale – en Australie, en Nouvelle-Zélande et au Royaume-Uni – peut laisser espérer qu'elles deviennent prochainement disponibles dans nos contrées…