Le marché est en nette surchauffe en ce moment, pire qu’en 2007, et pas loin de 2000… Autant vous dire que ça s’annonce mal… Est-ce à dire qu’il ne faut plus rien acheter, voire tout vendre ou carrément jouer à la baisse? Cela peut être tentant en effet quand on sait ce qu’il sait passé lors de ces derniers marchés baissiers. D’autant que la politique monétaire de la Fed, bien que toujours expansionniste, est de moins en moins accommodante.

Le marché est en nette surchauffe en ce moment, pire qu’en 2007, et pas loin de 2000… Autant vous dire que ça s’annonce mal… Est-ce à dire qu’il ne faut plus rien acheter, voire tout vendre ou carrément jouer à la baisse? Cela peut être tentant en effet quand on sait ce qu’il sait passé lors de ces derniers marchés baissiers. D’autant que la politique monétaire de la Fed, bien que toujours expansionniste, est de moins en moins accommodante.

Jouer contre le marché en vendant à découvert n’a jamais été ma tasse de thé. Bien que pouvant être très lucratif sur le court terme, c’est aussi infiniment stressant et risqué si l’on se trompe sur le timing. Je préfère gagner lentement mais sûrement plutôt que rapidement avec de fortes chances de tout perdre. C’est pour cela que je n’aime pas non plus les jeux de hasard. Tout vendre n’est pas la solution non plus car cela signifierait se séparer de titres de qualité qui paient un très bon rendement sur coût d’achat, qui ne baissera pas en cas de chute des cours.

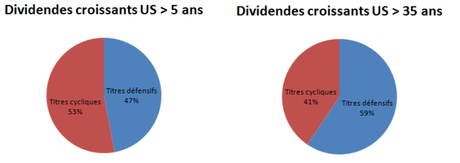

Les titres défensifs possèdent non seulement la particularité de mieux résister aux marchés baissiers, mais de plus leurs sociétés font preuve d’une résilience remarquable durant les phases de récession économique. Ceci leur permet de générer des bénéfices en toutes situations et même très souvent de continuer à croître tandis que les autres sombrent. Des revenus constants et même qui progressent, cela signifie aussi en principe des dividendes qui font de même. Parmi les 540 titres US payeurs de dividendes croissants on constate ci-dessous que plus l’historique de progression des dividendes est important, plus la part de titres défensifs prend l’ascenseur.

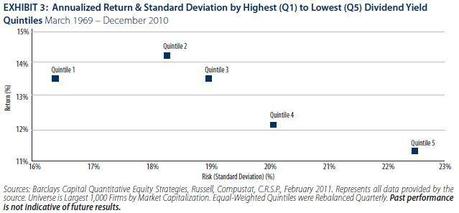

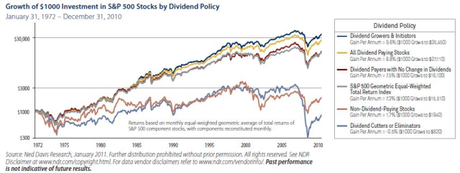

Non seulement les titres payeurs de dividendes affichent une volatilité moindre, mais leurs distributions permettent également d’amortir les pertes d’un portefeuille lorsque les prix des actions chutent. Mieux, sur des horizons temporels plus longs, les titres avec des rendements de dividendes élevés ont aussi produit une meilleure rentabilité avec des risques moindres :

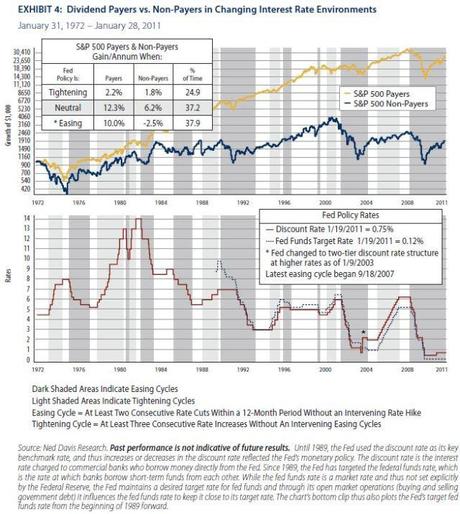

Par ailleurs, les payeurs de dividendes sont comportent mieux que les autres, quelle que soit la politique monétaire de la Fed. Mais c’est durant les phases d’assouplissement (et donc d’incertitudes économiques) que la différence est la plus marquée avec les titres qui ne paient pas de dividendes. Le caractère résilient et défensif d’une société lui donne ainsi la capacité de maintenir et faire progresser son bénéfice, ses dividendes et le cours de son action, quelles que soient les conditions du marché.

Comme nous venons de le voir, les payeurs dividendes ont surperformé les non-payeurs lors des marchés haussiers, comme lors des marchés baissiers. Cette tendance a été encore plus grande pour les titres qui ont augmenté leurs dividendes au fil du temps. Ainsi, les entreprises qui ont augmenté ou initié un dividende ont affiché une rentabilité annuelle de 9,6% entre 1972 et 2010. Les titres qui ont maintenu leur dividende au fil du temps ont atteint quant à eux 7,5%. Ceux qui n’ont versé aucun dividende ont quasiment stagné à 1,7%. Quant à ceux qui ont diminué ou éliminé leurs distributions, ils ont été sanctionnés par les investisseurs, avec une perte annuelle de 0,5%.

En conclusion, les dividendes, et principalement les dividendes croissants se comportent bien dans n’importe quelle situation. Bien entendu, en cas de baisse soudaine du marché, ils essuieront quelques revers, mais, grâce à leurs distributions, ils limiteront non seulement les pertes, mais surtout ils seront les premiers à redresser la tête. Donc, aujourd’hui, plus que jamais, misez sur les dividendes, et gardez du cash de côté en vue des prochaines grandes soldes qui s’annoncent.