Renforcement de la réglementation relative aux « grands risques »

Renforcement de la réglementation relative aux « grands risques »

Les banques jouent traditionnellement le rôle de financement de l’économie à travers la collecte des dépôts et l’octroi de crédits. A ce titre, chaque banque se doit de diversifier son portefeuille de crédit afin de garantir la pérennité de son activité.

Cette dernière implique, entre autre, une connaissance et un contrôle approfondi des contreparties qu’elle finance. Afin de garantir le respect de ces fondamentaux, la réglementation encadre les plus grandes expositions sur une même contrepartie à travers les « grands risques ». En 1991, le comité de Bâle publie un premier cadre (« framework ») afin d’harmoniser leur compréhension et encadrement. En France, cette réflexion aboutit en 1993 à travers le règlement CRBF 93-05. Plusieurs fois amendé depuis, le texte est en passe de se transformer plus en profondeur sous l’impulsion de deux textes majeurs : l’entrée en vigueur du Capital Requirement Regulation (CRR) issu de Bâle III et le nouveau cadre de préconisations en matière de grands risques, publié dans sa version finale en avril 2014 et dont l’entrée en vigueur est prévue pour le 1er janvier 2019.

Exposition de 10% à 25% des fonds propres sur une même contrepartie

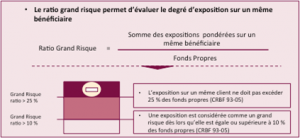

Jusqu’à présent, tout établissement de crédit tient compte d’un « grand risque » dès lors que « l’ensemble des risques nets pondérés encourus du fait des opérations avec un même bénéficiaire excède 10% des fonds propres de l’établissement assujetti » (CRBF 93-05). Cette évaluation s’appuie sur le « ratio grand risque » et sur la pondération des expositions sous-jacentes variant selon la probabilité de défaut de l’emprunteur. Cette dernière est déterminée, soit réglementairement selon une classification proposée par le régulateur (méthode standard), soit selon un système de notation interne propre à l’établissement concerné (méthode avancée).

Ratio des grands risques et limites

Ainsi, chaque exposition pondérée supérieure ou égale à 10% des fonds propres, sur un même bénéficiaire, doit faire l’objet d’un reporting détaillé auprès du régulateur. La régulation, actuellement en place, ajoute la nécessité de respecter en permanence un rapport maximum de 25% entre l’ensemble des risques nets pondérés et les fonds propres envers un même bénéficiaire. L’éligibilité des fonds propres fait également l’objet d’un ajustement réglementaire. La qualité retenue de ces derniers détermine la marche de manĹ“uvre dont dispose la banque dans la gestion de son portefeuille de crédit.

Une étude approfondie : « Look Through Approach »

Pour connaître avec exactitude l’exposition sur une contrepartie et garantir la prise en compte de tous les grands risques, la réglementation préconise une approche approfondie dite « look through ». Dans un objectif de transparence, cette technique vise, d’une part, à étudier les liens économiques[1] et capitalistiques[2] unissant plusieurs contreparties et d’autre part à mettre à jour chacune des positions indirectes auxquelles la banque est exposée. Chaque position indirecte peut se traduire soit sous la forme d’un montage de titrisation, soit par une prise de participation (actions, obligations).

L’illustration ci-après présente les liens ténus qui peuvent exister entre plusieurs contreparties ainsi que la somme de plusieurs positions envers une même contrepartie.

Illustration approche « look through »

Réduction du périmètre des capitaux éligibles

Préconisé par les propositions de Bâle III, le CRR intègre de nouvelles exigences plus fortes en matière grands risques. D’abord, la définition des grands risques est maintenue au seuil préexistant soit 10% des fonds propres sur un unique bénéficiaire. Cependant, la nouvelle réglementation écarte désormais l’application de pondérations de risque qui permettaient de minorer le poids de certaines expositions. Cette mesure a avant tout pour vocation d’accroitre la transparence et la visibilité du bilan grâce à un reporting élargi. Ce nouveau recensement devrait impacter les banques modérément dans la mesure où le nouveau texte prévoit, dans le même temps, une série d’exemptions à cette nouvelle définition.

Plus impactant, le périmètre d’éligibilité des fonds propres destinés à couvrir les expositions, sera restreint aux tiers 1 et 2. Les banques auront jusqu’au 1er janvier 2019, date définitive d’application du périmètre, pour ajuster leur bilan, soit en renforçant leurs fonds propres, soit en diversifiant leur portefeuille de crédits.

Cette dernière mesure est contrebalancée par la conservation de la limite maximum d’exposition à 25% des capitaux propres sur une seule et même contrepartie. Le texte précisant, toutefois, le droit pour le superviseur européen d’abaisser cette limite pour les entités financières non réglementées et ce afin de limiter le système financier parallèle.

Un reporting renforcé et plus exhaustif

L’analyse de la qualité du portefeuille sera, quant à elle, toujours assurée par la méthode avancée qui était utilisée jusqu’ici. Les établissements ayant recours à la méthode standard, souvent de plus petite taille, sont incités à évaluer les expositions, qu’elles soient notées ou non, et à chercher à savoir si les pondérations prévues dans l’approche standard sont pertinentes.

L’étude approfondie des groupes de contreparties liées « look through » évoquée en amont dans cette présentation est confortée dans le CRR. Elle s’étend à l’ensemble des contreparties sous-jacentes à l’exception de celles pour lesquelles l’exposition est inférieure à 0,25% des fonds propres.

En plus de la prise en compte de la nouvelle définition, le reporting s’enrichit des 20 plus grandes expositions ainsi que des 10 plus grands risques vis à vis d’entités non réglementées. A travers ce reporting plus exhaustif, le régulateur entend renforcer la transparence et la qualité de l’information disponible sur l’état du bilan des banques de place.

Vers un durcissement accru ?

Le dispositif prévu par le CRR est une première étape qui sera consolidée par l’application du nouveau cadre élaboré par le comité de Bâle. Parmi les mesures phares figurant dans ce dernier, on note l’abaissement de la limite maximum d’exposition à 15% des fonds propres pour les banques systémiques et l’obligation du recours au modèle standard, en cours de refonte, pour l’évaluation des expositions. Publié le 15 avril 2014, dans sa version finale le texte devrait encore être amendé avant son entrée en vigueur à partir de 2019.

La diversification du risque est un principe essentiel de l’activité bancaire. La crise de 2008 exacerbée par l’interdépendance des banques et plus généralement des acteurs financiers a renforcé ce sentiment. C’est dans ce contexte que s’inscrit, les dispositions du CRR sur les grands risques. Ces dernières nécessiteront des ajustements de bilan importants, d’autant plus qu’elles sont couplées à d’autres mesures inhérentes à Bâle III (ratio de solvabilité, ratio de levier).

[1] : liens de consolidation comptable (intégration globale, mise en équivalence ou intégration proportionnelle) impliquant l’existence de liens capitalistiques

[2] : liens de dépendances économiques qui existent dès lors que les problèmes d’une entité peuvent entrainer le défaut de ses partenaires économiques et financiers sans alternative financière ou de remplacement

Tags :