L’ETF iShares MSCI Switzerland Capped Index (EWL), coté au NYSE Arca, fait partie de ma stratégie d’investissement Ex-US International ETFs and Dividend Stocks. Celle-ci cherche à obtenir un rendement solide et progressif en dividendes, tout en se protégeant contre le risque monétaire et de marché. L’ETF vise à répliquer, avant déduction des frais, le cours et le rendement de l’indice suisse MSCI 25/50, qui se compose d’actions de sociétés cotées principalement à la Bourse de Zurich. Il est conçu pour mesurer la performance des grandes et moyennes capitalisations du marché suisse. Avec 38 constituants, l’indice couvre environ 85% de la capitalisation boursière. Le fonds investit en permanence au moins 80% de ses actifs dans des titres de cet indice.

L’ETF iShares MSCI Switzerland Capped Index (EWL), coté au NYSE Arca, fait partie de ma stratégie d’investissement Ex-US International ETFs and Dividend Stocks. Celle-ci cherche à obtenir un rendement solide et progressif en dividendes, tout en se protégeant contre le risque monétaire et de marché. L’ETF vise à répliquer, avant déduction des frais, le cours et le rendement de l’indice suisse MSCI 25/50, qui se compose d’actions de sociétés cotées principalement à la Bourse de Zurich. Il est conçu pour mesurer la performance des grandes et moyennes capitalisations du marché suisse. Avec 38 constituants, l’indice couvre environ 85% de la capitalisation boursière. Le fonds investit en permanence au moins 80% de ses actifs dans des titres de cet indice.

L’indice est qualifié de plafonné (« capped »), c’est à dire qu’il limite le poids d’un titre unique. Il fixe ainsi un pourcentage maximum sur la pondération relative d’un composant qui est déterminé par sa capitalisation boursière. Ceci prévient qu’une seule position puisse exercer une influence disproportionnée sur l’indice.

Par exemple, au Canada, l’indice S&P/TSX Composite limite la pondération d’un composant à un maximum de 10%, quelle que soit sa capitalisation boursière. Cet indice a été introduit en 2002, à la suite de la montée et la chute de Nortel Networks, qui à son apogée a représenté près d’un tiers de la capitalisation boursière totale de tous les stocks de l’ancien indice TSX-300.

L’indice suisse MSCI 25/50 limite le poids d’un composant unique à un maximum de 25%. D’autre part, la somme des composants qui représentent plus de 5% de l’indice ne doivent pas dépasser plus de 50% du total des actifs. Ceci est a priori une bonne chose étant donné la présence des poids lourds Nestlé, Roche et Novartis à la bourse de Zurich. Néanmoins, à y regarder de plus près on se rend compte que les pondérations de l’indice suisse MSCI plafonné 25/50 sont très proches de celles de l’indice SPI, qui représente presque tous les titres négociés à la bourse suisse.

Les dix principales positions

Société EWL SPI

NESTLE N 17.79% 17.95%

NOVARTIS N 16.18% 14.28%

ROCHE GS 14.89% 13.03%

UBS N 5.53% 5.02%

ABB LTD N 4.40% 4.44%

RICHEMONT N 3.85% 4.28%

CS GROUP N 3.48% 4.19%

ZURICH INSURANCE N 3.31% 4.05%

SYNGENTA N 2.51% 3.09%

SWISS RE N 2.33% 3.00%

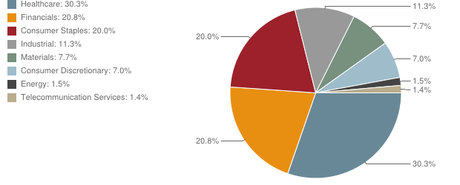

Répartition sectorielle

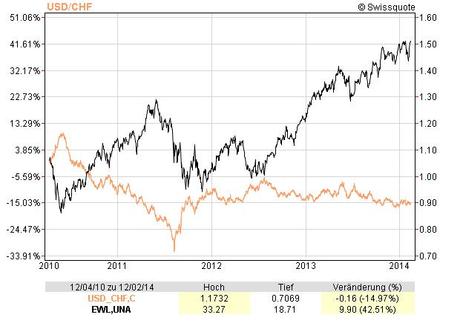

EWL offre un rendement moyen modeste de 2.00%. Le dividende progresse par contre sur un rythme annuel moyen impressionnant de 20.76% (en USD). Ceci est dû certes à la vigueur des entreprises helvétiques, mais surtout à celle du franc suisse par rapport au dollar. La volatilité en CHF, grâce à la diversification sectorielle et au caractère défensif des titres qui composent l’ETF, ne s’élève qu’à 15.43%, ce qui est très appréciable. Les frais liés à la gestion de l’ETF sont quant à eux minimes, avec 0.53%.

EWL est un titre parfait pour diversifier un portefeuille fortement orienté en dollars, ce qui est souvent le cas lorsque l’on suit une stratégie de dividendes croissants. Grâce à sa composition strictement helvétique, l’ETF affiche un à $risk quasi nul. Cela signifie qu’une variation du billet vert n’a pas d’impact sur la valeur en CHF du titre.

EWL possède indéniablement quelques belles caractéristiques pour un payeur de dividendes croissants. En plus des revenus qu’il apporte, il permet de se couvrir du risque monétaire tout en diversifiant son portefeuille avec une belle brochette de valeurs de premier rang, à moindres frais (0.5% d’expense ratio). Avec un rating **** c’est au final un titre qui offre un très bon rapport rentabilité/risque. C’est un titre qui pourrait devenir intéressant en cas de baisse du cours par exemple. A surveiller donc d’un œil attentif cette année…

Sources : Yahoo Finance, Swissquote, MSCI, money.usnews.com, Investopedia