Depuis maintenant quelques années, un grand paradoxe existe autour de la question de l'Euro. En effet, subissant crise sur crise dans plusieurs Etats Européens depuis 2011 au moins, la monnaie unique européenne montre de plus en plus ses limites et ses défauts structurels et pas seulement conjoncturels. Mais même si de plus en plus de gens se rendent compte des problèmes de l'Euro, une frayeur subsiste à son sujet, à savoir sa fin possible. En effet, évoquer une fin de l'Euro serait encore comme vouloir une fin du monde, prévoir un cataclysme économique... Je l'entendais encore hier en parlant avec des amis.

A l'occasion de l'appel de quatre journalistes de l'Expansion à casser la monnaie unique, il convient donc de rappeler quelques vérités à propos de notre monnaie européenne et de rassurer les plus frileux quant à l'avenir sur quelques questions : pourquoi l'Euro connaît des difficultés ? A quel prix le gardons nous encore ? Quelles issues pour en sortir et avec quelles conséquences ?

Les problèmes structurels de la monnaie unique

Comme nous avons déjà écrit de nombreux articles au sujet de l'Euro, je ne souhaite pas revenir trop longtemps sur tous les problèmes qu'implique une zone monétaire unique aussi étendue sur des économies aussi diverses.

Que le lecteur veuille bien se référer aux articles suivants qui contiennent l'avis de certains économistes (sous forme vidéo ou non) et commentent les problèmes connus par différents pays (Grèce, Chypre...).

La Crise Grecque. Crise financière : tout s'accélère en Europe. La crise de l'Euro de retour sur le devant de la scène (à lire absolument).L'Euro est-il tiré d'affaire ? Taxe sur les dépôts à Chypre : un mauvais signal envoyé par l'Union Européenne.

Il ressort surtout de ces articles quelques points clefs sur l'Euro :

1. La zone euro n'est pas une zone monétaire optimale (concept de Robert Mundell) : même si un mécanisme de transferts entre les pays existe maintenant, les travailleurs ne sont pas mobiles à l'intérieur de la zone (la "barrière" des langues et des nations empêche une mobilité efficace) et les économies des différents pays sont trop différentes (et ne convergent pas contrairement à l'objectif de notre monnaie).

2. L'euro dans sa conception même fausse les marchés et les prix en bloquant les deux prix les plus importants de l'économie : le taux de change et le taux d'intérêt.

Tout d'abord, le taux de change entre les différents pays de l'eurozone. En temps normal, la gestion budgétaire et la situation économique d'un pays influencent le taux de change de la monnaie du pays. Mais là dans l'eurozone, c'est la situation de nombreux pays qui va influencer sur le taux de change de la monnaie (ce qu'elle vaut par rapport au dollar notamment). Or, les gros pays influencent plus sur la monnaie européenne que les petits pays. C'est ainsi qu'on a un euro qui est trop fort pour certaines économies qui en souffrent (l'Europe du sud principalement) mais qui est bien adapté pour certaines autres (l'Allemagne et les pays du nord).

Il y a pire encore : les pays qui habituellement pouvaient utiliser le levier monétaire pour ajuster leur économie et maintenir leur production (notamment industrielle) ne le peuvent plus car la dévaluation est exclue. C'est d'autant plus dommage que des réformes économiques sont nécessaires dans certains pays du sud (l'Union Européenne le fait avec l'austérité). Le problème est que les réformes vers une politique de l'offre (une économie plus libérale) ne peuvent se faire sans une contraction du marché interne. La seule solution pour compenser cette contraction est de se rattraper sur l'extérieur, ce qui est possible seulement avec... une dévaluation. L'histoire économique récente fourmille d'exemples où les pays ont mené des réformes économiques vers plus de liberté : la Suède par exemple l'a fait, mais a en parallèle dévalué sa couronne de 25 pour cent (la Suède n'est pas dans la zone euro...). Comme dans la Zone Euro, il est exclu de dévaluer, les réformes se font mais le moyen d'ajustement se décale sur les salaires, le pouvoir d'achat, l'emploi, ce qui fait grimper le chômage comme jamais depuis plusieurs décennies en Europe (notamment en Espagne, en Grèce, au Portugal, en Italie, en France). Et c'est comme ça que des partis néo-nazis (comme Aube Dorée en Grèce) montent en flèche... Merci qui ??

Ensuite, l'euro a bloqué un temps le taux d'intérêt. Le taux d'intérêt fixe le coût de l'argent : si le taux est élevé, le fait d'emprunter de l'argent et difficile et cher, et si le taux est bas, le fait d'emprunter de l'argent est facile et peu cher. Pendant un temps l'euro a permis d'harmoniser les taux d'intérêt pour tous les pays de la zone autour de 3 pour cent, et ce quelque soit la situation économique et budgétaire. Ainsi, la Grèce pouvait emprunter au même taux que l'Allemagne ! Or, lorsque les taux sont trop bas, cela peut entraîner une mauvaise allocation du capital (de l'argent) : on emprunte pour n'importe quoi sans faire attention au risque puisque l'argent n'est pas cher. C'est ce qui est arrivé en Espagne : la bulle immobilière est en partie due aux taux d'intérêt trop bas. Pour les Etats, cela s'est aussi traduit par des emprunts plus faciles mais aussi un endettement moins contrôlé. Le problème, c'est que quand les marchés se sont rendus compte de la réalité de la situation économique, la trappe à dette avait fait son oeuvre : l'endettement avait explosé et dans un contexte de récession, il est devenu impossible de rembourser ! L'explosion de la dette de certains Etats est donc due à la trop grande confiance accordée par l'Euro.

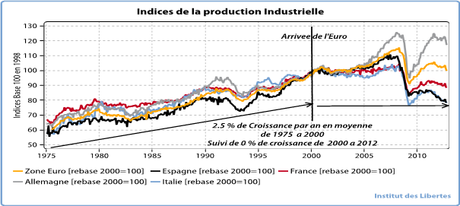

3. La monnaie unique n'a pas rempli ses objectifs premiers qui étaient d'assurer la croissance, le plein emploi ou encore l'harmonisation des économies : le chômage n'a jamais été si élevé en Europe, la croissance est faible dans l'eurozone (plus faible que la moyenne mondiale et plus faible que les autres pays de l'UE) et les économies divergent. Avant l'Euro, Charles Gave disait que l'euro apporterait "trop de maisons en Espagne, trop de fonctionnaires en France et trop d'industries en Allemagne". Maintenant que l'euro a fait son oeuvre, force est de constater le bon sens de cette prédiction.

Le graphique parle de lui même : la production industrielle depuis 2000 a augmenté en Allemagne mais a diminué en Italie, en Espagne ou encore en France. Même les économies de pays importants de l'Europe sont en train de diverger !

Sauver l'euro et détruire l'Europe : même combat !

Pour sauver à tout prix la monnaie unique européenne de ses défauts, les institutions européennes et les chefs d'Etat des différents pays ont mis en place de nombreux plans et mécanismes. Cependant, en plus des inévitables problèmes de l'Euro, ces politiques ne sont pas exemptes de tout reproche. Le Mécanisme Européen de Stabilité n'est par exemple pas sans danger et les plans se multiplient sans pouvoir faire repartir complètement les pays du sud.

On peut se reporter aux articles suivants :

Le MES : Panacée ou danger ? L'Euro est-il tiré d'affaire ? Le coût d'une sortie de l'euro. AtlanticoFaut-il sortir de la zone euro ?

De tout cela on peut relever 3 points importants :

-Le Mécanisme Européen de Stabilité, sensé garantir la stabilité de la monnaie, n'est pas complètement sûr. En effet, même s'il permet de mutualiser les moyens des 17 pays de la zone euro pour apporter une aide plus substantielle en cas de problème, il reste que la situation des pays qui donnent de l'argent à ce fond n'est pas complètement saine : seuls deux pays sont notés triple A par les agences de notation. Ainsi le MES sera t-il toujours noté triple A ? Si ce n'est pas le cas, il sera beaucoup plus difficile d'aider les pays en difficulté. De même, si trop de pays sont en difficulté en même temps il sera difficile de pouvoir aider tout le monde. Il faut aussi rajouter qu'en rachetant la dette de certains pays, le MES pourrait se remplir d'actifs financiers "pourris" mettant en péril sa stabilité.

-L'addition pour sauver l'euro fut en définitive très salée si l'on compte tous les plans d'aides aux différents pays (Grèce, Chypre...), aux banques (1 000 milliards avaient été accordés). Au niveau européen comme au niveau français, conserver l'euro coûte très cher. Jacques Sapir fait un petit calcul de ce que coûte chaque année l'euro à la France : il y a d'abord le coût direct (ce que l'on doit au MES) et les coûts indirects (perte de compétitivité, chômage, baisse des rentrées fiscales...) : cela faisait pour l'année 2012 15 à 40 milliards pour le coût direct et 48 milliards pour les coûts indirects.

-En revanche, le coût d'une sortie de l'euro semblerait moins importante malgré tous les problèmes que certains agitent (et que nous verrons dans le paragraphe suivant). D'abord, le coût d'introduction d'une nouvelle monnaie nationale (si cette solution est choisie) coûterait entre 300 et 700 millions d'euros selon les pays et leur taille. Ce n'est sans doute pas tout, mais il semble que le calcul d'une sortie de l'euro soit très difficile à faire et à évaluer pour la simple et bonne raison que cela dépendra aussi de la politique économique menée après cette sortie. Jacques Sapir avance le chiffre de 35 à 50 milliards d'euros de pertes patrimoniales (épargne, actifs financiers soumis aux différentes dévaluations) dues à la sortie de l'euro en totalisant tous les pays.

Sortir de l'euro : comment ? Quelles conséquences ?

Encore une fois, certains articles sont à lire pour répertorier les différentes façons de sortir de l'euro (car il en existe plusieurs) et en connaître les conséquences possibles.

La crise de l'Euro de retour sur le devant de la scène. Le coût d'une sortie de l'Euro.

Tout d'abord, on peut voir plusieurs façons de sortir de l'Euro : -Soit constituer deux zones euros avec un euro pour les pays du sud de l'Europe et un euro pour le nord de l'Europe. -Soit revenir aux monnaies nationales seulement. -Soit revenir aux monnaies nationales qui resteraient rattachées à un euro comme monnaie de réserve pour les échanges européens (une monnaie commune). Nous aurions alors l'euro-franc, l'euro-deutschmark...

Il existe plusieurs alternatives et de toute évidence, même si une sortie concertée de l'euro semble compliquée, elle est préférable à une explosion de celui-ci, d'autant qu'il existe des précédents historiques récents. Laurent Pinsolle nous rappelle en effet le cas Tchécoslovaque de 1993, année de séparation des deux pays. Après un mois de séparation politique, la zone monétaire (qui n'était pas optimale) s'est également divisée en février et ce en huit jours, laissant donc place à deux nouvelles monnaies nationales. Bien sûr, il est certain que pour l'euro, une sortie serait plus longue et se ferait en plus d'étapes.

Même si l'euro est une grande zone monétaire, il ne paraît donc pas impossible d'en sortir surtout quand on prend la mesure des défauts de cette monnaie. Il faut pour terminer relativiser quelques conséquences souvent dramatisées de la sortie de l'euro, comme le fait Jacques Sapir.

-"Le Franc ne vaudrait plus rien" : FAUX selon certaines estimations (Lafay, NATIXIS). Si un démontage concerté de l'euro a lieu, il est certain que la monnaie allemande s'apprécierait par rapport aux autres monnaies européennes (d'environ 20 pour cent par rapport à la France par exemple). Ce serait aussi le cas de la monnaie des Pays-Bas, de la Finlande, ou encore de l'Autriche. Cependant, la monnaie française serait légèrement dévaluée par rapport à la valeur de l'euro (sauf si l'euro s'est beaucoup apprécié avant sa fin). Une dévaluation pourrait être plus importante si elle vient d'une décision politique (dévaluation de 25 pour cent pour entamer des réformes par exemple), mais ce n'est pas certain. Bien sûr, l'Italie, l'Espagne, le Portugal, la Grèce, verraient leur monnaie beaucoup plus dévaluées (entre 15 à 40 pour cent selon les estimations).

-"Nous payerons notre essence très cher" : Ni VRAI, ni FAUX, tout dépend de combien la monnaie française se dévalue. A plus long terme, tout dépend de la politique qui est menée (forte émission monétaire ou non). De manière générale, si une dévaluation a lieu, il est vrai que les importations sont plus chères, mais les exportations sont souvent favorisées. La balance commerciale pourrait donc retrouver une certaine santé et cela permettrait par la suite une appréciation monétaire qui ferait revenir le prix des importations à un niveau plus stable et raisonnable.

-"Notre dette augmenterait" : Question légitime puisqu'une partie de la dette des pays européen est libellée dans une autre monnaie que l'euro. En vérité, tout dépend de la manière dont on sort de l'euro. Si l'on en sort individuellement et que le Franc est dévalué de 20 pour cent par rapport à l'Euro, Jacques Sapir évalue l'augmentation de la dette publique à 13,2 pour cent. Cependant, si c'est toute la zone monétaire qui est dissolue (ce qui est préférable), le franc se déprécierait moins en comparaison des autres pays (comme nous l'avons vu plus haut) et la sortie provoquerait une re-dénomination de toutes les dettes en franc. Il n'y aurait pas d'impact sur la dette publique chez nous.

Conclusion

A l'approche des élections européennes, il est urgent d'ouvrir à nouveau ce débat autour de l'euro. En effet, il est le symbole d'une construction européenne fédéraliste qui accentue la perte de pouvoir des Etats souverains par rapport aux institutions européennes. Il est aussi le symbole d'un échec perçu par tous mais non avoué. Un échec qui cependant étouffe de plus en plus de pays qui s'enfoncent économiquement. Un échec qui provoque de plus en plus de tensions dans l'Union Européenne mais aussi dans les pays avec des crises sociales et politiques répétées. Il est urgent de faire prendre conscience que l'Union Européenne doit changer de cap : laisser plus de liberté aux nations et renforcer la coopération sur des projets concrets plutôt que de s'embourber dans la bureaucratie.

Ouvrons ce débat en France, comme il l'est déjà en Italie, en Espagne, en Grèce voir même en Allemagne. Ce n'est qu'en parlant de ce sujet qu'on sortira du manichéisme et que l'on trouvera des solutions modérées et intermédiaires. Cessons de croire à l'eschatologie des pro-euros sur la sortie de la monnaie unique. Préparons un après-euro raisonnable plutôt que de subir un éclatement catastrophique de la zone euro ! Il en va de la survie de notre continent et de ses nations !

Toutefois, il ne faut pas croire non plus que la sortie de l'euro serait une solution suffisante pour sortir de la crise. La politique menée après la sortie de l'euro se doit d'être raisonnable et cohérente et le débat doit être ouvert sur d'autres sujets (protectionnisme européen, réformes structurelles de l'économie...). Il ne faudra pas céder à des politiques démagogiques qui ruineraient le début de solution qu'est la sortie de l'euro.