Réalisez une analyse rapide de votre entreprise et de vos concurrents en quelques minutes. Pour ce faire, vous avez uniquement besoin des comptes annuels de ou des entreprises analysées (disponibles sur http://www.nbb.be).

Réalisez une analyse rapide de votre entreprise et de vos concurrents en quelques minutes. Pour ce faire, vous avez uniquement besoin des comptes annuels de ou des entreprises analysées (disponibles sur http://www.nbb.be).

En réalité, les comptes annuels constituent une information brute. Il est donc nécessaire de disposer d’une méthode d’analyse. Les rudiments de cette technique d’analyse sont présentés dans cet article.

Pourquoi calculer ces ratios, véritable synthèse de l’information financière ?

Nous avons vu que les comptes annuels constituaient une information brute. Dès lors, il est utile d’extraire de ces comptes l’information utile pour prendre des décisions au sein de l’entreprise. Exemple : gestion de la trésorerie, financement de l’entreprise,…

Le calcul des ratios peut également être effectué par des tiers (vos comptes annuels sont publiés et disponibles sur le site de la banque nationale). Il peut s’agir des prêteurs qui souhaitent savoir si l’entreprise sera en mesure de les rembourser, des investisseurs qui veulent savoir si leur investissement est (ou sera) rentable ou encore votre personnel qui souhaite être informé sur la santé financière de son entreprise et sur ses possibilité d’avenir.

L’avantage de cette méthode d’analyse est double. D’une part, vous pouvez (devez) les comparez aux ratios d’autres entreprises du même secteur économique. Cela vous permet de situer vos performances par rapport à vos concurrents. D’autre part, vous pouvez examiner leur évolution dans le temps et déceler des tendances (amélioration ou détérioration).

Ratios financiers : le top 5

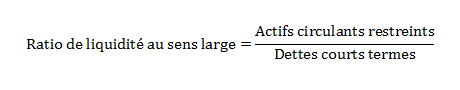

1. Le ratio de liquidité au sens large

La notion de liquidité concerne la capacité de l’entreprise de faire face à ses dettes à court terme

Dans une situation normale de liquidité, ce ratio est supérieur à 1 (correspond à un fonds de roulement positif).

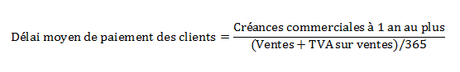

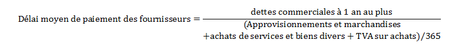

2. Le délai de paiement des clients et des fournisseurs

Un délai de paiement trop long accordé aux clients constitue une immobilisation improductive de fonds et tends à faire baisser la rentabilité globale.

Une fois les deux ratios calculés, il est intéressant de les comparer. En effet, si le délai moyen de paiement des fournisseurs est inférieur au délai moyen de paiement des clients, alors l’entreprise se retrouve créditrice nette de par ses transactions commerciales.

A l’inverse, si le délai moyen de paiement des fournisseurs est supérieur au délai moyen de paiement des clients, alors l’entreprise se retrouve débitrice nette de par ses transactions commerciales (situation favorable).

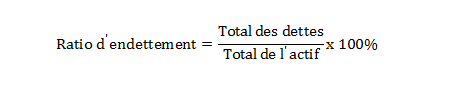

3.Le ratio d’endettement

Ce ratio est une mesure de la solvabilité de votre entreprise, c’est-à-dire de la capacité de l’entreprise à faire face à l’ensemble de ses engagements financiers (remboursements des emprunts et des intérêts) .

Au plus ce rapport est élevé, au plus la situation des créanciers est précaire.

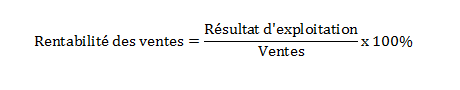

4. Rentabilité des ventes

Les ratios de rentabilité indiquent dans quelle mesure l’entreprise est capacité de réaliser des bénéfices, c’est-à-dire de rémunérer son capital à risque. A long terme, la rentabilité représente la mesure fondamentale de la qualité financière de l’entreprise car une entreprise déficitaire au fil des années voit son actif net se réduire progressivement (= baisse de la solvabilité). Cette dégradation de la solvabilité entraînera quelques difficultés à attirer des capitaux permanents incitant l’entreprise à se tourner vers de la dette court terme (inappropriée dans ce cas) entraînant une dégradation du fonds de roulement (et à terme un déséquilibre complet du bilan).

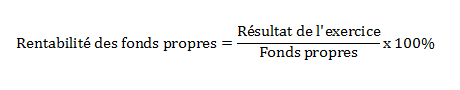

5. Rentabilité des fonds propres

Ce ratio, clé pour l’actionnaire, représente le rendement des fonds qu’il confie à l’entreprise. Ce ratio est donc particulièrement important pour l’analyste externe à l’entreprise.