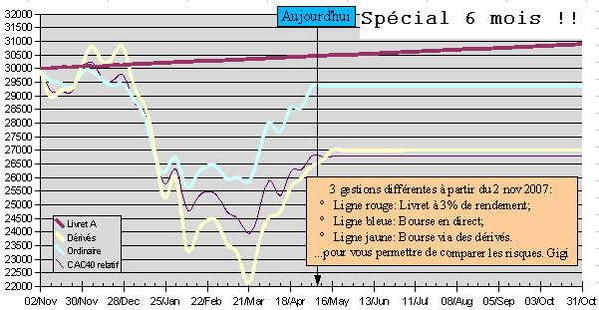

Voilà déjà une demi-année que les 2 portefeuilles ont été construits. L'objectif est de montrer qu'on peut très bien gérer soi-même son argent, en faisant tout aussi bien que les professionnels à travers leurs SICAVs et autre fond commun de placement.

Cac40: -11.28% (2 novembre = 5720.42; 7 mai = 5075.31)

Portefeuille action: -2.13% depuis l'origine au 7mai (29360.48).

Ce portefeuille a été construit suivant le principe du "Core-satellite": On investit la grosse partie dans un indice que l'on veut suivre, et le reste dans des paris. Ainsi, on ne doit pas trop s'écarter de la performance du sous-jacent. Nous avons choisi un pari fort, et risqué, en ne réservant "que" 50% au CAC40 à travers le tracker de la société Lyxor (groupe société générale).

Premier constat: c'est finalement le tracker qui plombe le portefeuille !! En effet, le cac a dévissé depuis le 2 novembre 2007, passant de 5700 points à 5000 points, en passant par 4400 au plus bas. Que de mouvement !

Second constat: si on avait investi régulièrement au fil des mois, la performance serait meilleure, car nous aurions acheté aussi dans les creux. Démonstration:

Achat unique le 2 novembre: (cas du portefeuille) 263 trackers pour 15000€.

Achat pour 2500€ chaque début de mois (le premier jour, à la cloture), quel que soit le prix:

- 44 trackers le 2 novembre, pour 2511.52€ (prix moyen de 57.08€, frais inclus)

- 44 trackers à 56.49€ le lundi 3 décembre, pour 2485.56€ (+9.94€ de frais)

- 45 trackers à 55.53€ le 2 janvier 2008, pour 2498.85 (+10€ de frais de transactions)

- 50 trackers à 50.00€ le vendredi 1 février 2008, pour 2500€ (+10€ de frais de transactions)

- 52 trackers à 47.50€ le lundi 3 mars 2008, pour 2470€ (+9.88€ de frais à 0.4%)

- 51 trackers à 48.79€ le 1 avril 2008, pour 2488.29 (+9.95€ de frais de transactions)

Nous aurions alors 286 trackers pour un investissement total de 15003.99€ (au lieu de 263 à 15011.36€), soit une "surperformance" de près de 9% ! Non négligeable... et rien que cela nous aurait permis d'afficher une performance positive globalement sur le portefeuille en 6mois.

Portefeuille dérivé: - 11.37% depuis l'origine au 7mai (26590€).

Nous avons toujours privilégié la hausse, depuis le début.... Le CAC40 s'est effondré, avant de se reprendre un peu, mais les dégats sont bien visible sur ce portefeuille dont un levier de 2 est utilisé. Je vous laisse imaginer les dégats si le levier était suppérieur ! Utiliser les dérivés, en vendeur d'option, c'est comme utiliser une ferrari: les erreurs ne pardonnent pas. Et ici, on paye l'erreur de croire en une hausse du marché. Pourtant tout indiquait que le marché était bas.. Il l'est toujours, et valorise une récession importante, avec un PER de marché qui n'a jamais été aussi bas depuis 40ans. C'et vraiment pas de bol, et surprenant, mais c'est comme ça ! Ceci étant, la crise lancée des USAs avec pour prétexte les "subprimes" (bien commode pour passer toute sorte de cadavre qu'il fallait bien révéler un jour) semble là. Il suffit pour s'en convaincre de voir le dollar s'effondrer, et les autorités de marché injecter de la monnaie pour combattre la crispation des banques, qui ont peur, et ne veulent plus se faire confiance. C'est là le nerf de la guerre: LA CONFIANCE. Sans confiance, on arrive à rien, et c'est le risque majeur que nous courons à ce jour. En dehors de cela, je crois qu'il n'y a jamais eu de crise "réelle", les résultats des entreprises le prouvent: elle faiblissent (c'est normal), mais nous ne sommes pas en récession, les derniers chiffres de la FED l'attestent.

Au niveau des strikes sélectionnés pour nos PXA, nous avons successivement pris 5800 (novembre et décembre), puis 5500 (janvier), 5100 (février), 4900 (mars), et 5000(avril). Ce dernier est peut-être une erreur: nous aurions sans doûte dû prendre 5100, gagner moins de valeur temps, mais plus de valeur intrinsèque. Nous le saurons la semaine prochaine... Par ailleurs, ne pas pouvoir se couvrir quotidiennement à travers ce blog est très pénalisant pour les dérivés. Normalement, pour une telle stratégie, il faut pouvoir agir vite (c'est une ferrari, on vous dit...). En conséquence, pour la semaine prochaine, nous roulons nos positions avec un strike à 300 points au dessus du marché, évitant de se faire piéger dans la remontée du marché, qui gagne actuellement 400 points par mois depuis le plus bas (c'est énorme et même trop: nous sommes en surchauffe !!).

On remarquera que le livret A, bien qu'avec un rendement faible, bat nettement le marché actuellement, ainsi que nos 2 portefeuilles. Le portefeuille dérivé devrait battre à son tour le CAC40 dès la semaine prochaine si tout va bien. Notez que - hors levier de 2 - il fait deux fois mieux que le CAC40 quand même !

J'envisage, pour l'année prochaine de présenter un second portefeuille dérivé, en ajout de celui-là, beaucoup moins risqué mais à performance limité, permettant de gérer dynamiquement la trésorerie.