Un peu plus d'un an après son ouverture officielle, le CA Store du Crédit Agricole, rassemblant les applications mobiles développées grâce à ses interfaces de programmation ouvertes (APIs), cherche toujours ses marques. Dernière péripétie en date, l'accès en devient entièrement gratuit pour les clients de la banque.

Un peu plus d'un an après son ouverture officielle, le CA Store du Crédit Agricole, rassemblant les applications mobiles développées grâce à ses interfaces de programmation ouvertes (APIs), cherche toujours ses marques. Dernière péripétie en date, l'accès en devient entièrement gratuit pour les clients de la banque.Ces tâtonnements n'ont rien de surprenant pour une initiative qui reste unique au monde et dénotent la volonté du Crédit Agricole d'en assurer le succès. Avec (seulement) 15 000 utilisateurs à ce jour, il est clair que le modèle doit évoluer pour rester pertinent. Le principe de l'abonnement payant pour accéder aux titres du CA Store semblait être un frein important à sa popularité, aussi le GIE en charge de sa gouvernance a-t-il décidé de l'abandonner.

Il ne fait aucun doute que l'intérêt des consommateurs va être relancé par ce changement de politique : non seulement le monde du logiciel mobile tend vers la gratuité dans son ensemble mais il apparaît encore plus inconcevable pour les clients que leur banque facture les applications. En revanche, se pose désormais la question de la rémunération des "digiculteurs" (les membres de la coopérative des développeurs) : sans revenus directs, comment vont-ils pouvoir récolter les fruits de leurs efforts ?

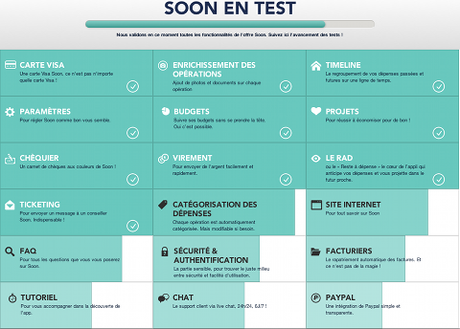

Soon, la banque "révolutionnaire" d'Axa Banque, se fait toujours attendre, 4 mois après son annonce et quelques opérations de teasing qui commencent aussi à s'essouffler. Alors, pour nous faire patienter, ses concepteurs adoptent une intéressante démarche de transparence totale : le planning du projet est (en quelque sorte) publié sur son site !

Soon, la banque "révolutionnaire" d'Axa Banque, se fait toujours attendre, 4 mois après son annonce et quelques opérations de teasing qui commencent aussi à s'essouffler. Alors, pour nous faire patienter, ses concepteurs adoptent une intéressante démarche de transparence totale : le planning du projet est (en quelque sorte) publié sur son site !La page dédiée présente donc, sous forme graphique, les grandes fonctions qui constitueront la nouvelle offre, avec l'état d'avancement de chacune d'elles. On pourra regretter que la livraison semble encore bien lointaine (la verra-t-on avant la fin de l'année ?) mais l'effort d'information est tout à fait louable.

Les banques, qui ont le plus grand mal à atteindre les niveaux de réactivité et d'agilité considérés comme normaux par leurs clients, devraient s'inspirer de cet exemple. Ainsi, à défaut de correction immédiate, ne serait-il pas judicieux de montrer aux utilisateurs que les anomalies et bogues qu'ils signalent dans les applications mobiles sont pris en compte, et de leur indiquer la date de publication (estimée) des futures versions ?

Qui a peur des nuages ? Pas la NAB (National Australia Bank), en tous cas. Déjà largement avancée dans l'utilisation des technologies de "cloud computing" dans ses propres centres de production informatiques, la banque franchit le pas de l'externalisation pour son site institutionnel, dorénavant hébergé sur les infrastructures d'Amazon.

Qui a peur des nuages ? Pas la NAB (National Australia Bank), en tous cas. Déjà largement avancée dans l'utilisation des technologies de "cloud computing" dans ses propres centres de production informatiques, la banque franchit le pas de l'externalisation pour son site institutionnel, dorénavant hébergé sur les infrastructures d'Amazon.Les avantages de ce choix sont multiples : augmentation significative des performances, réduction drastique (de 90% !) du trafic entrant sur le réseau de la banque, baisse sensible des coûts opérationnels… Forte de ce succès, la NAB envisage maintenant d'étendre l'expérience aux applications bancaires et non plus seulement aux contenus informationnels.

Dans les discussions autour de l'analyse des données et des "big data", il est fréquent de parler de l'immense potentiel que représentent les informations détenues par les banques. Mais, concrètement, quel est-il ? Le trublion Simple apporte une réponse avec un petit exemple, un peu trivial mais éclairant…

Dans les discussions autour de l'analyse des données et des "big data", il est fréquent de parler de l'immense potentiel que représentent les informations détenues par les banques. Mais, concrètement, quel est-il ? Le trublion Simple apporte une réponse avec un petit exemple, un peu trivial mais éclairant…La banque a ainsi exploré et analysé les transactions de ses clients dans les Apple Stores au cours du mois de septembre 2013 : sans surprise, le lancement des nouveaux iPhones génère un énorme pic de dépenses. Plus intéressant, une comparaison approfondie avec les mêmes données collectées lors du lancement de la précédente génération permettent de constater que les ventes ont été moins soutenues cette année.

Comme le conclut le billet de Simple, et vous, quelle question aimeriez-vous poser à vos données de paiement ?

La finance participative est-elle en passe de gagner ses lettres de noblesse en France ? N'en déplaise aux esprits chagrins qui redoublent de critiques, la tenue d'assises publiques et la présentation d'un projet de loi (pour consultation) sur le sujet constituent indiscutablement une avancée importante, aussi imparfaite soit-elle.

La finance participative est-elle en passe de gagner ses lettres de noblesse en France ? N'en déplaise aux esprits chagrins qui redoublent de critiques, la tenue d'assises publiques et la présentation d'un projet de loi (pour consultation) sur le sujet constituent indiscutablement une avancée importante, aussi imparfaite soit-elle.Au milieu de cette agitation, il y a même eu la place pour une première initiative concrète : la création par la BPIFrance ("Banque Publique d'Investissement") du portail "TousNosProjets.fr", dont l'objectif est de fédérer les offres de plusieurs partenaires spécialistes de la finance participative (Babyloan, KissKissBankBank, Spear, WiSeed…). Le changement est en marche, profitons-en !

Depuis les débuts de Square, les imitateurs se sont multipliés mais rares sont ceux qui ont ajouté la moindre idée nouvelle au concept initial : la transformation du smartphone en terminal de paiement. CardFlight apporte donc un peu de fraîcheur dans le domaine, avec la mise à disposition d'APIs (interfaces de programmation applicative).

Depuis les débuts de Square, les imitateurs se sont multipliés mais rares sont ceux qui ont ajouté la moindre idée nouvelle au concept initial : la transformation du smartphone en terminal de paiement. CardFlight apporte donc un peu de fraîcheur dans le domaine, avec la mise à disposition d'APIs (interfaces de programmation applicative).Grâce à cette approche, n'importe qui peut désormais intégrer le paiement par carte au sein de sa propre application mobile, voire créer une solution complète d'encaissement. L'offre sera une aubaine pour les commerçants qui souhaitent personnaliser l'expérience de paiement ainsi que, peut-être, pour les créatifs qui voudraient innover dans un domaine plutôt statique, en général.

CardFlight démontre également que l'ouverture d'APIs aux développeurs est décidément envisageable dans tous les secteurs et pour toutes les fonctions de la finance : les opportunités sont certainement encore loin d'être épuisées !

La dernière nouveauté de cette série est une curiosité technologique, développée à l'occasion du hackathon de la conférence TechCrunch Disrupt : Secret Handshake propose de valider les paiements grâce à une série de gestes personnels spécifiques (par exemple, lever 2 doigts puis fermer le poing).

La dernière nouveauté de cette série est une curiosité technologique, développée à l'occasion du hackathon de la conférence TechCrunch Disrupt : Secret Handshake propose de valider les paiements grâce à une série de gestes personnels spécifiques (par exemple, lever 2 doigts puis fermer le poing).L'idée sous-jacente n'est pas aussi farfelue qu'on pourrait le penser. Tout d'abord, elle offre un mode opératoire dans lequel le consommateur n'a plus besoin d'avoir un "accessoire" sur lui pour payer (qu'il s'agisse d'un portefeuille, d'un téléphone, d'une carte…). De plus, en comparaison d'un système de reconnaissance faciale (dont elle pourrait être complémentaire), la méthode exige une action volontaire du client pour valider la transaction : plus de crainte de débit frauduleux.

Le dispositif lui-même n'est peut-être pas l'avenir de l'encaissement en boutique, même s'il est à la portée des technologies modernes (grâce, en particulier, au contrôleur de gestes de Leap Motion), mais il invite à une nouvelle réflexion originale sur l'acte de paiement et ses possibles évolutions…