La bible de la finance comportementale de James Montier indique des trouvailles intéressantes :

1) Nous sommes programmés pour penser court terme et non long terme.

2) Nous semblons aussi programmés pour suivre la mentalité de la foule

L’expérience de Montier illustre notre tendance naturelle vers *l’ancrage*.

L’ancrage désigne la difficulté à se départir d’une première impression. Il reflète aussi notre tendance à nous focaliser sur des éléments souvent impertinents lorsque nous sommes dans l’incertitude.

Tentez l’expérience vous même :

1) Écrivez les 4 derniers chiffres de votre numéro de téléphone

2) Est-ce que le nombre de physiciens à Londres est inférieur ou supérieur à ce chiffre ?

3) Quelle est votre estimation du nombre de physiciens à Londres ?

L’idée est de voir si nous sommes influencés par les derniers chiffres de notre téléphone pour répondre à la question.

Les résultats sont nets, les personnes avec les quatre derniers chiffres de leur téléphone au-dessus de 7.0.0.0 ont répondu environ 8000 physiciens. Ceux avec un téléphone sous 3.0.0.0 ont répondu environ 4000.

La première question crée une ancre pour la réponse à la deuxième question.

Dans l’absence de connaissance fiable en l’avenir, les investisseurs ont tendance à s’ancrer sur les performances passées pour tenter de prédire les rendements futurs.

C’est là que ça devient intéressant…

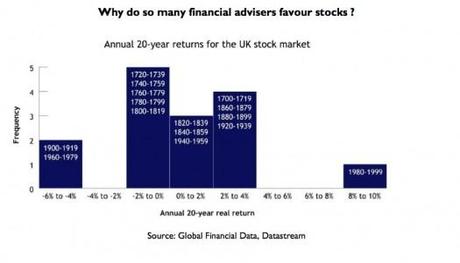

Si on dissèque les rendements de marchés en blocs de 20 années sur les 3 derniers siècles, on obtient ceci :

On remarque que le seul bloc au-dessus de 4% de rendement annuel moyen est celui de la période 1980-1999. Il est seul, il est hors norme.

Il semble évident que ce n’est pas une coïncidence que cela arrive en plein dans une course au crédit effréné. Une période où la création de dettes dans le privé et dans le public a été monumentale.

Cela nous permet-il de déduire que les rendements exceptionnels de l’histoire récente ont largement été empruntés à l’avenir ? Qu’un jour les choses reviendront à une norme plus « cohérente » ?

Ne serait-ce pas la même histoire avec les dettes d’état et la création d’un marché obligataire obèse – qui essentiellement reporte le coût de nos emplettes aux générations futures ?

Oui, oui et oui !

Il semblerait que les investisseurs n’ancrent pas leurs attentes sur le passé au sens large, puisque, comme le graphique ci-dessus vous le montre, les rendements historiques sont assez faibles.

Non, les investisseurs ancrent leurs prévisions sur l’histoire très récente. Ce, malgré le fait que ces rendements sont une anomalie sur une échelle bien plus large de 300 ans.

Ce billet n’a pas pour objectif de donner des conseils en investissement. L’objectif est simplement d’offrir une perspective différente, plus large et matière à réflexion.