Les différentes industries ont intégré la nécessité de digitaliser leurs processus pour faire évoluer leurs modèles et répondre aux attentes de leurs clients. Dans la banque comme ailleurs, le mobile devient d'ailleurs l'épicentre de cette transformation.

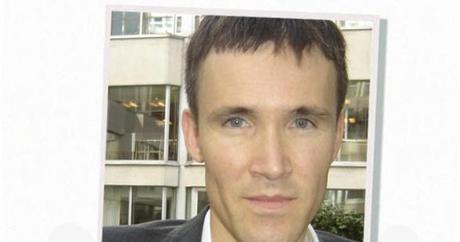

Entretien avec Philippe Torres, directeur du conseil et de la stratégie digitale à L'Atelier, à l'occasion du lancement d'Hello Bank, la banque digitale lancée par BNP Paribas le 16 mai en Balgique et en Allemagne, et qui se présente comme mobile et sociale.

L'Atelier : On parle de transformation digitale pour évoquer les mutations que rencontrent les entreprises avec le numérique. Qu'en est-il dans le secteur financier ?

C'est vrai que cela fait maintenant plusieurs décennies que le monde est en train de se digitaliser. Depuis 2010, cette mutation se diffuse dans tous les secteurs d'activité, notamment dans le retail (secteur de la grande distribution), mais aussi dans l'industrie automobile, la santé et en particulier dans le secteur des services financiers. Je crois qu'aujourd'hui, tout le monde a compris que cette digitalisation concerne toutes les entreprises et tous les secteurs d'activité. Celui des services financiers, de la banque, de l'assurance, et tous les métiers de la banque compris. D'ailleurs cela fait quelques années désormais que l'on parle de la digitalisation des banques, notamment avec la création des premières banques en ligne dès la fin des années 90.

Mais on sent cependant aujourd'hui une accélération.

Oui, due en grande partie au mobile. Pendant longtemps Internet s'est essentiellement développé sur le fixe. Entre temps, les services mobiles se sont fortement développés. Aujourd'hui, plus des trois quarts de la population mondiale ont accès à un téléphone portable (plus de 5 milliards de personnes). Et surtout, maintenant, le développement de l'Internet se fait essentiellement par l'Internet mobile.

Chiffre intéressant, Google a indiqué que la plate-forme Android a dépassé le milliard d'utilisateurs dans le monde. Ce qui signifie globalement que l'audience sur Internet est pour moitié représentée par Google, et qu'elle est aussi puissante sur le fixe que sur le mobile. Autre chose, en 2012, l'audience Internet mobile a rattrapé l'audience Internet globale. Si l'on y ajoute la généralisation des smartphones et des tablettes, et l'arrivée de la 4G, on voit bien qu'il ne suffit plus d'être sur Internet. Si l'on veut digitaliser une entreprise ou des services financiers, bancaires, etc., il faut donc invariablement désormais penser mobile.

Que signifie concrètement ce déplacement vers le mobile pour les entreprises qui souhaitent se digitaliser ?

Pour les entreprises, et plus particulièrement celles qui ont des réseaux de distribution, deux choses seront en ligne de mire : à terme, il faudra être capable de proposer à ses clients des services accessibles en permanence, par exemple des services bancaires, et pouvoir digitaliser les points de vente physiques. Ce qui veut dire permettre à ses clients d'utiliser les services digitaux y compris dans le point de vente. Si j'ai une plate-forme de services mobiles, si je délivre des consultations de compte, un service de paiement etc. sur le smartphone ou tablette, le client doit pouvoir l'utiliser partout, y compris au sein ou à proximité d'une agence. La bonne nouvelle, c'est que les plates-formes mobiles permettent nativement de faire cela, on devrait donc peu à peu y parvenir.

Ce qu'il faut garder en tête, c'est que nous sommes en train de bâtir des ponts entre les différents canaux afin de pouvoir progressivement ne plus avoir à parler de canal. Et la plate-forme mobile suppose que l'on puisse arriver à cela ! De facto, pour un organisme de distribution, bancaire ou autre, entrer dans une démarche de services mobiles oblige à régler cette question : que se passe t-il quand le client arrive avec l'application devant un guichet ? Et donc à favoriser un minimum d'intégration. En effet, soit l'entreprise équipe son personnel d'outils mobiles comme le client, soit elle crée un système d'information fixe, mais miroir de ce que le consommateur possède dans son téléphone.

Mais la question de la sécurité doit certainement rendre plus difficile l'application de certaines tendances!

C'est en effet le point essentiel, or avec le digital nous sommes à marche forcée. Il y a d'un côté la pression du public, des analystes, des fournisseurs, la concurrence et un fort lobbying des acteurs du digital pour nous pousser à y aller. En général les entreprises y vont, avancent, mais elles savent très bien qu'à un moment se posera la question de la sécurité. Le rôle de toutes les entreprises (et des banques en particulier car c'est le cœur de leur métier de maîtriser le risque) c'est d'y aller en maîtrisant ce fameux risque. C'est probablement la raison pour laquelle l'opinion publique a le sentiment que les banques ne vont pas aussi vite que d'autres industries, mais c'est plus que normal. D'autant qu'il y a un consensus sur le fait que sous peu, le problème majeur dans le monde sera la cyber sécurité au sens large. Ce qui n'est pas le problème d'un Google, pour qui l'enjeu est de progresser et de vendre de la publicité !

Et qui donc exerce des pressions sur les industries.

Oui ! Google et Apple ont par exemple obligé les médias à se convertir à marche forcée alors que les business model n'étaient pas là. On sait qu'on est capable de créer de la valeur et certains l'ont démontré, mais pour l'instant encore, c'est-à-dire presque vingt ans après le début de la révolution digitale dans les médias, on en est encore à détruire plus de valeur qu'on en crée. C'est évident que le monde bancaire et le monde financier n'ont pas envie de faire ça.

Comment l'éviter ?

En ne se laissant pas déborder par les "barbares" du digital, en jouant avec sa règle du jeu, quelque soit l'industrie. Voilà un exemple qui illustre cela, et qui concerne Google avec la Google Car, qui se conduit automatiquement. Le message derrière cela est de dire au conducteur américain qui passe une quinzaine d'heures par semaine dans sa voiture qu'il disposera de ce temps désormais pour consommer du contenu, faire d'autres activités. Voilà pour l'usage, mais Google ne s'occupe pas de sécurité routière. Que doivent faire les constructeurs automobiles pour contrer cela ? Il y a ceux qui ne savent pas quoi faire, et d'autres comme Volvo, qui adaptent la tendance à leur marché : le constructeur a équipé des camions qui ont pour rôle de rouler sur l'autoroute avec un vrai chauffeur, et derrière ce camion Volvo, une voiture peut être synchronisée qui n'a elle pas besoin de conducteur. Ce que l'on constate donc, c'est que Volvo a intégré l'idée du "barbare", tout en continuant de faire son métier.

Comment faire dès lors pour entamer ces processus de digitalisation et créer de nouvelles opportunités?

En faisant soi-même sa courbe d'expériences, en lançant des expérimentations. Quand on commence à réfléchir au sujet en gardant ses réflexes et ceux de son industrie, on peut en plus aller vers des nouveaux business model et même en imaginer de nouveaux. Pour Volvo par exemple, l'opportunité est de satisfaire ses clients, mais aussi d'embarquer du service. Et pour la banque et le monde des services financiers cela peut passer par des moyens de paiement mobiles mais aussi des services liés aux métiers de la banque et la gestion du risque et de la sécurité – allant du portefeuille électronique au coffre-fort électronique, de l'assurance et de tous les produits qui vont avec comme le crédit etc.

Il s'agit donc de bien comprendre quel est le mouvement imprimé par les leaders du digital et puis de définir sa stratégie pour résister à ce mouvement sans transiger avec ses propres process, avec son propre rôle en fait. A la clef il y a des opportunités.