En décembre 2012, le FMI a dévoilé[1] les résultats de l’analyse de la stabilité du système financier français dans le cadre de son « Financial Sector Assessment Program».

En décembre 2012, le FMI a dévoilé[1] les résultats de l’analyse de la stabilité du système financier français dans le cadre de son « Financial Sector Assessment Program».

Un des outils phare sur lequel s’est basé cet exercice est le stress test qui a permis d’évaluer la solvabilité globale du système financier de chacun des pays analysés[2].

La crise financière de la fin des années 2000 a mis en lumière cet instrument pourtant déjà utilisé depuis longtemps par les banques et compagnies d’assurance. Si dans un contexte d’incertitudes lié à la crise, son but premier est d’informer les autorités et les investisseurs des fragilités et des potentiels risques systémiques du secteur, le stress test se révèle être également un outil stratégique utile au pilotage de l’ensemble des risques.

Les stress tests, une combinaison de scénarios et de modèles

La perte de confiance dans le système financier a poussé les régulateurs à réaliser des exercices de simulation supplémentaires afin d’évaluer la solidité des établissements financiers. Ces tests consistent principalement à vérifier le respect des exigences de fonds propres dans le cadre d’une dégradation de l’environnement macro-économique.

L’intérêt de cet exercice est qu’il repose sur un scénario global et unique. Il s’applique à l’ensemble de l’établissement et n’est pas une addition de tests spécifiques à chaque portefeuille. Pour tester un portefeuille énergie ou pays du Golfe, un scénario stressé intégrant une baisse des prix du pétrole sera le plus approprié. Il ne pourra cependant pas servir à la constitution d’un scénario défavorable puisqu’une baisse du prix de l’énergie est généralement favorable à l’économie.

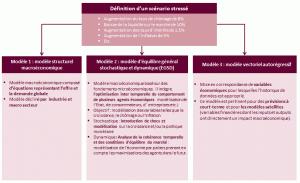

Plusieurs types de scénarios sont possibles parmi lesquels les scénarios « événements » et « données ». Le premier va s’intéresser à l’hypothèse de la survenance d’un ou plusieurs chocs bien précis comme une dégradation de la conjoncture, une crise de la zone euro ou encore un choc pétrolier. Pour garantir la cohérence du scénario qu’ils composent, ces chocs sont interdépendants. Le scénario basé sur des « données » va quant à lui être construit à partir de simulations basées sur des estimations de modèles d’équilibre général stochastiques dynamique (voir schéma) ou de Stressed VaR. Ces scénarios sont ensuite appliqués à un ou plusieurs modèles qui permettent la simulation et la prévision des réactions après l’application d’un ou plusieurs chocs liés à une variable.

Ces 3 types de modèles respectent les conditions d’équilibre du système où la cohérence entre le risque idiosyncratique (propre à l’entreprise) et le risque systémique est maintenue. La résultante du choc sera donc visible sur l’établissement et sur le système dans son ensemble en prenant en compte les interactions et répercussions entre les deux.

Un exercice réglementaire aujourd’hui bien accepté mais souvent critiqué

Le premier type de stress tests effectué par les établissements est le stress test réglementaire. Il est réalisé parallèlement aux exercices de stress internes et vise à répondre à une demande des régulateurs (ACP, EBA ou FMI). Les résultats de ces stress test réglementaires permettent :

- d’identifier de possibles risques et les besoins en recapitalisation associés pour y faire face,

- de fournir une information extérieure sur la santé du secteur

Il est à noter que ces tests ont jusqu’à présent essuyé de nombreuses critiques, notamment celle d’un manque de crédibilité des résultats.

Alors qu’en 2009 la FED avait plutôt bien réussi l’exercice, les tests réalisés par l’EBA[3], avaient quant à eux laissé un bilan mitigé. Les établissements avaient fait part de problèmes d’organisation : un calendrier serré et fluctuant, une complexité induite par le trop grand nombre d’acteurs (EBA, Commission Européenne, BCE, superviseurs nationaux). Les principaux reproches adressés par l’ensemble du marché se sont concentrés sur un manque général de transparence, des incohérences méthodologiques et un décalage avec la réalité[4].

L’EBA a depuis amélioré le processus. Les informations publiées sont aujourd’hui beaucoup plus riches, aussi bien au niveau individuel qu’agrégé et beaucoup plus transparentes grâce à la diffusion de l’ensemble de l’exposition, y compris souveraine, des établissements.

L’édition 2011 des stress tests européens a cependant dĂť faire face à des critiques récurrentes sur la fiabilité des résultats. Le résultat de l’exercice a en effet été jugé peu crédible par le marché car il révélait de très faibles besoins en recapitalisation. Ainsi, seulement 8 banques ne parvenaient pas à atteindre un ratio de 5% de Core Tier 1 en cas de stress et le manque de fonds propres a été évalué à 2,5mdsâ‚Ź[5]. Ces estimations ont de plus été désavouées par le FMI qui en aoĂťt a préconisé un plan de recapitalisation immédiat. L’EBA publiera finalement en décembre, un plan de recapitalisation estimé à 114,4mdsâ‚Ź. L’exercice a néanmoins été perçu comme utile par les établissements qui y ont vu un moyen de valider leur méthodologie auprès du Régulateur mais surtout de se confronter aux résultats des autres établissements.

Un outil stratégique largement adopté en interne

En complément de ces exercices réglementaires, les établissements pratiquent en interne des stress tests, tant à une échelle globale que ciblée (impact sur le PNB, la VAN, le besoin de liquidité, etc.)

- Le périmètre des stress tests globaux comprend l’ensemble des risques de portefeuille de l’établissement (risque de crédit, risque de marché, risque de liquidité ainsi qu’une estimation de l’impact sur les portefeuilles de placement et de titrisation). Ils sont majoritairement réalisés à une fréquence annuelle.

- Les exercices plus ciblés visent quant à eux à estimer les conséquences d’un scénario économique dégradé sur les bénéfices, la liquidité, la solvabilité de l’établissement. ils visent ainsi à traduire l’impact d’un choc sur les indicateurs de pilotage (compte de résultat, besoin de liquidité, etc.)

L’utilisation des stress tests globaux est relativement récente puisque jusqu’à présent les établissements ne s’en servaient que pour tester certains de leur portefeuille mais jamais l’ensemble de leurs risques au niveau de l’établissement dans son ensemble. Cette nouveauté apporte une amélioration de la gestion des risques :

- Elle dote l’établissement d’une meilleure vision des risques du bilan. En effet pour être appliqué il nécessite une connaissance approfondie de ses portefeuilles et de ses engagements.

- Les stress tests sont élaborés sur la base d’une démarche qualitative et non plus seulement sur l’utilisation de données historiques. L’élaboration d’un scénario requiert l’avis de différents experts en passant de la direction des risques et de la direction financière aux équipes métiers.

- Ils induisent également l’adoption d’une vision prospective puisque l’exercice requiert la simulation d’impacts à moyen terme (généralement entre 2 et 5 ans). Cette démarche permet également d’intégrer les différentes réponses qui pourraient être apportées à un choc précis. Ainsi, la banque pourra étudier les conséquences de la mise en place de couvertures, de limites ou encore la modification de ces expositions, sur ses résultats.

Tous ces atouts font du stress test un outil de pilotage stratégique pouvant aider à améliorer la prise de décision.

Pour répondre à une demande du régulateur ou pour mieux piloter ses risques, le stress test est devenu aujourd’hui un exercice incontournable pour les établissements financiers. Son développement récent pose cependant des questions de méthodologie et de structure : quelle doit être l’ampleur des chocs (rappelons que le GL 32[6] préconise d’appliquer un scénario «violent mais plausible»), comment apprécier la plausibilité des chocs, comment collecter des données à un niveau très fin, quelle structure mettre en place pour rassembler au mieux les experts des différents départements ?

[1] : http://www.imf.org/external/np/fsap/fsap.aspx?CountryName=France

[2] : En 2012, le FMI a étudié une vingtaine de pays. Les résultats sont disponibles sur le site du FMI : http://www.imf.org/external/NP/fsap/fsap.aspx

[3] : European Banking Authority, successeur du CEBS (Committee of European Banking Supervisors)

[4] : Alain Laurin, « Des approches différentes des 2 côtés de l’Atlantique » Revue Banque N°300 Février 2012 http://www.revue-banque.fr/risques-reglementations/article/stress-tests-des-approches-differentes-des-deux-co

[5] : Alain Laurin « Des approches différentes des 2 côtés de l’Atlantique » Revue Banque n°300 Février 2012 : http://www.revue-banque.fr/risques-reglementations/article/stress-tests-des-approches-differentes-des-deux-co

[6] : GL 32 : CEBS Guideline on Stress Testing

Tags :