Les causes de la bulle immobilière américaine et de sa titrisation sont à trouver dans des sociétés semi-publiques créées par le gouvernement des États-Unis, Fannie Mae et Freddie Mac, et non simplement dans l’activité spéculatrice des marchés.

Par Acrithène.

Pour comprendre le rôle de Fannie Mae, Freddie Mac et des banques d’affaires dans la crise des subprimes, il faut d’abord comprendre le principe de la titrisation, et le fonctionnement de ce qu’on appelle le marché des mortgage backed securities (MBS).

La titrisation consiste à agréger des actifs en titres financiers afin de les revendre à d’autres investisseurs. Par exemple, dans le cas qui nous intéresse, un crédit immobilier américain faisait souvent le voyage suivant.

- D’abord, un ménage américain se rendait dans une agence de crédit pour acheter une maison. L’agence lui octroyait le crédit.

- Puis, l’agence confiait le crédit à Fannie Mae, Freddie Mac ou à une banque d’affaires. Le rôle de ce nouvel acteur est de titriser les crédits. Pour ce faire, il en agrège une grande quantité au sein d’un « pool » de crédit, afin de mutualiser les risques.

- Puis le titre financier ainsi créé est vendu à des investisseurs du monde entier. Ce titre financier, appelé Mortgage Backed Security (traduire titre adossé à des crédits hypothécaires), rapporte à son propriétaire le remboursement des crédits qu’il contient… en tout cas la part de ceux dont les ménages emprunteurs ne feront pas défaut.

Ce système a été beaucoup critiqué car la personne qui émet le crédit, et qui est donc en charge de contrôler la solvabilité de l’emprunteur, n’est pas celui qui encourt le risque de non remboursement, vu qu’il refile la patate à des investisseurs zinzins. Il y aurait donc clairement une incitation à prêter à n’importe qui. L’objet de ce billet est de vous expliquer le rôle de Fannie Mae et Freddie Mac dans ce système.

Fannie Mae, Freddie Mac et l’État américain

À l’étape de la titrisation se trouvent deux institutions particulières, Fannie Mae et Freddie Mac (F&F). Elles sont particulières car leur statut et leur fonctionnement en font des sociétés à la fois privées et publiques. Elles sont créées par le Congrès et on les appelle Government-Sponsored Entreprises (GSE). L’origine de ces sociétés se trouve dans le New Deal de F. Roosevelt, Fannie Mae (créée en 1938) ayant à l’époque pour rôle de financer auprès des marchés financiers des cautions gouvernementales offertes aux ménages souhaitant acquérir des maisons.

Depuis les années 1970, ces deux sociétés sont en charge d’animer le marché de la titrisation des crédits immobiliers. Une activité que ne développeront les banques d’affaires qu’à partir des années 1980. C’est donc la puissance publique qui se trouve à l’origine de la création de ce marché. La mission de Fannie Mae et Freddie Mac était double :

- Racheter les crédits immobiliers aux agences de crédits, les titriser, puis les revendre à des investisseurs en fournissant une assurance de remboursement. Cela signifie qu’en de nombreux cas, Fannie Mae et Freddie Mac conservait le risque de non remboursement du crédit, même après l’avoir revendu sur les marchés financiers. En échange de cette assurance, les deux sociétés recevaient une commission, un peu comme votre assureur automobile reçoit une prime d’assurance.

- Racheter des crédits immobiliers et les conserver. Ce qui signifie qu’une part des crédits rachetés par Fannie Mae et Freddie Mac n’étaient pas revendus sur les marchés.

Pour remplir cette mission, les deux sociétés recevaient des subventions de l’État sous forme d’une réassurance tacite. Autrement dit, si Fannie Mae et Freddie Mac se trouvaient en difficultés financières, il était couramment admis que l’État américain les renflouerait (ce qui est effectivement arrivé). Concrètement, cela permettait à Fannie Mae et Freddie Mac d’emprunter sur les marchés au même taux que le Trésor Américain. La deuxième forme de soutien étatique venait d’une dérogation aux règles prudentielles et de détention de fonds propres qui s’appliquent au reste du secteur bancaire. Autrement dit, Fannie Mae et Freddie Mac avaient besoin d’un capital moindre que les autres banques pour fonctionner.

En 1996, le Congressional Budget Office estimait ces aides comme équivalentes à une subvention de 6,9 Mds de dollars (de l’époque) par an. En 2001, une mise à jour de cette estimation la faisait passer à 13,6 Mds de dollars par an. Et la bulle immobilière n’avait alors pas encore débuté…

En échange de ce soutien, Fannie Mae et Freddie Mac se voyaient donné par le gouvernement l’objectif de cibler plus particulièrement les ménages à revenus faibles ou modérés, les zones géographiques déshéritées ou peuplées de minorités, ainsi que les ménages à revenus modérés ou faibles relativement au niveau de vie de leur quartier.

Suite à l’éclatement de la crise, les deux Governement Sponsored Entreprises ont été renfloués, pour une facture que le Congressional Budget Office estime à 350 milliards de dollars, c’est-à-dire l’équivalent de la dette publique de la Grèce.

Fannie Mae et Freddie Mac dans la bulle

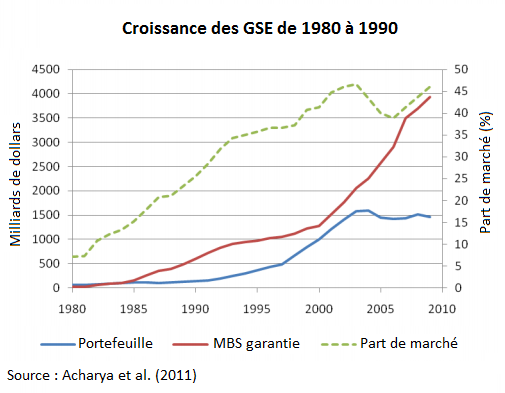

Que le sauvetage de Fannie Mae et Freddie Mac ait coûté une telle somme laisse supposer que ces deux entreprises hybrides, parapubliques à capitaux privés, avaient un poids importants. Le premier graphique que je vous propose montre la croissance de F&F entre 1980 et 2009.

En rouge est représentée la valeur des crédits revendus par F&F mais dont elles conservent la responsabilité de la garantie en cas de défaut. Une somme qui atteint presque les 4 000 milliards de dollars, pas loin du double du PIB français. La courbe bleue représente la valeur des crédits rachetés par F&F mais non revendus. En vert se trouve l’évolution de la part de marché de F&F, oscillant entre 40% et 46% sur la dernière décennie.

Et oui, la vilaine titrisation de l’immobilier trouve au moins la moitié de son origine dans une politique publique, et cela s’observe dans la plus claire comptabilité.

Garantir des crédits plus pourris

Si vous vous rappelez le début de cet exposé, le fait qu’elle sache que son crédit sera revendu à une banque d’affaires ou à Fannie Mae et Freddie Mac crée dans l’agence de crédit une incitation à prêter à n’importe qui. Après tout, si le ménage emprunteur ne rembourse pas, ce ne sera pas pour sa pomme. Quel rôle jouent Fannie Mae et Freddie Mac dans ce mécanisme pervers ?

Un article de Keys et al. dans le Quartely Journal of Economics (2010) répond en partie à cette question.

Quand vous vous rendez dans une agence bancaire pour obtenir un crédit, l’employé de la banque vous pose un certain nombre de question sur votre âge, votre profession, votre salaire etc. dont il entre les réponses dans un ordinateur chargé de vous donner un score de crédit. Aux États-Unis, cette procédure est standardisée et le résultat obtenu est appelé FICO score.

Pourquoi cela nous intéresse-t-il ? Parce que Fannie Mae et Freddie Mac avaient pour particularité la règle d’accepter le rachat des crédits dont le FICO score était supérieur à 620. Cela signifie que l’agence de crédit qui octroyait un prêt à un ménage ayant un score de 619 avait peu de chance de refiler la patate chaude à Fannie Mae et Freddie Mac. En revanche, si le score était supérieur à 620, dans ce cas l’agence pouvait prêter sans risque, vu que Fannie Mae et Freddie Mac rachèterait le crédit.

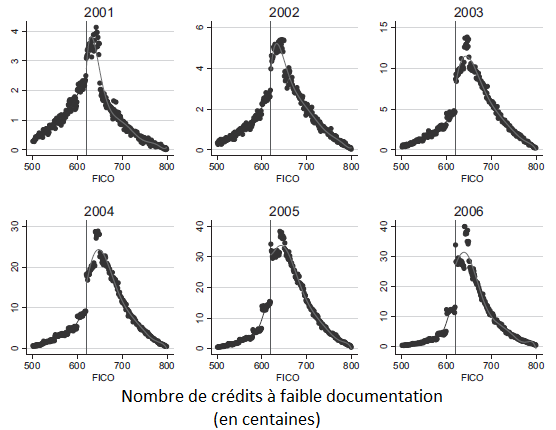

Sur le graphique qui suit sont représentés, chaque année, le nombre de crédits immobiliers à faible documentation (la banque fait le minimum en termes de vérification de la solvabilité de l’emprunteur) accordés selon le FICO score. Ainsi, en 2006, environ 1200 crédits à faible documentation (dans la base de données étudiée) ont été accordés à des ménages ayant un FICO score de 619, contre 3 000 pour un FICO score de 620. Pourtant 619 et 620 sont des scores semblables. Cette forte discontinuité montre l’effet pervers de la politique de rachat de crédits. Vous me direz, 3 000 crédits, cela ne semble pas représenter grand chose. Mais si on prend la fourchette 620-650, et un crédit moyen de 200 000$, on arrive à environ 20 milliards de dollars en 2006 sur les seuls crédits mal documentés présents dans la base de données partielle qu’utilisent les auteurs de l’article.

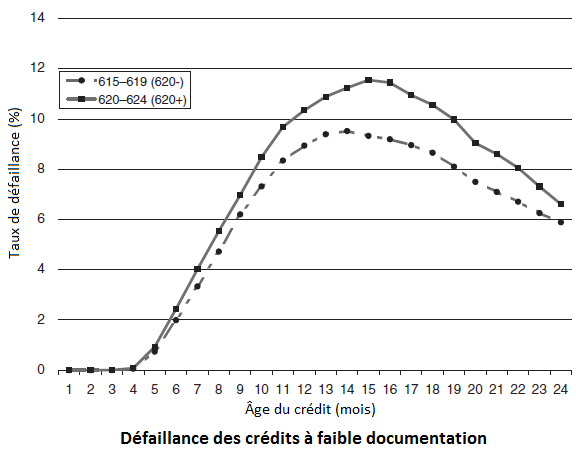

Plus surprenant, le graphique suivant représente la probabilité de défaut d’un crédit, au fur et à mesure que les mois passent, selon qu’il se trouve juste en-dessous de 620 (615-619) ou juste au-dessus (620-624). Paradoxalement, les crédits avec un FICO score plus faible ont une probabilité de défaut plus faible. Pourquoi ? Parce que les agences de crédits faisaient davantage attention aux informations pertinentes non révélées par le FICO score lorsque celui-ci était inférieur à 620, sachant qu’elles ne pourraient pas revendre le crédit à Fannie Mae et Freddy Mac.

Exemple de lecture : un crédit dont le score est entre 620 et 624 et qui n’a pas encore fait défaut au bout de 15 mois, a une probabilité de près de 12% de faire défaut durant le 16ème mois.

Spéculation immobilière : le match banques d’affaires vs. GSE

Au-delà de votre score de crédit, une chose qui intéresse aussi le banquier auquel vous souhaitez emprunter, c’est votre apport personnel. La raison est simple, si vous achetez une maison à 100 000€ avec un apport personnel de 20 000€, le banquier vous prête 80 000€. Si vous ne remboursez pas, l’hypothèque sur votre maison est utilisée, et si votre maison vaut à ce moment plus de 80 000€, la banque n’a rien perdu. Donc plus votre apport personnel est important, plus faible est pour la banque le risque de perdre son argent en fonction des variations du prix de l’immobilier.

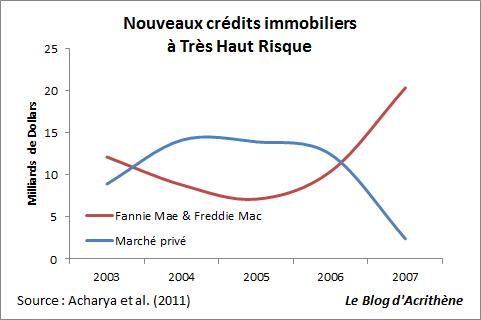

Les graphiques suivants distinguent les crédits en trois catégories :

- Les crédits à haut risques, pour lesquels le FICO score est inférieur à 660 et/ou dont le montant de l’emprunt représente plus de 80% de valeur du bien immobilier acheté (apport personnel inférieur à 20%).

- Les crédits à très hauts risques, FICO inférieur à 620 et/ou emprunt représentant plus de 90% du bien acheté.

- Les autres crédits.

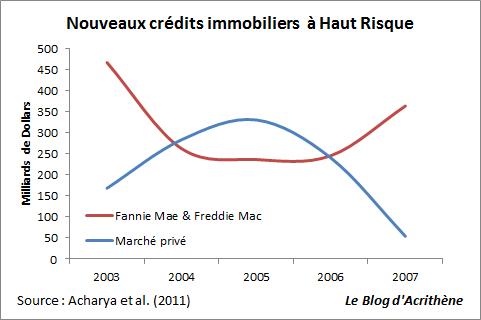

Les deux graphiques suivants représentent donc la quantité de crédits générés par Fannie Mae et Freddy Mac, dans les catégories « haut risque » et « très haut risque », en comparaison du reste des institutions privées. On y voit à la fois que les deux GSE représentent une part importante de la bulle, mais aussi que les institutions privées ont contracté leurs octrois de crédits très risqués dès 2007, alors que Fannie Mae et Freddie Mac ont adopté la stratégie inverse, choisissant plutôt de souffler à pleins poumons dans la bulle !

Autre activité importante révélée par les comptes de Fannie Mae et Freddie Mac, les deux institutions rachetaient les crédits émis et titrisés par le reste du marché. Entre 2003 et 2007, F&F ont acheté, pour leur propre portefeuille, pour plus de 830 milliards de dollars de crédits titrisés par le reste du marché.

Bref, la crise des subprimes, c’est aussi la crise de l’interventionnisme…

---

Sur le web.

Bibliographie :

- Viral V. Acharya, Matthew Richardson, Stijn Van Nieuwerburgh & Lawrence J. White, 2011. Guaranteed to Fail – Fannie, Freddie, and the Debacle of Mortgage Finance, Princeton University Press

- Benjamin J. Keys & Tanmoy Mukherjee & Amit Seru & Vikrant Vig, 2010. « Did Securitization Lead to Lax Screening? Evidence from Subprime Loans, » The Quarterly Journal of Economics, MIT Press, vol. 125(1), pages 307-362, February.