Véritable spécificité française, la gestion du surendettement est une des attributions de la Banque de France en termes de protection du consommateur.

Véritable spécificité française, la gestion du surendettement est une des attributions de la Banque de France en termes de protection du consommateur.

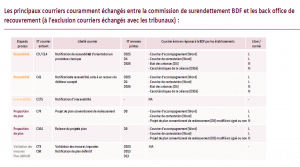

Souvent longues et complexes, les procédures nécessitent de nombreux échanges notamment entre les commissions de surendettement de la Banque de France et les Back office de recouvrement des banques. Ainsi, la gestion d’un dossier peut requérir jusqu’à 58 courriers et annexes échangés au format papier selon qu’il s’agisse d’une procédure classique ou de rétablissement personnel. Alors que le nombre de dépôts de dossiers de surendettement a progressé de 27% depuis 4 ans[1] passant de 187 107 dossiers en 2007 à 231 321 en 2011, l’optimisation de la procédure devient un axe de réflexion stratégique.

Dans un contexte économique où la recherche d’efficacité opérationnelle prédomine, la Banque de France a initié une étude visant à dématérialiser ses échanges avec les Back offices des banques de détail dans le cadre des procédures de surendettement. En quoi consiste ce projet ? Quels en sont ses enjeux et impacts majeurs ? Quelles perspectives ouvre-t-il en termes de gestion du surendettement pour les banques ?

Le projet de place

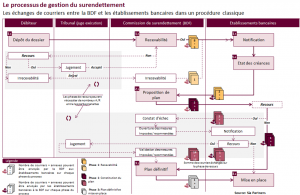

Lorsqu’un particulier n’est plus en mesure d’honorer ses échéances de prêt, il peut déposer un dossier de surendettement auprès d’une commission de surendettement de la Banque de France. Selon la gravité de sa situation financière, et si la demande est jugée recevable, la commission la commission engagera soit une procédure classique visant à un réaménagement des créances du débiteur, soit une procédure de rétablissement personnel si sa situation est irrémédiablement compromise.

Une procédure de surendettement classique s’articule autour de trois phases : la recevabilité du dossier, l’élaboration d’un plan de restructuration et la réalisation de ce dernier. Chacune d’elle nécessite de nombreux échanges entre le débiteur, la commission de surendettement, la banque du débiteur et, en cas de recours, avec un tribunal. Aujourd’hui, ces échanges s’effectuent au format papier, avec en moyenne l’envoi d’une trentaine de courriers et/ou états.

Sur ces bases, la Banque de France réfléchit aux modalités de mise en place d’un dispositif dématérialisé d’échange des courriers avec les banques. A l’origine de ce projet, la loi Lagarde 2010 sur la réforme du crédit à la consommation et son volet sur la gestion du surendettement. Avec pour principal objectif la réduction des délais de traitement d’un dossier, la loi ouvre la voie des échanges électroniques dans le cadre de la procédure. En ligne avec la réforme, le projet Banque de France couvre l’ensemble des flux transmis entre le secrétariat de la commission et les back-offices de recouvrement bancaires, les échanges avec les tribunaux restant à l’heure actuelle exclus du périmètre. Malgré cette réserve, les jugements pouvant nécessiter de nombreux allers-retours chronophages, le projet est un grand pas vers la sécurisation et l’optimisation des procédures de surendettement, avec également des perspectives d’intégration intéressantes entre la BDF et le SI des banques.

L’impact du projet BDF sur les Back offices de recouvrement

Comme tout projet de dématérialisation, le projet comporte une dimension technique importante. Il nécessite en effet d’intégrer la solution de dématérialisation BDF et donc de faire évoluer le protocole d’échange, actuellement au format papier.

La refonte du processus peut s’effectuer par la mise en place d’un terminal d’échange permettant envoi et réception dématérialisés des courriers, via une liaison IP (au format XML). Charge à la banque d’intégrer ensuite et si elle le souhaite ce point d’accès à son SI, en vue de l’automatisation du workflow surendettement.

Mettre en place ce nouveau protocole dématérialisé d’échange de courriers avec la BDF n’est pas très coĂťteux : les développements restent limités pour implémenter un terminal d’échange (entre 200 et 400 jours / hommes de développement SI), impliquant par ailleurs l’acquisition d’un progiciel BDF (1000 â‚Ź pour 2 licences pour 2 ans).

La mise en place d’une terminal d’échange, en mode « guichet », apporte déjà de nombreux bénéfices : suppression des courriers papiers et affranchissements liés bien sĂťr, mais également gains sur tous les induits de la gestion papier : archivage physique (coĂťt du foncier notamment) et risques opérationnels liés (perte de document), coĂťts liés à la transmission des documents physiques entre des entités parfois distinctes (le recouvrement amiable, le contentieux, les sous-traitants)‌ Enfin, un bénéfice non négligeable reste la rapidité, avec une notification de surendettement immédiatement intégrée dans les processus front de la banque. L’intégration du projet BDF présente donc un ROI intéressant et rapide.

Vers une gestion intégrée du surendettement ?

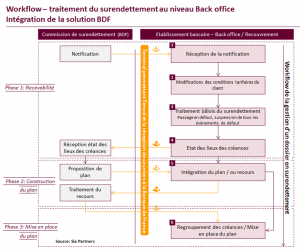

Pour exploiter pleinement les bénéfices du projet BDF, il faudrait étendre les travaux d’intégration à la chaine complète de gestion du surendettement. La dématérialisation ouvre en effet de nombreuses perspectives, avec en cible une gestion de type Straight Through Processing (STP) du surendettement. En d’autres termes, est envisagée ici la possibilité de connecter au SI la solution BDF de la banque.

Dans cette configuration, la réception des flux BDF déclencherait le workflow de gestion d’un dossier en surendettement (cf. schéma présenté dans le point 2.), permettrait l’automatisation du lien entre le surendettement et gestion bâloise du défaut, une amélioration notable des délais de traitement de la procédure, ainsi qu’un meilleur respect de la réglementation avec une traçabilité et une piste d’audit renforcée.

Malgré un degré de complexité de mise en Ĺ“uvre plus conséquent que celui de la simple mise en place de la solution terminal BDF, la gestion intégrée du surendettement représente le niveau d’optimisation le plus abouti de la chaîne de gestion du surendettement. Afin d’être totalement performante, elle doit viser la production en automatique, à chaque étape, des éléments nécessaires à la poursuite de la procédure, en passant notamment par la production de la situation nette des créances du client, attendue par la BDF et par l’encodage automatique du plan de restructuration. Ces deux derniers aspects étant à eux seuls deux chantiers complexes, mais prometteurs car supprimant bon nombre de contrôles manuels chronophages, de déplacements physiques liés à la gestion du courrier et de traitements administratifs‌ avec à la clé autant d’économies de ressources, notamment au sein des pôles d’expertise dédiés au surendettement dans les back-offices de recouvrement.

Optimisation des délais et de la productivité, fiabilisation et sécurisation des processus‌ Les vertus de la dématérialisation ne sont plus à prouver sur les processus gourmands en interventions manuelles. Les arguments en faveur de l’intégration de la solution BDF sont nombreux : suppression du papier, rapidité de la procédure, détection immédiate du défaut, meilleure allocation des ressources‌ . Dans un contexte économique dur, la gestion du surendettement mérite une attention particulière : cette initiative BDF peut-être mise à profit pour envisager plus d’efficacité sur l’ensemble de la chaîne de gestion du surendettement, avec en cible la mise en place d’organisation de type usine spécialisée.