La première n'est, à première vue, pas liée au secteur financier : TechCrunch s'inquiète d'une tendance en cours de généralisation parmi les compagnies aériennes américaines (la dernière touchée étant Delta Airlines), qui voit celles-ci bloquer aux "agrégateurs" de "miles" et autres "bonus" l'accès de leurs sites web réservés aux voyageurs fréquents.

La première n'est, à première vue, pas liée au secteur financier : TechCrunch s'inquiète d'une tendance en cours de généralisation parmi les compagnies aériennes américaines (la dernière touchée étant Delta Airlines), qui voit celles-ci bloquer aux "agrégateurs" de "miles" et autres "bonus" l'accès de leurs sites web réservés aux voyageurs fréquents.Les motifs invoqués pour ces exclusions vont de la sécurité (les utilisateurs devant fournir leurs codes d'accès aux espaces privés des différentes compagnies pour consulter leurs avantages sur le site de l'aggrégateur) aux risques pour les performances du site. Il ne faut pas s'y tromper : ce ne sont là que des prétextes et la vraie raison est que les compagnies aériennes ne veulent pas perdre une miette du trafic sur leurs services en ligne, générateurs de revenus grâce aux publicités ou aux ventes additionelles.

A y regarder de près la situation n'est pas très différente dans la relation entre les banques et les solutions de PFM (gestion de finances personnelles) indépendantes. Les secondes utilisent les codes d'accès aux services en ligne des premières pour agréger les données financières de leurs utilisateurs et deviennent de ce fait l'espace privilégié de gestion des comptes, en lieu et place des sites des banques.

Or, si ces dernières commencent à imaginer de nouvelles sources de revenus basées sur les relevés d'opérations (par exemple), elles pourraient être tentées de réagir comme les compagnies aériennes... Ce qui serait un mauvais coup porté aux startups du secteur et, surtout, un terrible service à rendre à leurs clients, au moins tant qu'elles sont incapables de proposer des fonctions de PFM à l'état de l'art (multi-banques, en particulier).

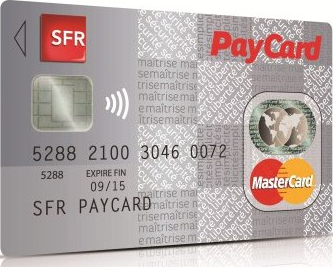

L'annonce suivante aurait été digne d'un 1er avril : SFR vient de dévoiler une carte MasterCard prépayée à ses couleurs, équipée d'une interface NFC (sans contact), en se targuant d'être ainsi à la pointe de l'innovation. Dans l'état de quasi-détresse dans lequel se trouve l'opérateur ("grâce" à Free), on aurait pu imaginer d'autres priorités stratégiques...

L'annonce suivante aurait été digne d'un 1er avril : SFR vient de dévoiler une carte MasterCard prépayée à ses couleurs, équipée d'une interface NFC (sans contact), en se targuant d'être ainsi à la pointe de l'innovation. Dans l'état de quasi-détresse dans lequel se trouve l'opérateur ("grâce" à Free), on aurait pu imaginer d'autres priorités stratégiques...Le plus grave est cependant le message implicite que transmet ce lancement : "le paiement sans contact sur mobile est encore très lointain, tout ce que nous pouvons vous offrir aujourd'hui est une carte de paiement". Un choix d'autant plus contre-productif que la légitimité apparente que peut avoir un opérateur dans le porte-monnaie sur mobile est totalement inexistante avec une carte...

Dernière de cette liste, "emu" est une n-ième incarnation des "Square-like", avec une particularité, de taille : toutes les transactions sont gratuites (ou presque, un forfait fixe de 6,50 € est prélevé au-delà d'un volume de 1250 € encaissés par mois). Techniquement, la solution fait fi du lecteur de carte et opère en fait sur un modèle en ligne (le commerçant saisit sur son mobile les informations de la carte, qui sont traitées sur les serveurs de la startup).

Dernière de cette liste, "emu" est une n-ième incarnation des "Square-like", avec une particularité, de taille : toutes les transactions sont gratuites (ou presque, un forfait fixe de 6,50 € est prélevé au-delà d'un volume de 1250 € encaissés par mois). Techniquement, la solution fait fi du lecteur de carte et opère en fait sur un modèle en ligne (le commerçant saisit sur son mobile les informations de la carte, qui sont traitées sur les serveurs de la startup).Les transactions par carte ayant obligatoirement un coût, et en supposant qu'il ne s'agisse pas d'un canular ou d'une escroquerie, il faut conclure que la société a une idée derrière la tête concernant son modèle économique. Peut-être la gratuité ne durera-t-elle pas, mais la posture adoptée au lancement n'aurait alors pas beaucoup de sens. Reste une option : "emu" veut monétiser les données de paiement.

Le principe serait révolutionnaire (quoiqu'un peu comparable à l'approche de Google avec son Wallet) puisqu'il transformerait les paiements, qui génèrent des marges très faibles, en produit d'appel (de commodité), gratuit, pour des offres marketing ou autres services à valeur ajoutée, qui peuvent être extrêmement profitables. Et voilà peut-être la seule voie possible pour des "petits" acteurs des paiements, qui ne traitent pas les volumes d'un MasterCard ou d'un Visa !

Au fait, emu serait déjà en test en France...