Voilà bientôt 5 ans qu'au travers de mes conférences, cafés économiques, interventions dans les médias, articles et livres, j'explique la nature de la crise que nous connaissons et les moyens d'y faire face. Nous sommes au reste nombreux à le faire, les économistes atterrés en étant à leur 3e livre si je ne m'abuse. Or, force est de constater que le bon diagnostic n'a toujours pas été posé par certains politiques - de gauche comme de droite du reste -, soit qu'ils campent sur une explication qui les arrange politiquement soit qu'ils n'y comprennent rien... Souvenez-vous ainsi de cette intervention :

ou encore de celle-ci :

Christine LAGARDE : la crise de l'euro par ChristineLagarde Dans les deux cas la crise est présentée comme étant la résultante d'un endettement excessif des États et des administrations publiques. Alors que Nicolas Sarkozy parlait de rembourser la dette publique (1 700 milliards d'euros, sic !), Christine Lagarde se réjouissait en 2010 de la création prochaine d'un nouveau pacte européen de rigueur budgétaire, dont les prescriptions de rigueur envoient un à un les États européens au tapis : Grèce, Portugal, Espagne, Irlande,... Pourtant l'aveuglement se poursuit avec le traité européen TSCG auquel j'avais consacré tout un billet. J'y expliquais notamment qu'il s'agissait d'un accord intergouvernemental - imposé par la France et l'Allemagne -, engageant les 17 États-membres de la zone euro et quelques volontaires kamikazes à renforcer la discipline budgétaire au sein de la zone euro avec pour objectif d'aboutir à l'équilibre des budgets nationaux. Bref, toujours ce constat dogmatique du surendettement des États... Mais quelle est donc la vraie nature de la crise au sein de la zone euro ?

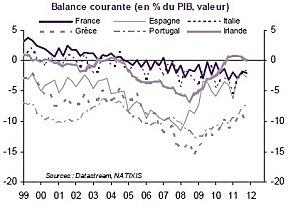

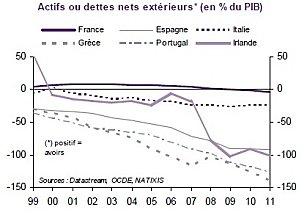

La réponse se trouve sur les deux graphiques ci-dessous :

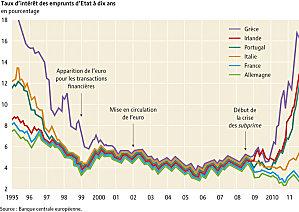

[ Source : Monde diplomatique ] Et lorsqu'un pays n'arrive plus à financer son déficit extérieur en raison de taux d'intérêt stratosphériques, il ne lui reste plus qu'à faire appel à court terme aux prêteurs publics : FMI, troïka, FESF, MES bientôt,... Il est évident que cette situation est intenable à long terme puisque les institutions publiques ne peuvent prêter sans cesse des fonds à un pays. Quelles sont les solutions pour arrêter cette crise ? Il n'existe que deux possibilités à ce stade : * créer une Union européenne fédérale où les déficits extérieurs sont compensés par des flux de revenus en provenance des pays excédentaires. * faire disparaître le déficit extérieur si personne n'est prêt à prêter des fonds aux pays en difficulté La première solution relevant actuellement plus du fantasme que de la réalité prochaine, les pays cherchent essentiellement à faire disparaître leur déficit extérieur comme l'a fait l'Irlande en 2010. Rappelons que la balance courante résulte principalement de la balance commerciale (solde entre la valeur des biens exportés et la valeur des biens importés), de la balance des services, et des échanges de revenus (rapatriement de l'épargne des travailleurs immigrés, revenus reçus sur les actifs détenus à l’étranger, paiements d’intérêts sur la dette extérieure,…).

Comme il est très difficile d'avoir une emprise à court terme sur les échanges de revenus, les gouvernements concentrent leurs efforts sur l'amélioration de la balance des biens et services afin de faire disparaître le déficit courant. Or, comment améliorer les exportations - c'est-à-dire la compétitivité extérieure d'un pays - lorsque l'industrie des produits exportables est de petite taille comme c'est le cas en Grèce ou en Espagne ? Les gouvernements se rabattent dès lors sur une réduction des importations pour faire disparaître le déficit courant. Les importations étant liées positivement aux revenus, ces politiques d'ajustement réel consistent à réduire les coûts salariaux et la demande intérieure. Dans le jargon économique, on dit qu'ils cherchent à réduire la demande intérieure au niveau de la capacité de production. Or, ces politiques économiques de rigueur conduisent à une forte hausse du chômage mais aussi à une baisse de la production et de la demande intérieure, ce qui aggrave encore plus le déficit budgétaire et réduit le pouvoir d'achat des ménages ! En définitive, si la zone euro ne développe pas un véritable fédéralisme pour compenser les écarts de compétitivité, les pays en difficulté ne pourront bientôt plus supporter politiquement, socialement et économiquement ces politiques de rigueur et devront dès lors envisager de quitter l'union monétaire avec toutes les conséquences désastreuses que l'on peut imaginer ! Mais pour cela, il faudrait d'abord que les dirigeants politiques ouvrent les yeux sur la nature exacte de la crise de la zone euro !