Personne ne semble s’intéresser à l’économie allemande, considérant sans doute que le bailleur de fonds de l’Europe dispose de réserves monétaires illimitées et d’une santé quasiment indestructible. Est-ce vraiment le cas ?

Par Loïc Abadie.

Nous sommes abreuvés quotidiennement d’articles sur les derniers programmes de renflouement de la Grèce, du Portugal, de l’Irlande, et dernièrement de l’Espagne (100 nouveaux milliards d’euros que le contribuable aura l’honneur de verser pour maintenir en vie quelques trimestres de plus la technocratie européenne).

Mais curieusement, personne ne semble s’intéresser à l’économie allemande, considérant sans doute que le bailleur de fonds de l’Europe dispose de réserves monétaires illimitées et d’une santé quasiment indestructible. La confiance des investisseurs dans l’économie allemande est totale, avec des taux d’emprunts d’État à 1,33% sur le 10 ans et 1,90% sur le 30 ans.

Pourtant, plusieurs éléments devraient nous faire réfléchir un peu sur la solidité de ce pays dans le contexte actuel :

1. L’économie allemande est construite massivement autour des exportations, et 60% de celles-ci se font en Europe.

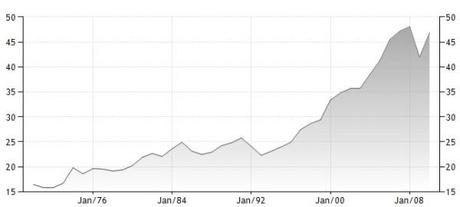

Les exportations constituaient en 2010 46,8% du PIB de ce pays, à comparer avec un niveau de 29,6% en Chine, 25,4% en France, 21,5% en Inde et 12,6% aux USA.

Graphique : tradingeconomics

Cette proportion a fortement augmenté depuis le début des années 2000, en liaison avec l’introduction de l’euro : la monnaie unique a boosté artificiellement le pouvoir d’achat des pays d’Europe du Sud, disposant d’une monnaie trop forte pour eux, qui se sont alors mis à acheter en masse et à crédit des produits allemands, avec des déséquilibres de plus en plus grands des balances des paiements au sein de l’Europe (larges déficits en Europe du Sud, large excédent en Allemagne).

La croissance allemande doit beaucoup à ces déséquilibres, au moins autant qu’à ses réformes structurelles.

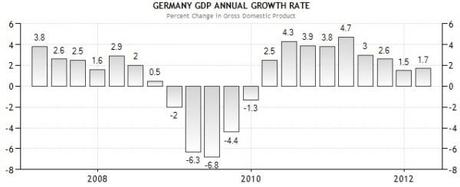

L’expérience de 2008 nous a montré qu’en cas de récession importante en Europe et aux USA, l’Allemagne ne dispose d’aucune capacité de résistance vu sa dépendance aux exportations. Le PIB allemand a ainsi reculé de plus de 6% au plus fort de la crise début 2009, donc nettement plus que la moyenne européenne (pic de récession à -5,2%).

Graphique : tradingeconomics

En cas de forte récession s’installant de nouveau en Europe, il ne fait aucun doute que l’Allemagne plongera de nouveau.

2. Le système bancaire allemand est très fragile.

Le total de bilan de la seule Deutsche Bank (2164 milliards d’euros) correspond à lui seul à 80% du PIB allemand. Et le leverage ratio de cette banque, supérieur à 40, en fait une des moins capitalisées d’Europe.

Satyajit Das, dans cet article, donne un niveau d’exposition des banques allemandes aux dettes souveraines de pays périphériques de 500 milliards de $.

3. L’Allemagne est impliquée dans les programmes de sauvetage de la zone euro bien au-delà de ses moyens réels.

Cette implication se fait principalement à trois niveaux :

a) via la Bundesbank, dont la créance vis-à-vis des autres banques centrales européennes est passée d’un niveau voisin de 0 à 700 milliards d’euros (27% du PIB allemand) aujourd’hui, avec une flambée parabolique depuis 12 mois signalée par Zerohedge.

b) via les garanties allemandes au FESF (211 milliards d’euros pour l’instant, environ 8% du PIB allemand).

c) indirectement via les prêts de la BCE aux pays d’Europe du Sud (918 milliards d’euros).

En cas de défaut important d’un pays européen, la BCE devrait être recapitalisée, et l’Allemagne serait évidemment le premier contributeur. La part de l’Allemagne dans le capital de la BCE (28%) donne une exposition directe de l’Allemagne de 257 milliards d’€ (20% du PIB), mais si on considère que les pays d’Europe du Sud sont insolvables ou presque, la part réelle de l’Allemagne dans le capital de la BCE est proche de 50%.

L’exposition de l’Allemagne, en terme de créances, sur les pays d’Europe du Sud est donc pour l’instant d’au moins 55% de son PIB, alors que sa dette publique s’élève déjà à 82% de son PIB.

4. L’Allemagne n’est pas un vrai modèle de vertu budgétaire.

Certes la situation y est bien meilleure que dans le reste de l’Europe, mais l’Allemagne était en léger déficit en 2011 (1% du PIB), alors que tous ses voyants étaient au vert et que la croissance était largement au rendez-vous. En cas de retournement de conjoncture, la marge de manœuvre est inexistante.

Que se passera-t-il en cas de récession forte en Europe ?

- L’Allemagne devra faire face à une forte récession intérieure liée à son modèle exportateur, comme en 2008 et au début 2009, avec une forte pression sur ses comptes publics (le déficit public était de plus de 4% en 2010).

- Dans le même temps elle devra venir en aide à son système bancaire très endetté si elle veut éviter un bank run général.

- Enfin, elle devra faire face aux demandes de sauvetage des pays d’Europe du Sud (qui se produisent déjà aujourd’hui massivement alors que la conjoncture n’est que modérément dégradée).

Est-il réaliste de croire que ce pays pourra faire face à tous ces problèmes simultanément ? Pour moi la réponse est clairement non.

Quelles options pour l’Allemagne dans les trois ans à venir ?

Angela Merkel dispose de trois options :

1. Quitter le navire, c’est-à-dire la zone euro.

Ce serait la solution la plus courageuse et la meilleure à long terme, mais elle impliquerait à court terme une forte aggravation de la crise : moins d’exportations vers une Europe plongée dans la dépression associée à l’implosion de l’eurozone, et nécessité pour l’État allemand de venir au secours de son système bancaire hyper-leveragé qui ne pourra pas encaisser le choc. Une fois le choc passé par contre, on pourrait repartir sur des bases assainies, sans les déséquilibres générés par l’euro.

Vu les échéances électorales en Allemagne (législatives en 2013), je ne crois pas qu’Angéla Merkel prendra cette décision et le risque de se voir désignée comme celle qui a provoqué la crise. Cette option est très improbable, au moins pour le moment.

2. Un scénario médian de "fuite en avant modérée", où la récession continuerait de s’aggraver en Europe, avec des demandes de plus en plus pressantes des pays et banques d’Europe du Sud (on le voit déjà avec la croissance parabolique des créances de la Bundesbank et de la BCE), obligeant l’Allemagne à accepter une monétisation sous forme d’eurobonds, en échange de nouvelles coupes budgétaires et plans de rigueur pour les pays « aidés ».

Ce scénario, selon moi le plus probable, maintiendrait en survie artificielle l’eurozone pour quelques trimestres de plus, dans un contexte de récession et de déflation d’actifs (la monétisation ne crée pas d’inflation significative en phase de deleveraging du secteur privé, comme l’ont montré les exemples japonais et américains ces dernières décennies).

Bien entendu il ne changerait pas l’issue finale, c’est-à-dire l’implosion de l’eurozone sous le poids de ses déséquilibres, tout comme les innombrables plans d’aide à la Grèce n’ont pas empêché la faillite de ce pays (au contraire !).

3. Un dernier scénario « ultrakeynésien », où on abandonnerait tout semblant de rigueur en Europe du Sud, sur le modèle politique proposé par l’extrême-gauche grecque (Syriza), avec une monétisation massive de la BCE sous forme d’eurobonds, qui rapprocherait l’Europe du modèle américain de 2010-2012 (déficits massifs + monétisation).

Cette issue n’est pas la plus probable, mais elle n’est malgré tout pas impossible à partir de 2013, dans l’hypothèse d’une défaite d’Angela Merkel et d'une victoire des socio-démocrates.

L’issue finale d’une telle politique serait une hyperinflation et une implosion de l’eurozone, avec cette fois des causes politiques (rejet massif de la construction européenne par les opinions publiques des pays créanciers d’Europe du Nord).

En conclusion : ne vous réfugiez pas trop vite dans le bund allemand ou le DAX !