Pfiou ! Les États-Unis ne vont pas bien, pour le moins. Quant à l’Europe, actuellement, avec la Grèce et ses euros qui sentent franchement la putrescine, on peut dire que c’est la cata, mes petits amis. Heureusement, dans toute cette tempête de gros ennuis qui déboule à l’horizon alors qu’on a déchiré son parapluie et qu’on n’a même pas pris de petit tricot, quelques éléments permettent de garder espoir : la Chine va nous servir de bouée de secours, n’est-ce pas ? Non ?

Hem.

Eh bien disons que ce n’est pas gagné d’avance.

Il semble en effet que ce qui devait arriver est en train de se produire exactement comme prévu : la bulle immobilière chinoise est en train d’exploser et avec cette explosion, les prix des matières premières comme le fer et le charbon s’effondrent. À tel point que certains donneurs d’ordre cassent leurs contrats et ne prennent même pas livraison des cargaisons qu’ils avaient achetées.

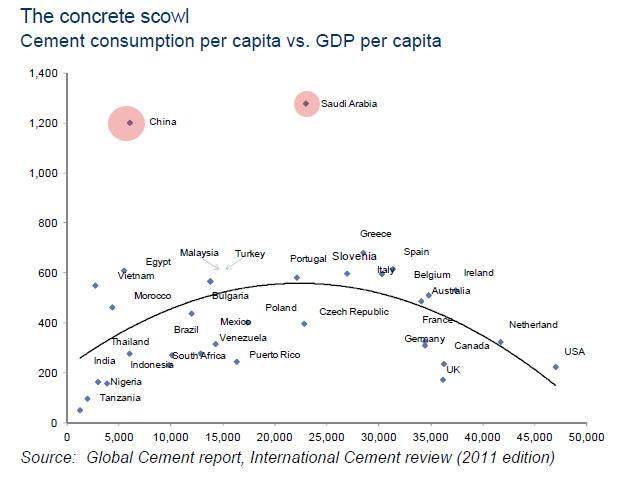

Du reste, on pouvait se douter qu’il y avait bien un petit problème de bulle immobilière lorsqu’on découvre cet intéressant graphique, qui montre la consommation de ciment dans différents pays rapporté au PIB, le tout par tête de pipe. On notera la présence de deux points aberrants : la Chine et l’Arabie Saoudite…

Un autre article permet de confirmer la tendance de fond en Chine. Non, la baisse récente de la croissance chinoise n’est pas un petit trouble passager, mais bien une inversion de tendance : là où l’on pouvait s’attendre à une croissance annuelle à 9%, les analystes de différentes banques et fonds d’investissement tablent à présent sur une baisse à 7.5% (comme PIMCO).

Les raisons de ce changement ?

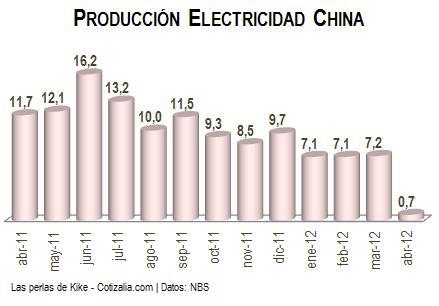

Tout d’abord, un effondrement de la croissance de la production d’électricité. Le graphique (dont les données sont ici) est suffisamment parlant pour que je le reproduise ici :

Là où on aurait pu s’attendre à une augmentation de plusieurs points de pourcentage, on se retrouve avec un maigre 0.7% …

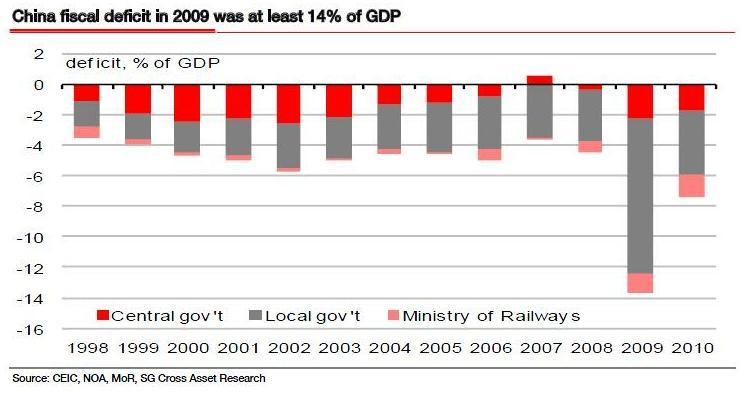

Une autre explication réside dans l’effondrement des prêts accordés dans la construction : les banques China Construction Bank Corp, Bank Of China, et Agricultural Bank of China n’ont semble-t-il accordé aucun prêt ce mois-ci, dans l’ensemble. Cet effondrement s’accompagne d’une chute de la consommation des ménages et, bien sûr, d’une dégringolade du secteur immobilier. Si l’on ajoute les articles de la presse chinoise expliquant sobrement que les dettes du secteur commercial atteint des sommets inquiétants, et le petit graphique ci-dessous, pas tout neuf mais éclairant, sur les déficits des gouvernements locaux et nationaux en Chine, on se rend compte que la voie choisie par le leader Wen Jiabao, celle d’un soutien à l’économie par une relance budgétaire, ressemble furieusement à celle choisie par d’autres pays dans des circonstances similaires avec le piteux résultat que l’on sait.

Au passage, on notera que pour réaliser ce graphique, la Société Générale a utilisé les chiffres de l’augmentation de la dette et non ceux, officiels, des déficits gouvernementaux ; au lieu des 2.3% en 2010, elle obtient alors près de 8%. La différence pourrait être liée à des opérations « hors bilan » dont — par déduction — une bonne partie serait de la bonne grosse relance par la consommation publique, c’est-à-dire du keynésianisme avec tout ce que cela veut dire pour l’avenir : le pire est devant et non derrière nous.

Les signes s’accumulent donc : si les États-Unis patinent dans une épaisse choucroute socialisante et montrent une reprise bien trop timide pour faire illusion, si l’Europe inquiète le reste du monde par ses problèmes monétaires dont tout indique qu’ils vont très mal se terminer, la Chine, de son côté, nous prépare une violente crise économique qui, si l’on en croit les commentaires d’Izabella Kaminska sur FT Alphaville, se double d’un problème aigu de liquidité en dollars (!) : en effet, si la Chine dispose bien d’un stock considérable de bons du trésor américain, elle ne peut pas vraiment les liquider massivement sans envoyer un message désastreux aux marchés qui pourraient largement paniquer devant ces mouvements.

Pour le moment, ces marchés sont plus intéressés par les dollars que les yuans, et le fait que le yuan ne soit pas directement convertible en dollar n’arrange évidemment pas les choses. Or, plus les investisseurs veulent du dollar, moins ils veulent d’exposition en yuan, plus le problème de liquidité de la Chine se fait aigu, et plus le risque d’un éclatement complet de la bulle chinoise se fait jour, éclatement qui, à son tour, incite à diminuer son exposition au yuan et à retirer des dollars de l’économie chinoise.

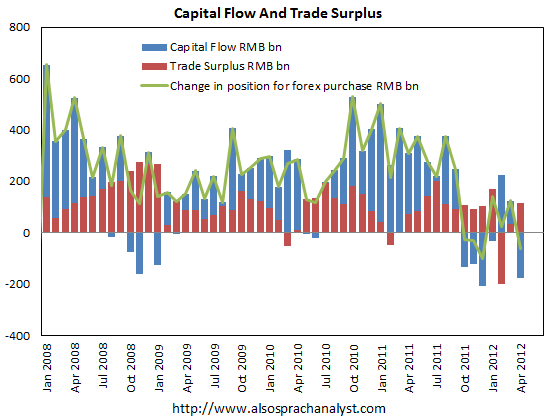

Or, cette tendance générale est exactement ce qui est observé actuellement : les investisseurs ne parient plus sur une appréciation du yuan, et les capitaux quittent la Chine. « Fuient » serait même plus approprié si on en croit ce petit graphique :

Autrement dit : entre la Grèce dont la sortie de l’Euro n’est plus qu’une question de jours (semaines, au plus) et la Chine dont l’économie montre tous les signes avant-coureurs d’une implosion, ce qui reste de l’année 2012 promet d’être particulièrement agité.