Et si la crise était terminée ? Non parce que bon, là, tous les indices remontent ! L’environnement devient même favorable aux actions ! Moui. Peut-être. Mais à bien y regarder, restons prudent.

Comme le fait justement remarquer Charles Gave dans son dernier billet, s’il semble en effet que la situation s’éclaircit un peu concernant les actions sur le marché américain, nous allons manifestement au devant de ce qu’il nomme lui-même un « bear market d’anthologie » sur le marché obligataire.

En clair, les bons d’états vont avoir du mal à se vendre. Et devinez quel Etat doit, régulièrement, distribuer des bons comme des cacahuètes à l’apéritif ? L’état américain, certes, mais surtout les Etats européens, à commencer par la France, l’Espagne, le Portugal et l’Italie.

Pour le cas français, on sait déjà que l’année qui s’avance doucement est déjà remplie de trous et de bosses que le petit chariot gouvernemental n’aura pas les moyens d’éviter. Comme je l’avais mentionné dans un précédent billet, on note déjà des petites tensions de paiement dans certaines administration. La belle voix grave de Baroin, le stagiaire de Bercy, n’apportera qu’un timbre agréable aux mauvaises nouvelles qu’il nous annoncera dans les prochaines semaines, et son remplaçant va se retrouver avec de bien pires fables à nous débiter les mois suivants.

J’en veux pour preuve l’information suivante, gentiment pointée par l’un de mes lecteurs, normalement barbante mais qui prend son sel en ces temps de crise : la CADES, l’institution ayant pour mission d’amortir la dette le gouffre social français, se refinance pour partie en dollars américains, et c’est déjà, en soi, assez comique de constater que le retraité californien est en train, sans le savoir, d’abonder aux retraites des pensionnés français (entre autres), et même en Peso Mexicain, ce qui permet au petit paysan mexicain de participer joyeusement à la déroute française (youpi).

Du reste, quand on apprend que le montant total des besoins se monte à 40 milliards d’euros, et que ces montants sont appelés à grossir façon Moussaka Géante, on comprend qu’il vaut mieux faire très attention à cette institution, qui passe depuis tant d’années sous le radar de la presse.

Parallèlement à cet élément qui doit faire réfléchir l’optimiste qui s’exprime bruyamment en chaque Français lorsqu’il doit remplir sa voiture de taxes d’essence, la situation générale de l’Italie et du Portugal laisse perplexe.

Pour l’Italie, on apprend que le gouvernement italien a largué, discrètement, la jolie somme de 3.4 milliards d’euros afin de sortir d’un prêt dangereux dans lequel il s’était lancé quelques années auparavant et qui, s’il l’avait conservé, lui aurait coûté une fortune. Là, cette opération ne lui revient finalement « qu’à » la moitié de l’augmentation des taxes votée dernièrement par Monti. Pour le moment, les petits jeux italiens sur les dérivés lui ont en effet coûté 31 milliards jusqu’à présent, si l’on tient compte des chiffres fournis par Bloomberg.

Pour mémoire, les prêts que l’Italie vient d’annuler (moyennant finance, donc) sont de même nature que les montages rocambolesques de Dexia ou Natixis, goulûment acceptés par les municipalités françaises maintenant au bord de la faillite.

Quant au Portugal, l’écart de taux entre ses emprunts d’Etat à dix ans et le Bund allemand (la « référence ») n’a pas arrêté de s’accroître au fur et à mesure que la crise grecque se développait, avec une légère remontée depuis la semaine dernière. Tout indique qu’un second plan d’aide pour ce pays va devoir être mis en place (après le premier, de 78 milliards d’euros). Le fait que Lisbonne soit arrivé à tenir son objectif de déficit public en 2011 ne rassure qu’un peu, si l’on tient compte des bidouilles comptables qui ont permis d’arriver à cet objectif.

Ces éléments permettent donc aux gros gourmands d’argent gratuit de réclamer un nouveau plan, estimant que l’Europe doit sauver ce pays méritant pour conserver sa « crédibilité ». Si ce discours vous rappelle celui tenu pour la Grèce, c’est normal.

Une question reste en suspend : qui, de l’Espagne ou du Portugal, explosera en premier ? La question est d’autant plus pertinente que même outre-Atlantique, on se la pose lorsqu’on apprend que plus de 47% des prêts accordés par la BCE aux banques de l’Euro-systèmes sont allés … aux banques espagnoles.

Mais tout ceci est, finalement, un peu « business as usual » alors que le monde continue à trottiner vers une inflation galopante.

Il va de soi que je ne sais pas quand ni comment cette inflation surviendra, mais force est de constater que les grands acteurs du monde s’y préparent aussi discrètement que possible. On se rappellera des récents mouvements violents sur l’or et l’argent, qui indiquent assez clairement les manipulations massives que ces marchés subissent. On pourra aussi ajouter les informations qui pointent toutes dans le même sens concernant la Chine et l’Inde, qui continuent d’acheter des métaux précieux comme jamais auparavant. La Chine, notamment, n’hésite plus à débourser quasiment sans compter ses dollars papiers pour acquérir de grosses quantité d’or ou les mines correspondantes.

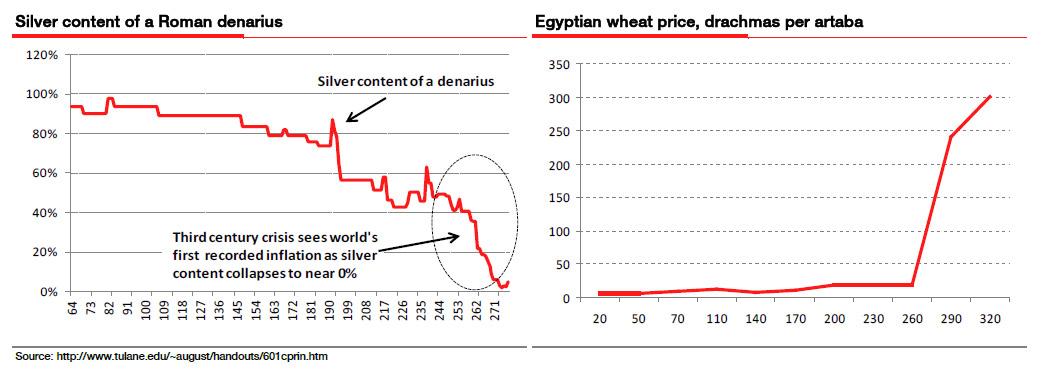

Si d’un côté, certains achètent et entreposent de l’or, et d’un autre côté, d’autres produisent du papier à tire-larigot, la seule question qu’on est amené à se poser est de savoir comment l’inflation va se traduire concrètement, à quelle vitesse et sur quels produits en premier, mais en tout cas, il devient difficile de l’ignorer. Du reste, l’histoire prouve que le bricolage continuel sur les monnaies aboutit toujours au même résultat …

Enfin, voici un élément que je soumets à votre réflexion ne l’ayant pas vu discuté ailleurs.

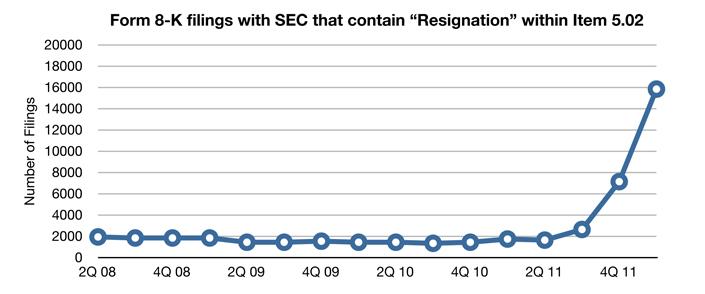

Un blogueur américain s’est piqué de savoir, devant la recrudescence des bulletins d’information signalant la démission de PDG de groupes importants, si ces démissions étaient effectivement plus fréquentes actuellement ou si les médias les reportaient plus.

Déterminé à découvrir s’il y avait bel et bien augmentation, notre individu s’est donc reporté à la base de donnée EDGAR, de la Securities and Exchange Commission (le gendarme boursier américain). En effet, les lois américaines imposent aux compagnies cotées sur les marchés de publier chaque démission d’un membre de leur conseil d’administration. Cette publication est recensée dans des formulaires (le 8-K, élément 5.02). Une recherche par date et sur les termes « resigns » et « resignation » permet d’aboutir à une belle collection de données qui, une fois remise en forme, donne ceci :

Oh. Tiens. Il y a bien une tendance. Hem. Légère.

Je vous laisse en conclure ce que vous voulez.

Bonne semaine