En l’espace de cinq ans, d’octobre 2006 à septembre 2011, la Banque de France a dénombré près de 1.022.273 dossiers déposés auprès des commissions de surendettement, soit en moyenne près de 204.455 dossiers par an. Sur 12 mois glissants, d’octobre 2010 à septembre 2011, le nombre de dossiers est en hausse de 6,4% .

En l’espace de cinq ans, d’octobre 2006 à septembre 2011, la Banque de France a dénombré près de 1.022.273 dossiers déposés auprès des commissions de surendettement, soit en moyenne près de 204.455 dossiers par an. Sur 12 mois glissants, d’octobre 2010 à septembre 2011, le nombre de dossiers est en hausse de 6,4% .

C’est dire l’enjeu de la loi Lagarde sur la réforme du crédit immobilier, du crédit à la consommation et sur la lutte contre le surendettement.

Mais la mise en place de ce dispositif réglementaire n’a pas été neutre pour les sociétés de crédit à la consommation. Les dernières dispositions sont entrées en vigueur le 1er mai 2011, mais on constate encore de nombreuses difficultés d’application, ainsi que des impacts financiers et opérationnels non négligeables. La loi Lagarde est d’ailleurs régulièrement citée dans l’analyse de la restructuration de Laser Cofinoga, annoncée en janvier 2012…

Retour sur les principales mesures de la loi Lagarde

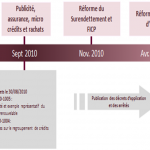

La loi Lagarde a fait l’objet de 14 décrets d’application et de 4 arrêtés. Elle a été mise en place selon le calendrier suivant :

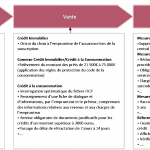

En synthèse, les principales mesures de la réforme visent, d’une part, à renforcer l’information de l’emprunteur avant de s’engager dans un crédit à la consommation (encadrement de la publicité, visibilité sur l’échéance d’un crédit renouvelable…), et d’autre part, à accroitre les obligations du prêteur en termes de vérification de solvabilité (lors de la souscription mais aussi en cours de vie d’un prêt ).

De plus, une réduction de l’écart existant entre le taux d’usure d’un prêt personnel et celui d’un crédit renouvelable a été mise en place. Cet écart sera réduit de manière progressive jusqu’en 2013.

Enfin, des mesures spécifiques sont prévues pour les emprunteurs rencontrant des difficultés financières (incidents de paiement) ou se retrouvent en situation de surendettement. Elles se matérialisent notamment par une sortie anticipée du fichage FCC et FICP, une réduction du plan de surendettement, une acceptation des propriétaires en situation de surendettement par les commissions concernées, ou encore, par des mesures d’amélioration des relations entre banques et personnes en difficulté financière (ex : maintien du compte de dépôt …).

Le tableau ci-dessous détaille le contenu de la loi :

Notons que la mise en place du fichier positif reste bloquée à ce jour. Ce sujet est traité dans le cadre du comité « Fichier positif », créé au mois de juillet 2010. Néanmoins, les propositions faites par ce comité ont été jusqu’à présent très décriées par la CNIL et l’ASF (coût de la solution, protection des données personnelles, interrogation sur la nécessité réelle de ce fichier).

Quelles conséquences pour les établissements ?

Tout d’abord, les prêteurs peuvent rencontrer des difficultés à appliquer certaines exigences de la loi Lagarde. Par exemple, les établissements de crédit n’ont toujours pas la possibilité de connaître le nombre de crédits qu’un emprunteur a déjà contracté. En effet, dans le cadre de crédits d’un montant inférieur à 3000 euros, les justificatifs exigés ne concernent que les revenus de l’emprunteur et non les charges en cours. Nous pouvons aussi citer la vérification triennale de la solvabilité de l’emprunteur imposée au prêteur. Certains organismes envoient alors un point budget au client, mais sans réponse de sa part, le prêteur considère que sa situation n’a pas changé. De ce fait, rien n’oblige le client à indiquer une défaillance financière compromettant sa capacité de remboursement. Aujourd’hui, aucun moyen n’est prévu par le dispositif pour répondre à ce besoin.

Par ailleurs, dans le cadre de la distribution en circuit long (directement sur le lieu de vente), la loi impose un dispositif de formation des salariés de l’enseigne par les établissements de crédit, leur permettant de maitriser le produit vendu et de sensibiliser le client au risque de surendettement. Or, les distributeurs partenaires s’y montrent souvent peu enclin et les relations de partenariat s’en trouvent plus difficiles.

Ensuite, de réels impacts sont constatés sur le PNB et, plus largement, sur le business model. En effet, nous notons une complexification du processus de vente, notamment lors de la constitution du dossier, ce qui rallonge le délai d’octroi d’un crédit. Il en résulte aujourd’hui une augmentation du nombre de dossiers incomplets retournés par les emprunteurs et un rallongement du processus d’instruction du dossier. De plus, pour les distributeurs de crédit renouvelable, nous constatons une réduction significative de la marge réalisée, s’expliquant notamment par la limitation de la durée, du montant et de la part minimale du capital à rembourser dès la première échéance.

Par ailleurs, la loi a obligé les prêteurs à adapter leurs modèles économiques. Cette problématique impacte principalement les pure players du crédit à la consommation, dont la distribution de crédit renouvelable pouvait représenter jusqu’à 80% de leur PNB annuel. Par exemple Cofidis prévoit d’arriver à une proportion équilibrée (50%) entre la distribution de crédit renouvelable est celle de crédit amortissable à horizon 2013, alors que ce type de crédit représentait 80% des encours en 2010. D’autres établissements ont repensé certains produits de crédit renouvelable, et les ont orienté vers un crédit personnel (ex : Prêt Myself de Financo). Le Crédit Agricole Consumer Finance a quant à lui choisi de travailler de manière plus intense avec les réseaux que sont le LCL et les Caisses régionales (35 caisses régionales sur 39 confient leurs crédits renouvelables à CACF, et 25 leurs crédits personnels), de soigner sa relation client tout au long de la vie du crédit et de développer davantage de partenariats avec les distributeurs internet (à l’image de l’accord passé avec Pixmania en octobre 2010). A terme, le crédit renouvelable, qui était le produit le plus rentable, sera davantage distribué comme une solution de trésorerie temporaire, pour toutes les opérations inférieures à 3 000 euros et le crédit personnel comme une solution s’inscrivant dans un projet défini.

En conclusion, le crédit à la consommation, qui est déjà très réglementé, a dû s’adapter au nouveau dispositif imposé par la loi Lagarde. Les mesures imposées par la loi aux prêteurs ont demandé un investissement financier conséquent, pour un résultat parfois peu probant sur le surendettement des ménages, étant donné que les principales raisons de ces situations sont liées à des accidents de la vie (chômage, divorce, décès…). Un constat difficile dans un contexte où le secteur est déjà mis à mal par une stagnation de la consommation des ménages…

Tags :