La parenthèse malheureuse de la zone euro

Il n’y a pas besoin de chercher beaucoup pour trouver des articles qui expliquent qu’actuellement, la situation de la zone euro est extrêmement délicate et « du jamais vu ». Je ne peux, malgré l’optimisme inoxydable qui caractérise Contrepoints, m’inscrire en faux dans ces opinions : oui, la crise est sévère et promet d’empirer. Cependant, lorsqu’on prend du recul, on se rend compte que la situation n’a rien d’imprévue, et qu’elle ressemble même fort à d’autres épisodes historiques…

À regarder les graphiques fournis par certains articles qui passent en revue les principaux indicateurs courants, notamment ceux de la zone euro, l’effondrement financier et économique n’est plus pour dans très longtemps. Le bain de sang devrait suivre un peu après, avec mort du petit cheval, veuves et orphelins jetés sur les routes et, très certainement, une guerre mondiale, une fin du monde (prévue pour décembre 2012) et une rupture de stock dans les pommes d’apis et le café équitable.

L’horreur, quoi.

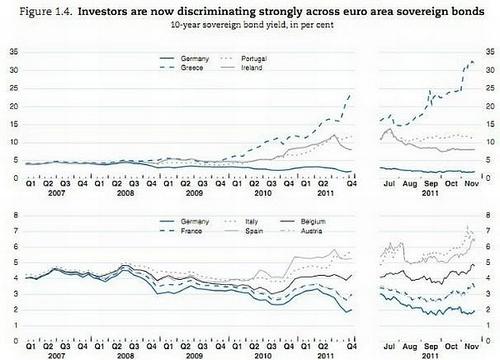

Par exemple, si on épluche des articles comme celui-là (du Washington Post, pour rire), on découvre des graphiques alarmants :

En gros, depuis quelques mois, les taux que les marchés accordent aux emprunts des États de la zone euro sont de plus en plus disparates d’un État à l’autre, et ne cessent de monter, avec de grandes différences entre les pays réputés solides (Allemagne en tête) et les autres (Grèce en lanterne rouge). Notez la belle courbe quasi unique jusqu’en 2008 et l’écartement progressif des taux pratiqués depuis « l’événement Lehman » : on dirait que les pays européens ont décidé, gentiment, de refaire leur vie chacun de leur côté.

Mais à ce point de la discussion, on veut en savoir plus.

Effectivement, si l’on est normalement curieux, on comprend bien que l’explosion des taux des États à risque doit se traduire ainsi sur un joli graphique, mais on ne peut s’empêcher de demander « Et avant ? »

En effet, la parfaite unanimité des taux avant 2008 ne laisse d’étonner : justement, c’est unanime. Avant l’explosion en vol de Lehman, et la suite logique que l’on connaît tous à présent, que valaient donc ces taux ?

Après tout, l’euro existe depuis 10 ans, maintenant…

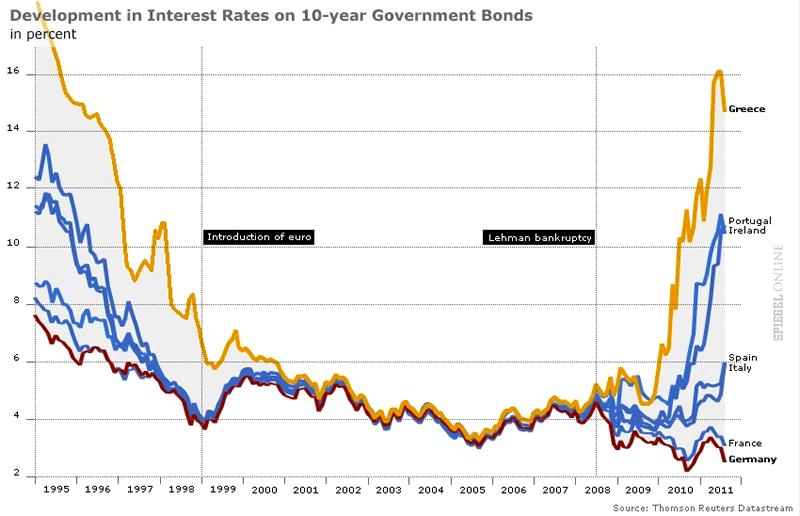

Eh bien justement, on trouve ce magnifique graphique qui illustre parfaitement la situation (cliquez dessus pour le voir en taille réelle).

(C’est un graphique du Spiegel Online)

Et ce graphique est diablement intéressant, car il nous apprend, en l’espace d’un rapide coup d’œil, plusieurs choses que tout un paquet de soi-disant économistes ne veulent pas admettre.

Ainsi, il est absolument manifeste qu’avant la période d’introduction de l’euro, les taux auxquels les États européens empruntaient étaient … parfaitement en ligne avec les taux que nous observons actuellement. La Grèce négociait ainsi ses bons du trésor aux alentours de 16% en 1995, ce qui est supérieur aux taux pratiqués actuellement. De la même façon, les taux des autres pays ont tous suivis la même pente depuis 1995, c’est-à-dire un écrasement vers le bas, vers le taux allemand.

Autrement dit, l’avènement de l’Euro aura simplement aplati les taux pratiqués pour les amener tous à ceux dont disposait l’Allemagne. Voilà qui en dit déjà fort long sur la façon dont les pays concernés ont pu se financer à peu de frais pendant la période dorée où l’Euro s’est implanté dans la zone.

De l’autre côté, on note que l’écartement des taux intervient dans la foulée directe de la faillite de Lehman Brothers, ce qui indique de façon absolument limpide que les marchés ont, dès cet instant, rapidement intégré les conséquences sur la monnaie unique. La parenthèse de dix ans correspondante à l’introduction de la monnaie unique a pris fin lorsque le marché a dû incorporer le coût des faillites et des difficultés bancaires dans les emprunts étatiques.

Ce graphique montre de façon claire ce qui s’est produit et ce qui a conduit à la situation que nous connaissons à présent.

À l’introduction de l’euro, l’écrasement des taux pour les pays les plus risqués a nettement favorisé ceux-ci qui en ont profité pour se lancer dans une politique d’emprunt laxiste. Les dettes souveraines ont continué de croître sans retenue : des taux aussi bas, c’était la fête du slip à tous les étages. Notons au passage que ces taux ont non seulement profité du camouflage offert par la monnaie unique mais aussi des pratiques monétaristes idiotes de Greenspan et de Trichet qui ont absolument tout fait pour reflater la bulle des télécoms qui avait éclaté en 2001.

Ensuite, l’accumulation de ces dettes à pas cher (et pour la plupart parfaitement maquillées dans une pluie de billets gratuits) est devenue un véritable problème saillant lorsqu’il s’est agi de remettre de l’ordre : les milliers de cadavres sont brusquement sortis des centaines de placards dans lesquels on les avait placés, d’une échéance électorale à l’autre.

Et la conclusion est sans appel : on assiste, en fait, à un simple retour à la normale.

Les taux que nous observons actuellement sont, en réalité, dans la droite ligne de ceux qui étaient pratiqués en 1995 en Europe. Ils représentent en définitive le risque intrinsèque des pays, beaucoup plus fidèlement que ce que laissait croire la période écoulée. Et l’implication logique de ces différentes remarques est, elle aussi, parfaitement claire : les marchés ne sont pas responsables de cette explosion des taux, mais, a contrario, c’est bel et bien la monnaie unique qui a servi de cache-misère artificiel.

Comme les libéraux le disent assez souvent : le principe de réalité finit toujours par rattraper les planistes, les collectivistes et les socialistes.

D’autre part, comme Mike Shedlock dans cet article, on peut à partir de ce graphique dresser un parallèle assez intéressant entre l’actuelle situation de l’Allemagne et celle de l’Angleterre en 1995.

Ainsi, avant 1995, les pays européens avaient mis en place le MCE (ou ERM en anglais). En substance, il s’agissait d’assurer un taux de change entre les différentes monnaies du Vieux Continent dont la variabilité était conservée aussi basse que possible.

Sous ce mécanisme, les pays les plus solides financièrement étaient de facto responsables des plus faibles. À la chute du Mur de Berlin, les pays de l’Est s’effondrèrent et, grosso-modo, l’Angleterre se retrouva à devoir aider. John Major, Premier Ministre de l’époque, eut beau faire de vibrants discours sur l’unité européenne, la livre anglaise dut subir de fortes pressions du marché, et les Britanniques quittèrent le MCE en septembre 1995 ; la livre passa de 1,95 USD à 1,50 en trois mois.

La ressemblance avec ce qui se passe actuellement au sein de la zone euro et qui touche l’Allemagne est notable ; on retrouve les mêmes postures politiciennes, la même inattention aux problèmes de fond (les dettes galopantes) et la question de base : les pays européens du Nord vont-ils devoir supporter à bout de bras les pays européens du Sud ?

De la même façon qu’à l’époque, l’Angleterre avait finalement dû quitter le MCE pour éviter une trop grosse casse, l’histoire nous apprend donc que l’Allemagne quittera la zone euro.

La question qui domine, maintenant, est : quand ?

—-

Sur le web