Très largement dominé par les transactions de gré à gré, le marché secondaire des obligations est depuis quelques années montré du doigt au motif qu’il manque de transparence, de liquidité et de fiabilité en ce qui concerne l’affichage des prix. La crise financière de 2008

Très largement dominé par les transactions de gré à gré, le marché secondaire des obligations est depuis quelques années montré du doigt au motif qu’il manque de transparence, de liquidité et de fiabilité en ce qui concerne l’affichage des prix. La crise financière de 2008

a exacerbé ces défaillances et a par ailleurs démontré que le système actuel n’offrait pas toutes les garanties en matière de résistance en cas de choc. Les investisseurs réclament donc aujourd’hui la mise en place de plateformes électroniques permettant un traitement fiable et équitable des ordres passés sur ce marché.

Un marché largement dominé par les transactions OTC (Over The Counter) qui présente certains inconvénients.

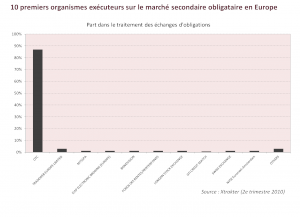

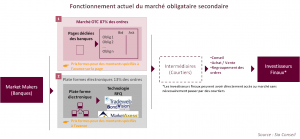

Environ 87% des échanges d’obligations sont aujourd’hui réalisés sur le marché OTC. Les 13% restants sont traités sur des plateformes électroniques essentiellement via la méthode Request For Quote (RFQ). Les clients, qu’ils soient acheteurs ou vendeurs d’obligations, interrogent ainsi plusieurs banques d’investissement (principalement les « market makers ») afin de connaître leurs propositions de prix pour un ordre donné. A l’issue de cette consultation, il leur revient de choisir la contrepartie qui leur aura fait la meilleure offre. Cette organisation du marché comporte plusieurs inconvénients. D’abord, les demandes des clients ne s’opérant pas sous couvert d’anonymat, il existe un risque de discrimination, les banques étant tentées de favoriser leurs meilleurs clients lors de l’attribution des prix. Ensuite, les ordres communiqués par les systèmes de transaction existants sont seulement indicatifs et non fermes ce qui signifie qu’à la livraison volume et prix peuvent différer de l’ordre initialement négocié. Enfin, en l’absence d’affiliation à des chambres de compensation, nombre d’acteurs ont signalé le fait qu’à une fréquence non négligeable, les achats/ventes n’aboutissaient pas. Ceci a pour conséquence directe pour les émetteurs de voir les prix affichés sur le marché ne pas refléter correctement la valeur des spreads de crédit.

La crise a mis en lumière la vulnérabilité du marché secondaire des obligations tel qu’organisé aujourd’hui en cas de choc systémique. Ainsi, d’après un rapport publié par l’AMF fin 2009, le nombre de banques agissant sur le marché obligataire secondaire a fortement diminué pendant la crise. La raison principale tient aux nombreuses fusions constatées dans le secteur, suite à la crise. De plus, certaines banques se sont retirées de cette activité qu’elles jugeaient trop fortement consommatrice en capitaux propres. La diminution du nombre d’acteurs sur ce marché a conduit à une forte diminution de sa liquidité. L’information sur les prix s’est par ailleurs raréfiée. La plupart des acteurs encore présents étaient en effet en grande majorité des hedge funds, organismes non contraints, à l’inverse des banques, de revendre leurs titres avant leur échéance. N’étant pas soumis à une nécessité immédiate de valorisation de leurs actifs, ces acteurs n’ont distillé l’information sur les prix qu’à titre indicatif et avec des fourchettes de cotation élargies. De nombreux investisseurs, consécutivement à des rachats importants de la part de leurs clients ou à des dégradations de notation des titres se sont alors vu contraints de vendre une partie de leurs actifs dans le marché sans être capable de les valoriser. Il convient de préciser que ce manque d’information a été renforcé en 2008 par l’atonie du marché primaire qui, dans des conditions normales de marché donne une indication sur les niveaux de prix. De la même façon, le marché des dérivés de crédit, qui est habituellement considéré comme un bon indicateur affichait alors des prix fortement décorrélés du marché cash.

Le Comité Cassiopée a été mis en place afin d’améliorer le fonctionnement du marché obligataire secondaire.

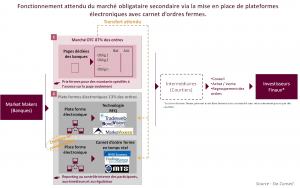

Un groupe de travail nommé Comité Cassiopée, composé d’émetteurs français, d’investisseurs, de banques et d’intermédiaires, soutenu par Christine Lagarde et Paris Europlace a donc été mis en place en 2010 afin d’identifier, dans un contexte de sortie de crise, des axes d’amélioration visant à redynamiser ce marché et à le rendre à la fois plus transparent, plus fiable et plus résistant. Ce comité a lancé, à l’issue de ses travaux, un appel d’offre invitant les candidats à formuler des propositions relatives à la mise en place de plateformes de négociation électroniques. Ces plateformes devront fonctionner sur la base d’un système multilatéral de négociation (SMN) avec un carnet d’ordre ferme, de manière à assurer l’égalité de traitement entre les différents clients, ce qui n’est pas le cas des plateformes de trading électronique existantes. Par ailleurs, dans le but de garantir la bonne fin des transactions et de limiter le risque de contrepartie, l’affiliation à une chambre de compensation a été fortement recommandée. Ces plateformes devront en outre mettre à la disposition des investisseurs suffisamment d’informations pour leur permettre de calculer le prix des instruments de dette de manière à comparer les différentes opportunités d’achat/vente qui leurs sont offertes. Enfin, ces plateformes seront régulées par l’Autorité des marchés financiers (AMF). Cette nouvelle organisation du marché devrait favoriser la diversité et la complémentarité des différents investisseurs, garantissant ainsi un bon niveau de liquidité et une amélioration de la transparence et de la cohérence des prix.

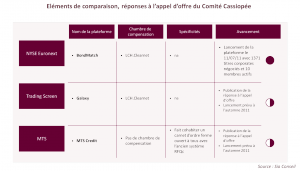

Quatre acteurs ont choisi de proposer des solutions répondant à l’appel du Comité Cassiopée.

Quatre acteurs ont soumis courant 2010 leurs propositions au Comité Cassiopée : NYSE, Trading Screen, MTS et Euro TLX. Seuls les 3 premiers ont trouvé écho auprès du Comité. Leurs propositions concerneront dans un premiers temps uniquement les titres corporates notés « investment grade » (de AAA à BBB-).

Globalement proches, les offres de NYSE et Trading Screen se différencient néanmoins substantiellement de l’offre de MTS dans la mesure où ce dernier prévoit de faire cohabiter l’ancien système RFQ avec la mise en place d’un carnet d’ordre ferme dans un premier temps et qu’il ne prévoit pas d’affiliation à une chambre de compensation.

L’objectif de cette évolution est de transférer progressivement les volumes échangés sur le marché OTC vers ces nouvelles plateformes électroniques. Ces dernières, parce qu’elles offrent un accès standardisé, automatisé et sécurisé au marché, devraient être plébiscitées par les investisseurs et donc capter une partie importante des volumes.

Elles ne pourront néanmoins pérenniser leur présence qu’à condition d’assurer aux investisseurs un niveau suffisant de liquidité. Or le marché des obligations est un marché peu liquide comparé au marché actions, car la liquidité des titres obligataires diminue à l’approche de leur échéance. Il est donc probable que l’on assiste à une consolidation des acteurs du marché secondaire obligataire, à l’image du phénomène que l’on a pu observer sur les marchés actions ces derniers temps (rachat de CHI-X Europe par BATS, fusion annoncée de Nyse Euronext et Deutsche Börse, etc.).

Tags :