Cette semaine, j’ai eu de nombreuses conversations constructives avec des confrères et cadres de sociétés financières. Les analystes et gestionnaires observent que malgré les nuages sombres sur l’économie américaine et européenne, les données fondamentales sont positives et montrent des valorisations alléchantes.

Cette semaine, j’ai eu de nombreuses conversations constructives avec des confrères et cadres de sociétés financières. Les analystes et gestionnaires observent que malgré les nuages sombres sur l’économie américaine et européenne, les données fondamentales sont positives et montrent des valorisations alléchantes.

Depuis juillet, les actions revisitent les bas fonds. Non, nous ne revivrons pas le scénario catastrophe de 2009. La plupart des bonnes sociétés ont assaini leur bilan et montrent des ratios cours/bénéfice qui ne se présentent qu’occasionnellement durant un siècle.

Ce marché de cinglés n’est pas libre d’embûches. Plutôt que de cibler un pays, un secteur, des produits à la mode… ou un indice boursier, sélectionner avec minutie des titres individuels fera toute la différence. Si vous ne vous sentez pas suffisamment expérimenté ou vous n’avez pas 50 heures par semaine à y consacrer, impartissez donc le boulot! J’ai pour vous des sous-traitants qui ont fait leurs preuves!

Des fonds communs qui pourraient bien vous sortir du trou

Du côté de chez Invesco-Trimark, François Corbeil m’a fait 2 recommandations. Le fonds Trimark Destinée Mondiale et Le Catégorie Fondamentaux Marchés Émergents FTSE RAFI Powershares.

Le premier est géré activement par Jeff Hyrich, membre de l’équipe Trimark depuis 1999. Il a été nommé gestionnaire principal du fonds en 2007. Sa capacité de rebondir au bon moment n’est plus à démontrer. Il a capturé 192% de la hausse sur 3 ans et 158% sur 5 ans. Hyrich serait à l’aise dans cet environnement où la sélection de titres doit se faire AVANT que le marché ne réalise la pleine valeur des titres exagérément dépréciés. Très concentré, le fonds Destinée Mondiale n’investit que dans 28 titres .

Quant au deuxième choix de François, Le Catégorie Fondamentaux Marchés Émergents FTSE RAFI Powershares, on se trouve ici dans la gestion indicielle (passive par définition) MAIS avec un filtre de valeur. Contrairement à bien des FNB, La méthodologie RAFI ne ne préconise pas la capitalisation boursière, mais pondère les sociétés de l’indice FTSE Marchés Émergents en fonction des dividendes versés, des flux de trésorerie, des ventes et des valeurs comptables. La récente correction des titres brésiliens, chinois ou indiens révèle une belle occasion pour entrer dans ce marché.

Jaycen Campbell de Placements CI, considère que le duo Snow/Radlo des Fonds CastleRock va faire des étincelles. Allan Radlo et Brandon Snow ont fait les beaux jours de Fidelity. Spécifiquement avec le fonds de répartition d’actif canadien. Depuis quelques années, Radlo est maître à bord de sa boîte Cambridge Advisors. Récemment Snow s’est joint à son équipe et sous la marque Cambridge, ils gèrent un fonds de croissance qui débute en lion. Lancé en février 2011, le fonds CastleRock sociétés de croissance canadiennes étonne déjà. Alors que tous les indices virent au rouge, ils trouvent le tour de faire des gains!!!! En 6 mois, ils ont engrangé 3,13% contre -10,6% pour la moyenne des gestionnaires et -8,5% pour l’indice SP/TSX. Couche-Tard, Shoppers Drug Mart et Transforce ont été acquis à temps. Mais avec MIM-T (MI development) ils ont fait un coup de maître et réalisé un gain de 151%. Raison de plus de se le procurer, Radlo y investit son propre argent!

Chez Fidelity, le VP régional Jérôme Hajek profite de la volatilité pour rajouter dans son portefeuille personnel des parts du fonds Fidelity Situations Spéciales. Il est trop tard pour être défensif. On doit passer à l’attaque et déployer ses liquidités. Une observation partagée avec le gestionnaire Mark Schmehl. La feuille de route de celui-ci défie tous les indices. Aux commandes du fonds depuis 2007, son rendement annualisé moyen est de 11,3% comparativement à 4,9% pour l’indice de référence. Un Alpha de 6 sur 5 ans, c’est rare. Pour y parvenir, Schmehl cible les sociétés de petites et moyennes capitalisations offrant à ses yeux un fort potentiel de hausse. Bien qu’il investit principalement au Canada et aux États-Unis, il peut puiser ses bonnes idées sur tous les continents.

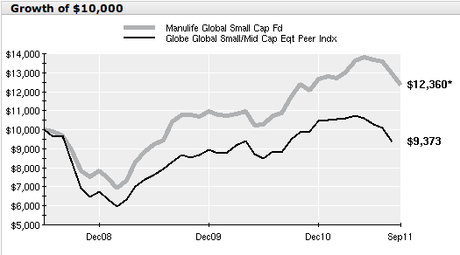

Enfin les représentants Jean-Brice You et Jacques Beaulieu de chez Manuvie, considèrent que le Fonds Manuvie Occasions de croissance mondiale a subi une correction injustifiée et propose un rabais de 20% aux investisseurs audacieux. Sa forte pondération en pays émergents sera certainement lucrative pour les audacieux. Pour ma part, dans l’univers Manuvie je préfère le fonds de Petites Capitalisations mondiales géré par Paul Moroz (A ne pas confondre avec MOROSE) de Mawer. Il surclasse de 11% l’indice de référence sur 3 ans. Il affiche encore 19% de rendement sur 12 mois et a bien résisté aux dernières secousses boursières. Son dernier semestre est encore positif avec 1,86% comparativement à -11,3% pour l’indice Globe Small & Mid Cap Peer Index. Sa pire séquence de 12 mois a été de -4,6% et sa meilleure: + 55%.