Durant l’été, nous vous proposons de découvrir ou redécouvrir certains articles “à succès” publiés cette année sur le blog Finance & Stratégies.

Le défi mérite d’être relevé, tant les avantages du canal web sont multiples, à la fois pour la banque et le client :

- Réduire les coûts de distribution en faisant porter par l’internaute une partie du processus d’instruction (c’est lui qui saisit le dossier)

- Limiter le recours aux infrastructures physiques du réseau

- Offrir des délais de réponse plus rapides, différenciant majeur sur ce marché

- …

Les avantages ne manquent pas et sont désormais bien identifiés.

Quels sont dès lors les enjeux et les dernières barrières à lever pour capter l’opportunité que constitue le développement du canal web pour la distribution de produits de financement habitat ?

Un canal « time to market »

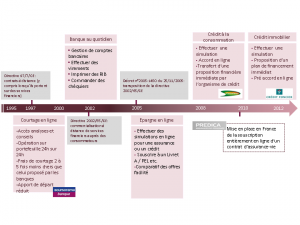

Du courtage en ligne, en passant par la banque au quotidien et l’épargne, l’exploitation du canal web pour la distribution de produits financiers s’est largement développée. Après la démocratisation du dispositif pour les prêts à la consommation, il est logique de penser que le crédit habitat suivra naturellement la tendance.

Et pour cause, 22 millions de personnes, soit 42% des clients des banques en France, utiliseront les services bancaires en ligne d’ici 2013[1]. Soulignons de plus qu’en 2009, 17,9% des moins de 30 ans détenaient un crédit habitat, contre environ 9% en 1999[2]. Familiers, et grands utilisateurs de nouvelles solutions internet, les 18-30 ans constituent un segment mature, prêt à accueillir la distribution de ce produit par le web.

Les banques doivent donc être attentives et réfléchir au développement de ce canal pour la distribution de crédits immobiliers, d’autant qu’il constitue une véritable vitrine technologique, pour un ticket d’entrée relativement modéré ainsi qu’une technologie désormais bien maîtrisée dans les DSI bancaires.

Sa conquête reste cependant un défi, car il bouscule les mentalités. La relative complexité du crédit habitat l’a pour un temps écarté d’une distribution dématérialisée. Les banques s’en tiennent encore majoritairement à une utilisation limitée du canal web comme simple outil de contact prospect, avec quelques outils de simulation et conseils en ligne. En cause, les nombreux justificatifs à fournir, l’importance de l’intermédiation d’un conseiller, le nombre d’acteurs entrant en jeu (garants, notaires, …), les risques de fraude, la perte d’une opportunité de contact client et donc de ventes croisées.

La levée des contraintes juridiques : une condition sine qua non pour une gestion de la relation client 100% à distance

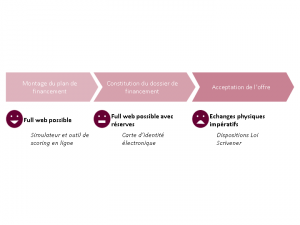

La loi Scrivener relative à la protection de l’emprunteur et régissant l’offre de prêt et les modalités de conclusion du contrat, impose encore une relation postale (cachet de la poste faisant foi) entre le client et la banque pour les étapes d’envoi de l’offre au client et d’acceptation par ce dernier. Mais il manque peu pour qu’une relation 100% à distance et électronique soit possible jusqu’à la soumission de la demande de financement par le client.

En effet, alors que les outils nécessaires au montage du plan de financement en ligne (simulateurs sophistiqués, moteur d’éligibilité aux prêts réglementés, outils de scoring pour pré-accord…) sont aujourd’hui accessibles en ligne, la constitution d’un dossier complet de demande de financement se heurte encore à des barrières tenant à la reconnaissance juridique des justificatifs électroniques, et tout simplement au fait qu’ils soient encore peu répandus. Mais la dématérialisation à la source[3] des justificatifs est une évolution programmée, en atteste le développement des factures ou relevés de comptes électroniques ou le lancement prochain de la CNIE (Carte Nationale d’Identité Electronique). Associés aux dispositifs de coffre-forts électroniques, ces justificatifs dématérialisés à la source permettront à terme la disparition des photocopies, ces dernières nécessitant bien souvent passages en agence, nombreuses manipulations et contrôles visuels, avec un niveau de risque mois maîtrisé.

On peut enfin supposer que la loi Scrivener qui limite à ce jour la dématérialisation complète de chaîne d’octroi s’assouplira, au bénéfice notamment de la signature électronique, reconnue depuis plus de dix ans comme ayant la même valeur qu’une signature manuscrite.

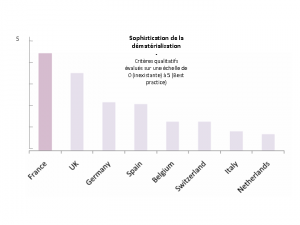

Des niveaux de sophistication disparates en Europe

Un benchmark mené par Sia Conseil[4] auprès de 40 établissements bancaires européens met en évidence une grande diversité de pratiques en termes de distribution de crédit immobilier par le canal web. On trouve majoritairement des sites de prise de contact et très rares sont les établissements proposant à l’internaute des outils avancés de construction de plan de financement avec pré-accord en ligne. La France ressort néanmoins comme le pays disposant en moyenne des pratiques les plus avancées, avec deux banques offrant à leur prospects ou clients internautes la possibilité de monter leur dossier de demande de financement depuis chez eux, mais avec des photocopies de justificatifs, donc soumission par courrier obligatoire. Ainsi, même si les acteurs historiquement tournés vers le web proposent les services en ligne les plus aboutis, aucun ne permet de soumettre une demande de financement complète 100% électronique. La marge de manœuvre pour développer son offre en ligne est donc importante et constitue encore un bon facteur de différenciation.

Un bouleversement de la filière de distribution de crédit habitat : une market-place sur le modèle des « reverse auctions »

Les évolutions du canal web pour le crédit habitat nous laisse entrevoir, à terme, des opportunités de reconfiguration de la filière et une place pour de nouveaux acteurs. Pourquoi ne pas imaginer un modèle de market-place, offrant tous les services de construction de plan de financement et de dématérialisation, permettant à l’internaute de déposer un dossier unique (90% des données et des pièces nécessaires à la constitution d’un dossier de financement étant identiques d’un établissement à l’autre) ? Cette market-place pourrait être animée par un intermédiaire, courtier ou GIE bancaire. Moyennant un système d’abonnement, les banques accèderaient à la plate-forme virtuelle et choisiraient les dossiers selon leur profil de risque pour in fine adresser leur meilleure offre sur le modèle des enchères inversées. Réflexion encore assez prospective, mais offrant des perspectives intéressantes pour les banques, notamment sur des aspects mutualisation de moyens ou encore gestion de site pour compte de tiers.

De toute évidence, la dématérialisation de la relation client pour le crédit habitat, par ce qu’elle comporte des avantages pour la banque et son client, focalisera l’attention des Directions commerciales dans les périodes qui viennent, encouragées par l’avènement des canaux low cost. Avec cet enjeu connexe et majeur lié à la vente de crédit immobilier : ne pas perdre la relation client, ce produit de conquête restant un outil de bancarisation unique dans le catalogue retail.

- Simple : transformer des supports en leurs équivalents numériques.

- A la source : elle consiste à ne travailler qu’avec des documents numériques, mais impose de créer et de conserver une copie papier pour un certain nombre de documents de gestion.

- Légale : c’est une dématérialisation à la source, qui n’oblige pas à créer et conserver de duplicata papier.

[4] Etude crédit habitat 100% web, Sia Conseil, octobre 2010

Tags :