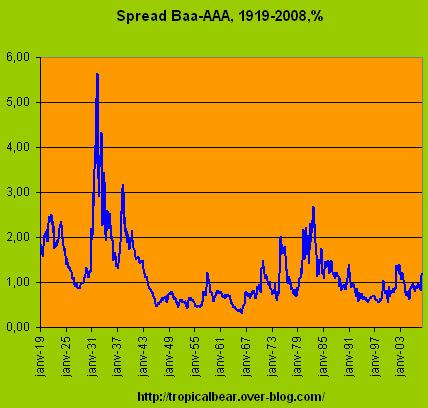

Maintenant un graphique sur environ 50 ans sur les spreads entre obligations Baa et bons du trésor.

Le niveau d’aversion au risque y apparaît déjà élevé et surtout la hausse a été très rapide (120 points de base en 6 mois). Des mouvements de cette importance (120 points de base,

150 en réalité si on prend en compte février 2008) aussi rapides n’avaient pas été observés depuis le début des années 80…et nous ne sommes pourtant qu’au début de la crise, dans un contexte ou

l’environnement économique général (hors secteurs bancaires et immobilier) reste peu dégradé.

Maintenant un graphique sur environ 50 ans sur les spreads entre obligations Baa et bons du trésor.

Le niveau d’aversion au risque y apparaît déjà élevé et surtout la hausse a été très rapide (120 points de base en 6 mois). Des mouvements de cette importance (120 points de base,

150 en réalité si on prend en compte février 2008) aussi rapides n’avaient pas été observés depuis le début des années 80…et nous ne sommes pourtant qu’au début de la crise, dans un contexte ou

l’environnement économique général (hors secteurs bancaires et immobilier) reste peu dégradé.

Pour finir, un zoom depuis le début 2007, qui montre en détail la hausse des spreads obligataires depuis la fin juillet 2007 : la première réaction de la Fed avait temporairement rassuré un peu les investisseurs entre septembre et octobre, mais depuis, la Fed (ainsi que le gouvernement des USA) semble avoir perdu toute sa crédibilité : les baisses de taux massives et le plan Bush n’ont strictement rien changé au mouvement de fond, qui a conduit déjà les spreads à augmenter de 150 points de base en 6 mois…Pour beaucoup d’entreprises, cela signifie aussi des conditions d’accès au crédit plus difficiles : les taux des bons du Trésor baissent bien un peu, mais pas ceux de la plupart des obligations à niveau de risque intermédiaire.

Ces graphiques portaient sur les secteurs généraux de l’économie.

Evidemment sur l’immobilier et les crédits hypothécaires, l’aversion au risque continue aussi d’augmenter, de façon encore plus marquée : Sur les obligations AA4 (qui

représente pourtant un niveau de qualité élevé), la hausse atteint cette fois 450 points de base depuis la fin octobre, et 200 points depuis le début février.

Le marché obligataire anticipe donc clairement une dégradation à venir de la situation, que ce soit sur l’immobilier ou l’économie générale.

Ces graphiques portaient sur les secteurs généraux de l’économie.

Evidemment sur l’immobilier et les crédits hypothécaires, l’aversion au risque continue aussi d’augmenter, de façon encore plus marquée : Sur les obligations AA4 (qui

représente pourtant un niveau de qualité élevé), la hausse atteint cette fois 450 points de base depuis la fin octobre, et 200 points depuis le début février.

Le marché obligataire anticipe donc clairement une dégradation à venir de la situation, que ce soit sur l’immobilier ou l’économie générale.