Une traduction publiée par l’Institut Turgot, que nous remercions chaleureusement.

Caricature René Le Honzec pour Contrepoints

Officiellement, la récession américaine a pris fin en juin 2009.

Et pourtant, le redémarrage, normal après une récession, ne s’est pas produit. À la place, ce à quoi on assiste est une stagnation plutôt mal venue.

Depuis que la récession s’est estompée, le taux de croissance annuelle moyenne du PIB a été d’un maigre 1,6% – bien inférieur à la tendance à long terme du taux de croissance américain, qui est de 3,1%.

Les prescriptions de politique économique du gouvernement Obama – contrairement aux affirmations maintes fois répétées du Président – n’ont pas réussi à réparer les dommages causés par la panique de 2008-2009

Bien au contraire, ce sont elles qui maintiennent le patient en salle de réanimation.

La première erreur commise le fut par les tenants de la politique budgétaire (les keynésiens), qui dominent la scène de Washington. À les en croire, il fallait accroître les dépenses publiques, avec déficits budgétaires à la clé, pour relancer l’économie.

Or, c’est un dogme qui ne résiste pas à la vérification des faits.

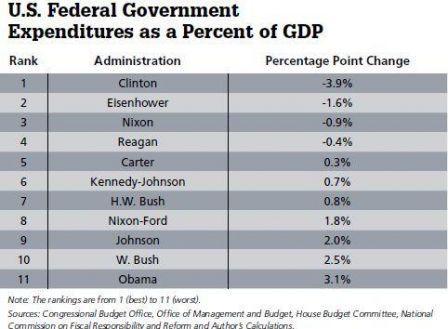

Rien ne contredit la dogmatique keynésienne de manière plus concluante que les coupes massives qui ont affecté les dépenses publiques sous les deux mandats de l’ancien Président Clinton.

Quand il a pris ses fonctions en 1993, les dépenses publiques représentaient 22,1% du PIB ; quand il est parti, en 2000, la part de l’État fédéral dans l’économie était descendue à 18,2%.

Ce n’est pas tout. Durant les trois dernières années du second mandat de l’ex-président, l’État fédéral a enregistré une suite d’excédents budgétaires. Clinton était même assez sûr de lui pour aller jusqu’à prendre le risque d’affirmer, en janvier 1996, lors de son discours sur l’état de l’Union, que « l’époque du tout-État est révolue ».

Ce tour de vis Clintonnien n’a pas précipité l’économie dans la récession, comme le keynésianisme l’aurait impliqué. Tout le contraire : sa vertu budgétaire toute victorienne a redonné un sérieux coup de fouet à la confiance, et l’économie est repartie à toute allure.

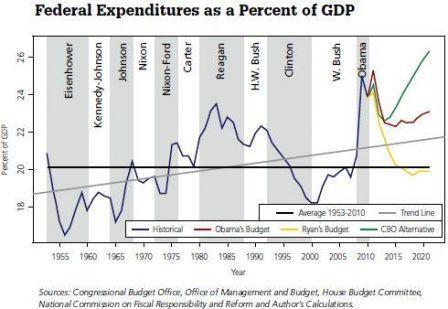

Quant à sa proclamation comme quoi l’ère du tout-État était révolue, il n’avait manifestement pas prévu que les dépenses publiques échapperaient à nouveau à tout contrôle au cours des huit ans de mandat de l’ex-président George W. Bush, puis sous Obama, avec deux années de progression des dépenses vraiment choquante.

En tout, George Bush junior et Obama ont ajouté 5,6 énormes points au pourcentage des dépenses étatiques en proportion du PIB américain.

Les dépenses actuelles de l’État fédéral sont à 23,8%. Ce qui est nettement au-dessus de la moyenne historique, qui est de seulement 20,1%.

Cette montée en flèche des dépenses publiques, couplée avec les diatribes d’Obama contre le marché, contre l’entreprise, et contre les banques, n’est pas de nature à inspirer confiance.

C’est pour cela que la politique budgétaire actuelle des États-Unis entretient la stagnation.

Cela dit, il est important de souligner à nouveau ce que les keynésiens refusent de reconnaître : à savoir que c’est la monnaie qui commande. Lorsque les politiques budgétaire et monétaire vont en sens opposés, c’est l’orientation prise par la politique monétaire qui dicte en fait le cours de l’économie.

À l’époque de Clinton, la politique budgétaire était restrictive (la confiance était « élevée ») et la politique monétaire était accommodante. L’économie était en pleine croissance.

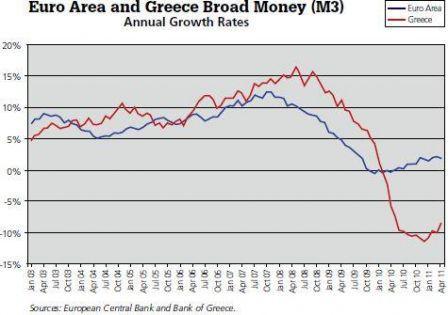

Depuis la panique de 2008-09, la politique budgétaire a été ultra-expansionniste, tandis que la croissance de la masse monétaire est tombée d’un taux annuel record de plus de 15% à un taux annuel de contraction de plus de 5% (voir le tableau ci-dessous).

Dans ces circonstances, il n’est pas surprenant que l’économie ait connu une grave récession, avant de s’embourber dans un nouveau marasme.

Avec une croissance anémique de l’offre de monnaie, il semble – hélas – que la stagnation de l’économie – que j’ai annoncée dès mon éditorial d’août 2010 « C’est la monnaie qui prime » – soit appelée à se prolonger. Ce qui rend ce sombre pronostic d’autant plus vraisemblable est la perspective d’une faible croissance persistance de M3.

Pour le comprendre, il nous faut prendre conscience de ce qu’impliquent les nouvelles normes bancaires de Bâle III en matière de capitalisation.

Bâle III, entre autres, exigera des banques qu’elles détiennent davantage de fonds propres vis-à-vis de leurs actifs que sous le régime en vigueur de Bâle II.

Cependant, si cette mesure est censée renforcer les banques (et les économies), elle aura aussi pour conséquence de faire disparaître de la monnaie. Il s’ensuit que son effet sera d’affaiblir l’économie, au lieu de la renforcer.

Pour le démontrer, il suffit de revenir à cette bonne vieille identité comptable selon laquelle les actifs sont nécessairement égaux aux passifs. Pour une banque, ses actifs (liquidités, les prêts et les titres) doivent être égaux à son passif (son capital, les obligations et les engagements que la banque a pris envers ses actionnaires et ses clients).

Dans la plupart des pays, l’essentiel des passifs d’une banque (environ 90%) est constitué de dépôts. Comme les dépôts peuvent servir pour faire des paiements, ils sont de la « monnaie ». En conséquence, la plus grande partie du passif des banques est faite de monnaie.

Dans le régime de Bâle III, les banques devront augmenter leur taux de capital par rapport à leurs actifs. Elles pourront le faire, soit en accroissant leur capital, soit en diminuant leurs actifs.

Si les banques réduisent leur actif, leurs dépôts diminueront. Ce qui veut dire que de la monnaie sera détruite. Ainsi, paradoxalement, pousser les banques à se désendetter et à réduire la taille de leurs bilans sous couleur de les rendre plus sûres, détruira des encaisses monétaires. Ce qui, à son tour, affectera la liquidité des sociétés et les prix des actifs. Cela réduira également la dépense par rapport à ce qu’elle aurait été sans la décision d’augmenter les taux de fonds propres.

L’autre manière d’accroître le taux de capitalisation d’une banque est de lever de nouveaux capitaux. Cela, aussi, détruit de la monnaie. Lorsqu’un investisseur achète à une banque des actions nouvellement émises, contre ces nouvelles actions il échange la monnaie d’un dépôt bancaire. Ce qui réduit les dépôts dans le système bancaire et fait disparaître de la monnaie.

À mesure que les banques s’affairent pour se préparer à la mise en œuvre de Bâle III (en janvier 2013), on observe effectivement une stagnation dans la croissance des mesures de la monnaie au sens large. Et comme si cela ne suffisait pas, un gouverneur de la Réserve fédérale, Daniel Tarullo, vient de suggérer que le taux de capitalisation de certaines grandes banques américaines soit autoritairement fixé à des niveaux encore plus élevés que ceux imposés par Bâle III.

Les conceptions de Tarullo semblent être largement partagées par ses collègues de la Réserve fédérale. Cette proposition de soumettre certaines banques à des taux de capitalisation super-élevés provoque de sérieuses résistances. Jamie Dimon, président et PDG de J. P. Morgan Chase & Co., vient de prendre à partie Ben Bernanke sur ce sujet. Il fait valoir qu’une réglementation bancaire aussi excessive entravera la croissance de la masse monétaire, et donc de l’économie américaine.

On peut accuser Dimon de défendre les intérêts de J. P. Morgan. Il n’en est pas moins du bon côté des principes économiques, et le Président Bernanke du mauvais.

Les banques de la zone euro entrent dans le cadre de Bâle III. Comme les banques américaines, elles réduisent leurs actifs risqués par rapport à leurs fonds propres, pour se conformer à Bâle III. La croissance monétaire au sens large pour la zone euro est à peine perceptible; en fait elle est plate (voir le tableau qui suit). Et la Grèce, qui se trouve à l’épicentre de la crise actuelle en Europe, fait face à une offre de monnaie qui diminue rapidement.

Ces données de la masse monétaire seront finalement la pointe enfoncée dans le cœur de l’économie grecque et dans les faux espoirs d’une solution pacifique aux malheurs budgétaires du pays. La Grèce sera un exemple de plus du fait que c’est la monnaie qui commande.

En Chine aussi, c’est la monnaie qui compte.

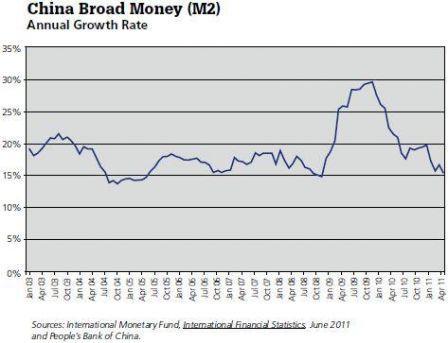

Au cours de la période 1995-2005, lorsque la Chine a fixé à 8,28 le taux de change yuan-dollar, l’inflation chinoise restait voisine de celle des Etats-Unis, et demeurait relativement « basse ». Les problèmes sont apparus après que la Chine ait cédé aux pressions mal inspirées – notamment de la part des États-Unis, de la France et d’institutions internationales comme le Fonds monétaire international – pour libérer son taux de change vis-à-vis du dollar. Dans le sillage de la panique de 2008-09, la croissance de la masse monétaire chinoise a fait un véritable bond vers le haut. Comme la nuit succède au jour, on a vu aussitôt réapparaître le vieux spectre de l’inflation. Avec pour conséquence que les autorités monétaires chinoises sont aujourd’hui particulièrement occupées à essayer de refroidir les pressions inflationnistes en ralentissant la croissance monétaire – de près de 30% par an à seulement 15%.

Au final, la combinaison de Bâle III (voire Bâle III+), plus les efforts de la Chine pour contenir la hausse des prix en serrant la vis monétaire, nous donne un tableau de l’offre de monnaie particulièrement peu encourageant. Au revoir la récession, bonjour le marasme !

—-

Steve Hanke est professeur d’économie appliquée à l’Université Johns Hopkins de Baltimore et Senior Fellow au Cato Institute de Washington. La version originale de ce texte a été publié dans GlobeAsia daté juillet 2011, sous le titre « Good-Bye Recession, Hello Slump! ». Traduction de François Guillaumat