Ces dernières années, la cotation en Bourse de deux instituts de microfinance (IMF) à Mexico et Bombay a suscité la polémique, certains y voyant un dévoiement du but ultime de réduction de la pauvreté. Le ver serait dans le fruit. A l’opposé, d’autres voix soulignent qu’il faut attirer toujours plus de capitaux pour répondre à l’ampleur des besoins.

Comme de nombreux outils de lutte contre la pauvreté (BoP), la microfinance présente parfois un caractère hybride, avec les contradictions de ce genre de modèle, le monde associatif ayant été en partie relayé par le secteur privé. Les acteurs qui sont de plus en plus en concurrence ont parfois emprunté des voies différentes. Vouloir présenter simplement cet outil est une gageure.

Le point de départ de cette mutation a été l’introduction en Bourse en avril 2007 à Mexico et à New York de Banco Compartamos (« partageons »), Institucion de Banca Multiple. Cette ancienne ONG, créée au début des années 1990, s’est transformée au fil de ses besoins de développement en obtenant au final une licence bancaire. Mais, le tournant a résidé dans l’ouverture de la société aux « intérêts privés », qui possédaient au départ autour de 30% du capital pour le plus grand bonheur de ces investisseurs. Dans les années de croissance, un investisseur qui plaçait ses billes dans Compartamos récupérait en effet sa mise initiale en moins de deux ans. Mais, cette transition a été accompagnée de taux d’intérêt de l’ordre de 100% (justifiés par certains par un niveau de coûts élevés) et également de vente forcée de produits connexes, comme l’assurance-vie.

Selon Benoit Granger, professeur à Advancia, les dirigeants, qui étaient au départ de l’histoire, ont multiplié par 300 leurs mises initiales, ce qui a généré un certain malaise et une division des grandes figures du mouvement. Tous les détails de cette métamorphose figurent dans son papier « évaluer la microfinance après le scandale Compartamos", publié dans le Rapport Moral sur l’Argent dans le Monde 2009 (Revue d’Economie Financière).

En 2010, Compartamos Banco a encore affiché un produit net bancaire et un résultat net en hausse de plus de 25% (un profit de 110 millions d’euros), une marge d’intermédiation de 59% et un fonds de commerce de près de 2 millions de clients actifs. Bien que l’action Compartamos Banco ait perdu près de 20% de sa valeur depuis le début de l’année, la banque des pauvres capitalise encore plus de 2,1 milliards d’euros.

Video: Richard Rosenberg, consultant chez CGAP revient sur l'origine de la controverse.

MFP 087. Compartamos Controversy - Leadership and Responsibilities. Part 1 - Interview with Richard Rosenberg - CGAP from Microfinance Podcast on Vimeo.

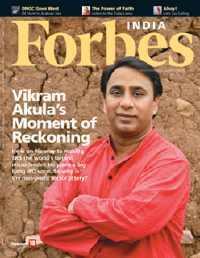

Néanmoins, la situation mexicaine semble plus saine que celle de l’Inde du sud, comme l’illustre la descente aux enfers du titre SKS Microfinance Ltd, introduit en fanfare fin août 2010 à la Bourse à Bombay à 1.088 roupies. Très dynamique, la start up indienne avait déjà bénéficié du soutien Soros Fund Management et Sequoia Capital. Des sponsors avertis puisque le fonds d'investissement Sequoia Capital, fondé par Don Valentine en 1972, avait participé au développement de sociétés qui ont fait leurs preuves telles qu'Apple, Oracle, Yahoo, Google et YouTube.

Le fait que SKS était à l’origine une ONG apparue en 1998 semble aujourd’hui un lointain souvenir. Elle s’est industrialisée et s'est hissée sur la seconde marche des IMF dans le monde. Avec un passé glorieux. En 2006, son fondateur Vikram Akula a été sélectionné dans les personnalités de l’année par le magazine Time. En 2008, SKS a fait une entrée remarquée dans le club fermé des «most influential emerging companies» du magazine Business Week se retrouvant ainsi au côté de Facebook, China Mobile et Microsoft.

Fleurant un bon filon, les investisseurs l’ont poussé à 1.491 roupies fin septembre 2010. Pourtant, ce ne fût qu’un feu de paille, puisque l’action vaut actuellement 355 roupies, après avoir même touché un plus bas de 255 roupies (cf. la cours de Bourse en roupie en illustration).

La société, qui capitalise aujourd’hui environ 393 millions d’euros, a subi de gros dégagements, après avoir annoncé une perte de 11 millions d'euros au premier trimestre 2011, contre un bénéfice de 9,8 millions un an plus tôt. Sur les trois premiers mois de l’année, le chiffre d'affaires a chuté de 39 % selon les Echos et les provisions ont été multipliées par sept. Cette déroute boursière n’est pas un cas isolé à Bombay, puisque de janvier 2009 à décembre 2010, le titre de SE Investments est passé sans crier gare de 4,21 à 31,25 roupies, avant de perdre 50% de sa valeur sur les premiers mois de 2011.

SKS Microfinance n’a fait que récolter un retour de bâton prévisible, après les excès de certains IMF dans l’Etat de l'Andhra Pradesh, qui ont conduit les autorités fédérales à prendre des sanctions radicales. Elles déploraient en effet la pratique de taux usuraires et l’empilement de prêts à des ménages insolvables, notamment à des fins de consommation. Un détournement des buts officiels du microcrédit et des méthodes de recouvrement musclées qui ont entraîné une vague de suicides parmi les emprunteurs. Les contraintes mises en place par l’Etat de l'Andhra Pradesh ont paralysé de l’activité des IMF. Et, les critiques publiques contre le système ont conduit à une chute des remboursements et une dégradation des portefeuilles.

Tel et si bien qu’une vague de consolidation est attendue en Inde. Elle va résulter selon Fitch Ratings du récent plafonnement au niveau nationale à 26% des taux d’intérêt et de la montée des impayés. Deux facteurs qui impactent la rentabilité des IMF, notamment les plus petits, avec deux issues : le changement d’échelle ou la sortie pure et simple du marché.

Les établissements financiers traditionnels, qui ont coupé les vannes ("credit crunch"), restent en embuscade. Selon le média indien LiveMint.com (Banks may acquire majority stake in microfinance firm ; 31 mai 2011), certaines banques envisagent de convertir les dettes de certains IMF en actions, pour en prendre une partie du capital. Des institutions comme SKS Microfinance ont été contraints de lever des fonds ces derniers mois, de vendre des portefeuilles et de recourir à la titrisation. SKS Microfinance Ltd envisagerait de diversifier ses activités.

Cette crise tranche nettement avec l’environnement plus consensuel et toujours porteur d’une autre zone. L’établissement PT Bank Rakyat Indonesia (Bank BRI), qui est un pionnier du microcrédit avec plus de 32 millions de clients, a vu son bénéfice par action (EPS) croitre 24% par an en moyenne sur ses derniers exercices. Son action est même passée depuis 2002 de 2 à 6,25 roupies indonésiennes. Elle est aujourd’hui présente aussi bien dans les grandes villes que dans les villages avec 4.000 points de vente.

Cette banque est née en 1895 sous la colonisation hollandaise au sein d’une communauté réunie autour d’une mosquée locale à Purwokerto au centre de Java. Elle a survécu à l’occupation japonaise et a été partiellement privatisée en 2003. Néanmoins, la présence de l’Etat dans son capital lui a sans doute permis d’enregistrer une croissance assez régulière et au service du plus grand nombre. A ce titre, à la surprise de nombreux observateurs, elle a échappé à la crise asiatique de 1997 grâce à l’orientation domestique de ses activités.

L’engouement initial des marchés dans le cas de SKS Microfinance Ltd et de Banco Compartamos démontre que la microfinance est devenue une « classe d’actif » à part entière, au même titre que les obligations d’Etat, les métaux précieux, les actions de pays émergents ou les subprimes.

Cette catégorie de placement a été présentée par certains analystes comme un bon véhicule de diversification, offrant des rendements sympathiques et un caractère défensif. Il n’est donc pas inapproprié de parler dans le cas de SKS de l’éclatement d’une «bulle financière», liée notamment à des situations de surendettement, de manque de rigueur et d’activités orientées à court terme. Un cas qui n’est pas unique, puisque l’action de Capital Trust Limited a vu son cours revenir de 120 à 50 roupies depuis novembre 2010.

Qui dit krach dit un moindre appétit à la prise de crise des investisseurs, voire des bailleurs de fonds. Néanmoins, il semble difficile d’extrapoler, tant le contexte local et culturel joue un rôle structurant : le Mexique, l’Inde du sud et l’Indonésie n’ont pas les mêmes fondamentaux. Si la microfinance ne montera pas jusqu’au ciel, les milliards de personnes pauvres en quête d’inclusion nécessitent bien de drainer des capitaux et d’avoir le savoir-faire pour les transformer en une multitude de petits prêts à un coût raisonnable.

Dans ce contexte, ses défenseurs en appellent à une politique incitative des Etats, comme l’assureur Bradesco pour la micro-assurance au Brésil. Les plus libéraux pensent que la crise va faire disparaître ceux qui ont souscrit des engagements douteux avec faible impact. Et craignent qu’une régulation trop forte casse la dynamique de la profession et réduise l’attrait du secteur.

Dès 2006, les germes de la discorde et la difficulté de la synthèse ressortaient clairement dans une interview donnée à Sciences au Sud par Jean-Michel Servet, professeur à l’institut universitaire d’études du développement à Genève, directeur de recherche associé à l’UR003 Travail et mondialisation de l’IRD. Pour ce spécialiste,

« Il est en effet facile d’opposer une vision romantique de banquières et banquiers aux pieds nus qui, par de petits prêts, offriraient la prospérité aux populations considérées comme les plus démunies, à la dénonciation de nouveaux profiteurs qui endetteraient les pauvres au-delà de leurs capacités de remboursements. La réalité est plus complexe»

Muhammad Yunus à Paris par Youphil

Des progrès dans la mesure des impacts sociaux pourraient permettre de redorer l’image de la profession et de rassurer les investisseurs, particuliers ou professionnels, et les philanthropes, toujours en quête de données fiables avant de s’engager. La confiance est ancrée au cœur du processus.

Pour Jonathan Morduch de New York University et co-auteur de « Portfolios of the Poor », le métier de micro-banquier est devenu très sophistiqué, mais la philanthropie y joue toujours un rôle essentiel.

Chuck Waterfield considère que de nouveaux entrants comme les banques en Amérique latine vont inonder les pauvres de capitaux, avec le risque potentiel qu’ils empruntent des sommes excessives. Que le microcrédit devienne trop facile à obtenir. Avec comme perspective la formation d'une bulle à l'Indienne.

Convergences 2015, qui réunit une vingtaine de partenaires qu'ils soient publics ou privés, prône une microfinance qui marche sur deux jambes. Elle doit réussir à être viable sur le plan économique et vigilante sur sa finalité, à savoir viser un impact social durable, notamment pour le développement économique des femmes. Ce collectif a lancé un appel remarqué en mai dernier, lors d’une conférence à Paris. La liste définitive des signataires sera publiée fin juin 2011.

Pour aller plus loin :

L’analyse de Benoit Granger sur la cotation de Compartamos

http://www.aef.asso.fr/article.jsp?prm=53147

Le Rapport Moral sur l’Argent dans le Monde 2009

http://ong-entreprise.blogspot.com/2009/06/achetez-le-rapport-moral-sur-largent.html

« La microfinance saisie par le néolibéralisme ».IRD - Institut de Recherche pour le Développement (France) 01-12-2006

Entretien avec Jean-Michel Servet, professeur à l’institut universitaire d’études du développement à Genève, directeur de recherche associé à l’UR003 Travail et mondialisation de l’IRD, auteur du livre Banquiers aux pieds nus - La microfinance

http://www.infosdelaplanete.org/1462/undefined?L=EN

Une crise salutaire? Le point de vue de Julie Katzman, general manager of the IDB´s Multilateral Investment Fund. 09.2010

Lower growth, shakeout await microfinance firms. 07.01.2011

D. Maniamma, for one, has had enough of microlenders. After borrowing more than Rs.50,000 (USD 1,115) over the years to fund her business selling clothes in this dusty village beyond the sprawl of Hyderabad, she says her family was forced by collection agents to sell its motorbike to repay a loan.

Reuters