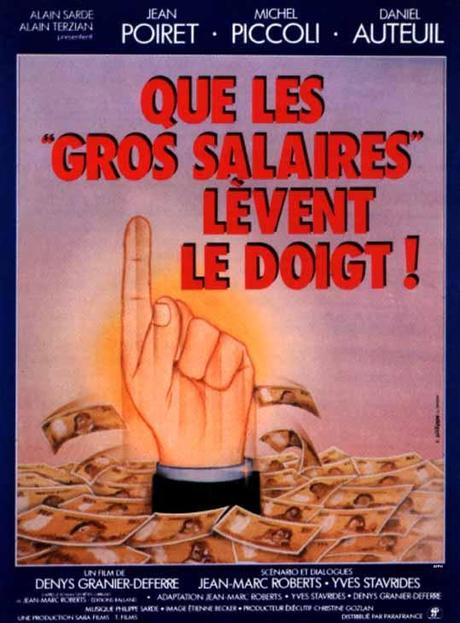

Ainsi donc, le gouvernement chercherait à rédiger un texte de loi visant a empêcher le versement de « trop grandes rémunérations » à ses cadres dirigeants, et, selon Les Echos, penserait à taxer les entreprises qui versent de gros salaires ou de gros éléments de rémunération variable.

Bigre.

Qu’est-ce qu’un salaire « trop élevé » ?

Je dois dire qu’à chaque fois que l’on croit qu’un sommet d’imbécillité économique a été atteint par nos politiciens, il ne s’écoule à peine qu’un mois pour qu’un nouveau mur du çon, comme dirait Le Canard Enchainé, ne soit franchi avec la plus apparente décontraction par les premiers de la classe qui nous gouvernent.

Selon notre gouvernement, donc, les entreprises verseraient à leurs meilleurs cadres, et notamment à leurs dirigeants, des salaires et rémunérations annexes « trop élevés ». Il serait bien entendu difficile de donner une définition légalement acceptable d’un salaire trop élevé, sachant que la définition exacte en serait sans doute « un salaire trop élevé est celui qui rend jaloux le politicien, le nostalgique du programme commun, le syndicaliste déçu par la chute du marxisme et l’envieux compulsif, et plus généralement tout électeur potentiel ».

La « valeur rémunérable » du travail effectuée par une personne dans une entreprise dépend de la valeur ajoutée (ou retranchée) qu’un travail bien fait ou mal fait peut avoir, et de la rareté ou de l’abondance de certains savoir-faire sur le marché. Je sais, je sais, c’est aride. Beaucoup préfèreraient que le travail soit rémunéré en fonction de sa pénibilité, de sa durée, en fonction inverse de l’origine sociale du salarié, ou que sais-je encore. Mais ce qui fait la valeur d’une chose, quelle qu’elle soit, c’est le prix que certains sont prêts à payer pour l’avoir, et aucun décret gouvernemental n’y peut rien.

Or, n’en déplaise à certains, diriger une entreprise de plusieurs milliers de salariés est très difficile, ceux qui peuvent faire ce métier efficacement sont assez rares, et leurs décisions peuvent rapporter ou coûter des dizaines de millions, ou de milliards, à leurs entreprises. Un mauvais patron, même peu payé, coûte beaucoup plus cher à une entreprise qu’un bon patron très bien payé, et les salariés souffriront beaucoup plus des décisions prises par un mauvais patron que par un bon.

Le cas du « mauvais » patron

Vous me direz : « oui, mais il y a des mauvais patrons bien payés ? Est-ce normal ? »

A priori, aucune entreprise privée ne nomme un cadre a priori « mauvais » comme patron. Mais, comme je l’ai dit, diriger une boite de plusieurs dizaines de milliers de salariés est très difficile. Et même un « bon » dans un contexte donné peut échouer dans un autre.

Prenez le cas de Carlos Ghosn, plus gros salaire du CAC 40 si j’en crois la presse. Personne ne peut nier que le redressement de Nissan a été conduit de main de maître, alors que personne ne croyait dans la capacité de Renault de redresser la barre au milieu des années 90, quand l’ex Datsun était au fond du trou.

Et pourtant, le même Ghosn, au grand dam de l’inconditionnel du Scenic que je suis, est peut-être en train de se planter à la tête de Renault, si l’on en croit le dernier numéro du magazine « capital ». Autrement dit, tout comme une star du football peut ne pas s’adapter à un changement d’équipe, même une personne qui a magistralement prouvé sa valeur dans une situation très difficile peut échouer dans un autre contexte. Ceux qui croient qu’il suffirait de promouvoir un cadre moyen acceptant le dixième du salaire de Ghosn pour être sûr d’obtenir un résultat au moins aussi bon, pardonnez moi, se mettent le doigt dans l’oeil.

Car l’histoire du management montre de façon assez éclatante qu’il est beaucoup plus facile de prendre une mauvaise décision qu’une bonne, et que même lorsqu’une bonne décision est prise, une mauvaise mise en œuvre peut la rendre tout aussi médiocre. Cette conclusion est celle de nombreux analystes, et je ne saurais trop vous renvoyer à la lecture du Best Seller de Paul Ormerod, « Why most things fail » pour l’approfondir.

« Decisions are made at the margin »

Pour comprendre pourquoi la probabilité d’échec est plus élevée que celle du succès, il suffit d’examiner le petit diagramme ci dessous :

bonne mise en oeuvre

mise en oeuvre ratée

décision intelligente

BON RESULTAT FINAL

MAUVAIS RESULTAT FINAL

décision stupide

MAUVAIS RESULTAT FINAL

MAUVAIS RESULTAT FINAL

En admettant que le dirigeant ait 50% de chances de prendre de bonnes décisions et 50% de chances de bien savoir la mettre en oeuvre, il a seulement 25% de chances de produire de la valeur pour son entreprise.

Ajoutez à cela que généralement, les pertes liées aux mauvaises décisions sont plus importantes que les gains attachés aux bonnes, et vous comprendrez pourquoi les grandes entreprises sont prêtes à payer très cher pour embaucher les rares personnes dont le parcours professionnel a montré qu’elles avaient une prédisposition très supérieure à la moyenne à la prise de bonnes décisions bien mises en oeuvre.

Le mécanisme de sélection qui s’opère est exactement le même que celui à l’œuvre pour les stars du football, que j’avais développé il y a quelques années : si Barcelone est prêt à payer 10 fois plus Lionel Messi qu’un joueur qui marquerait simplement moitié moins de buts en une année de championnat, c’est parce que ce sont les buts « de plus » qui ont, de loin, le plus de valeur pour le club. Ce raisonnement est dit « marginaliste », par opposition aux raisonnements « à la moyenne », et est à la base du calcul des rémunérations dans toute forme de « star system ». Et les grands dirigeants, lorsqu’ils font gagner des milliards à leurs actionnaires, sont indubitablement des stars.

Ce qui peut coûter cher… coûte cher !

Mais même le FC Barcelone n’est pas à l’abri d’une erreur de recrutement. Par exemple, Thierry Henry, star incontestable du football britannique, n’a pas vraiment réussi en Catalogne. Il en va de même pour un patron. La qualité présumée est chère, et en plus, la réussite n’est pas garantie. Changez de contexte, et un candidat présumé bon peut se rater. Le monde est vraiment mal fait.

Un exemple rare de réussite variable en fonction du contexte dans la même entreprise a été fourni par Apple : son fondateur, Steve Jobs, a d’abord été certes un créateur assez génial (dans sa période Lisa-McIntosh 1) mais aussi un manager relativement médiocre, ce qui lui valut d’être viré sans ménagement par les actionnaires d’Apple en 1986. Ce battant n’est pas resté sur cet échec et a fondé ou racheté deux autres entreprises, Next et Pixar (rachetée à George Lucas), qui ne furent pas des aventures faciles. Le personnage y a gagné en maturité, en exéprience, tout en conservant sa capacité à « renifler » les grandes ruptures du marché. Ce qui lui a permis de redevenir CEO de son « premier bébé », Apple, au fond du ruisseau en 1998, et de multiplier sa valeur par 100 en 13 ans, respect, et de rentrer en force au capital de Walt Disney grace aux succès de Pixar. Entre les deux périodes Jobs, Apple a connu plusieurs CEO qui ont connu des fortunes diverses (Sculley, Spindler, Amelio), qui avaient tous des CV tout à fait honorables, avaient déjà été en position de numéro 1, mais n’ont pas vraiment fait d’étincelles à la tête de la firme à la pomme.

De même IBM, au début des années 90, était en grand danger de faillite, et a eu la chance de faire signer Lou Gerstner, considéré alors comme un bon patron (il avait dirigé American Express) mais pas comme une star, et qui ne connaissait rien à l’informatique. C’est lui qui a entrepris de transformer IBM en entreprises de services et non en vendeur de matériels, et qui a su trouver les compétences, le management et l’énergie pour mener à bien une telle transformation.

Sans doute d’autres approches que celles de Gerstner auraient-elles pu marcher. Sans doute d’autres que Gerstner auraient pu faire aussi bien. Mais combien ? Peut être une cinquantaine d’individus tout au plus, pour plusieurs centaines d’entreprises en recherche d’un oiseau rare. Dans ces conditions, pas le choix : il faut payer cher pour avoir celui que l’on pense être le meilleur pour le poste, quitte à se tromper. Parfois on embauche un Gerstner, mais parfois on tombe sur un JM Messier, Serge Tchuruk, ou George Shaheen… Liste de destructeurs de valeur non exhaustive.

A un degré moindre, la même logique est à l’œuvre pour attirer, selon les secteurs, des cadres de top niveau : une star du développement technologique, une star du design, un directeur financier de pointe, un chercheur top niveau, etc.

La règle peut se résumer ainsi : « Quelqu’un dont les erreurs peuvent coûter (très) cher à l’entreprise doit être payé (très) cher ».

Ceci dit, les contrats de travail de ces cadres et dirigeants prévoient généralement, outre un fixe confortable, une part variable fonction des résultats. Cela limite le risque de sur-payer quelqu’un qui échoue. Mais cela ne le supprime pas totalement.

Parmi les exceptions célèbres, Steve Jobs, encore lui, a accepté plusieurs années, lors de son retour à la tête d’Apple en 1998, un salaire fixe de 1$ et un paiement uniquement en stock options, libérables seulement au dessus d’une certaine performance. En contrepartie, ce (gros) paquet de stocks options, compte tenu de la performance du titre Apple, lui a permis de redevenir un des tous premiers, sinon le premier actionnaire d’Apple, quelques années plus tard. Mais tout le monde n’est pas Steve Jobs. Et sa succession – on le dit malade - sera très difficile : gageons qu’aucun prétendant n’acceptera de diriger Apple pour 1$ de fixe…

Résumons nous : un patron est bien payé parce que les candidats qui rassurent les actionnaires avant d’occuper le poste sont rares, et un mauvais patron de grande entreprise est bien payé parce qu’il n’était pas possible de prévoir avant la signature de son contrat qu’il serait mauvais, sans quoi le contrat n’aurait pas été signé.

Le « faux » problème des parachutes dorés

S’il est une pratique qui choque le public, c’est l’octroi d’un parachute doré, y compris à un dirigeant qui a fait perdre de l’argent à l’entreprise.

Au risque de susciter une fois de plus incompréhension, flammes et anathèmes, j’estime que c’est un faux problème sur le principe, même si parfois, les conditions de signature des contrats instaurant ces parachutes nécessiteraient quelques éclaircissements, j’y reviendrai plus loin.

Le poste de patron est très rémunérateur mais également très éjectable. D’autre part, en tant que mandataire social, le patron ne jouit d’aucune protection autre que celle prévue à son contrat en cas de limogeage. Le parachute est donc le fruit d’une négociation avant embauche, et la fixation de son montant et de ses modalités d’attribution se fait avant que l’on puisse savoir si le futur patron sera un bon ou un mauvais. Le parachute est parfois une concession que le conseil d’administration doit faire pour s’assurer de la signature d’un candidat jugé adapté à l’entreprise.

Ajoutons que lorsqu’un patron déçoit les attentes placées en lui, il peut être préférable de le virer vite plutôt que de le voir s’accrocher à son fauteuil. Si le parachute doré aide à permettre cette transition rapidement, so be it.

Loi des conséquences inattendues

Imaginons maintenant que l’État français trouve un moyen constitutionnel de pénaliser les entreprises qui paient « trop bien » leurs patrons et leurs cadres C-Level. Que se passera-t-il ?

Les grandes entreprises ne peuvent pas se permettre de recruter des dirigeants simplement présumés moyens parce que l’État refuse qu’elles paient pour des bons aux prix qu’ils demandent. Les entreprises en question qui le pourront détourneront la loi en faisant rémunérer leurs patrons par leurs filiales étrangères, ce qu’elles font déjà, mais l’évasion salariale (et donc… fiscale) prendra de l’ampleur. Si la coercition devient trop dure, les projets d’implantations de centres de décisions éviteront soigneusement la France, et des entreprises pourraient froidement décider de bouger leur siège social. Certes, on voit mal Renault (encore. C’est une obsession…) déménager au Luxembourg demain. Mais par contre, nombre de compagnies internationales qui ont leur siège « EMEA » en France pourraient choisir – beaucoup l’ont déjà fait – une autre implantation, toutes choses égales par ailleurs. Et les actionnaires de certains grands noms du Cac 40 ont déjà fait savoir qu’instruction était donnée à leurs dirigeants de lancer une délocalisation de leur siège si les lois anti-business devenaient trop insupportables en France…

Or, l’implantation d’un centre de décision génère nettement plus d’activité et d’emploi dans le pays hôte que dans les pays voisins. En posant un problème de recrutement tout à fait crucial à de grandes entreprises, nous nous tirerions une nouvelle balle dans le pied. Comme si la France avait besoin de cela.

Les abus

Cela dit, il est exact que nous avons vu récemment bien des patrons de grands établissements financiers se payer très bien et perdre énormément d’argent, la crise financière et le foreclosure gate en sont les preuves manifestes. Mais là encore, à bien y regarder, l’État, et l’État américain en particulier, en permettant à de très grands acteurs de la finance de se surléverager sans considération pour le risque réellement pris, en institutionnalisant la pratique du sauvetage des « too big to fail », et en ne poursuivant pas réellement des cas de fraudes manifestes, a permis à des patrons prédateurs tels qu’Angelo Mozilo ou Dick Fuld de plus facilement arbitrer contre l’intérêt de leurs actionnaires à long terme entre gros bonus récompensant leur prise de risque, et négligence vis-à-vis des risques de pertes. Sans parler de fraudes comptables évidentes.

Le remède n’est pas dans plus d’interventions de l’État mais au contraire dans des interventions plus ciblées sur le niveau « régalien », c’est-à-dire sur la transparence des opérations financières, et une meilleure prise en compte judiciaire des petits actionnaires, en rendant illégales certaines manœuvres qui permettent à des pools de gros dirigeants non actionnaires de leurs boîtes de se liguer contre eux. Par contre, à ceux-ci de faire leur boulot ensuite. S’ils ne font pas l’effort de peser aux assemblées générales, de suivre leur management, de débarquer les médiocres à temps, qu’ils ne viennent pas se plaindre après !

A ce titre, des fonds d’investissement détenus par des actionnaires professionnels comme Albert Frère jouent un rôle tout à fait bénéfique dans le management des entreprises. Il a sans doute manqué de tels actionnaires sérieux de référence dans les conseils d’administration des grandes banques de Wall Street et d’ailleurs. Mais depuis la fin du XIXème siècle, une loi interdit aux grandes banques US d’accepter qu’un grand actionnaire dépasse quelques pour cents (je n’ai pas retrouvé le chiffre exact) de son capital…

La question des parachutes dorés jugés abusifs devrait se traiter de la même façon par les actionnaires. Souvent, le parachute est négocié à la signature du contrat de travail, et demander à l’AG des actionnaires de valider a posteriori les dispositions négociées peut être délicat, puisque la signature du contrat n’a pas de raison de coïncider avec la date de l’AG… Le moyen évident est de demander à l’AG des actionnaires de se prononcer PAR AVANCE sur le montant maximal acceptable du parachute doré du FUTUR patron et sur ses modalités admissibles. Au moment du contrat, celui-ci devra, en fonction du choix des actionnaires, négocier uniquement sa « rémunération positive ». Des actionnaires plus « relax » sur le parachute doré pourront peut-être espérer un patron moins gourmand en termes de salaire ou de stocks options. En contrepartie, celui-ci pourra négocier un parachute moins confortable que le maximum prévu par les actionnaires mais obtenir plus de rémunération variable positive en cas de succès…

Casser les coteries d’administrateurs, redonner le pouvoir aux petits actionnaires

Ajoutons qu’en France, certaines mauvaises habitudes du capitalisme de connivence devraient être combattues, car elles organisent la spoliation des petits actionnaires par les managers professionnels qui n’investissent pas dans leurs entreprises et donc ne supportent aucun risque personnel. Les conseils d’administration sont trop souvent une affaire de coteries, où les ex-enarques s’entre-octroient des petites douceurs les uns aux autres… Stocks options « exceptionnelles » sans rapport avec les résultats, parachutes renégociés en cours de contrat de travail sans consultation des actionnaires… Ces pratiques devraient disparaître du paysage capitaliste français.

Certes, depuis l’établissement de comités de rémunération indépendants, la situation s’est un peu améliorée, mais beaucoup pourrait encore être fait. Ainsi par exemple, sauf dans le cas de fondateurs encore majoritaires, le rôle de président du conseil d’administration et celui de CEO devrait toujours être séparé. Les nominations au conseil d’administration devraient être plus représentatives de l’actionnariat, et les CEO ne devraient pas pouvoir se bâtir des conseils sur mesure. Aucune astuce législative ne devrait pouvoir barrer la route à une OPA visant à renverser un management défaillant, faussement appelée OPA hostile (pas hostile aux petits actionnaires, en général !). Et ainsi de suite.

Bref, la rémunération du patron doit être du ressort des propriétaires de l’entreprise et d’eux seuls. A eux de faire leur travail de recherche et d’évaluation, et à l’État de faire en sorte que des corporations de managers professionnels ne puissent pas détourner la lettre des lois pour limiter le pouvoir des actionnaires sur le patron en limitant les contre-pouvoirs au sein du conseil d’administration et de l’assemblée générale des actionnaires.

Mais que l’État ne se mêle pas, au nom d’une fausse morale démagogique, de fixer ce que les uns ou les autres doivent gagner. Il n’est ni légitime, ni compétent pour cela.

——-

Lire également :

« Why Most Things Fail », Paul Ormerod

« J’ai fait danser un éléphant », Lou Gerstner

« Le star system est il immoral », Objectif Liberté

Pourquoi la régulation financière est condamnée à échouer, Objectif Eco

Les inévitables effets pervers de l’action publique, Objectif Eco

——-

Sur le web.