L’enjeu de la réforme de Bâle II consistait à mettre en place une gestion des risques adaptée à chaque établissement financier afin de mettre en place un système bancaire robuste et stable. Suite à la crise financière de 2008, la nouvelle régulation met en exergue un second objectif, qui

L’enjeu de la réforme de Bâle II consistait à mettre en place une gestion des risques adaptée à chaque établissement financier afin de mettre en place un système bancaire robuste et stable. Suite à la crise financière de 2008, la nouvelle régulation met en exergue un second objectif, qui

consiste à se protéger contre les risques systémiques.

La réforme de Bâle III sur le risque de contrepartie au sein du trading book est au cœur de cette nouvelle orientation, à travers les six mesures phares suivantes :

La couverture et la gouvernance du risque de corrélation défavorable

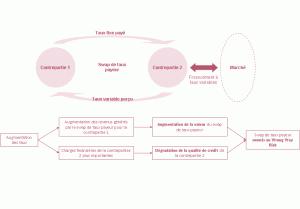

Le risque de corrélation défavorable, ou Wrong Way Risk, correspond au risque que l’exposition à une contrepartie soit inversement corrélée à la qualité de crédit de celle-ci.

Pour illustrer ce risque, prenons un swap de taux payeur (le taux fixe est payé, et le taux variable est perçu), conclu avec une contrepartie qui se finance intégralement à taux variable. Lorsque les taux augmentent, la rentabilité et donc la valeur de ce swap de taux payeur augmentent, cependant la qualité de crédit de la contrepartie qui se finance à taux variables baisse puisque le coût de son financement a augmenté. Dans cet exemple, le swap de taux payeur est soumis au Wrong Way Risk.

Ce risque possède deux composantes :

- Le General Wrong Way Risk, qui correspond au risque que la probabilité de défaut d’une contrepartie soit corrélée de manière non spécifique à la valeur du contrat (par l’intermédiaire de facteurs macro-économiques par exemple)

- Le Specific Wrong Way Risk, qui correspond au risque que l’exposition à une contrepartie soit corrélée inversement à la probabilité de défaut de cette contrepartie (par exemple des produits mal structurés de crédit garantis dans lesquels des crédits sont garantis par une entité incluse dans le panier, ou par une de ses filiales)

Le General Wrong Way Risk est défini ainsi comme un risque systémique. Etant donné que ce risque est difficilement mesurable, il est aujourd’hui pris en compte de manière non spécifique dans le calcul de l’EAD pour déterminer l’exposition au moment du défaut.

Trop imprécises, les mesures de Bâle II n’ont donc pas permis d’anticiper et d’évaluer les pertes liées au General Wrong Way Risk lors de la dernière crise financière.

La réforme de Bâle III impose ainsi une identification des expositions qui soulèvent un fort General Wrong Way Risk. Cette identification exige de réaliser des analyses de scénarios et du stress testing afin de déterminer les facteurs de risques qui sont corrélés de manière positive avec la qualité de crédit de la contrepartie. Ces scénarios doivent prendre en compte des crises majeures au cours desquelles les relations entres les facteurs de risques changent.

De plus la réforme de Bâle III nécessite pour les Banques la mise en place des procédures pour suivre et contrôler le General Wrong Way Risk par produit, par région, par industrie, et selon les axes spécifiques de leurs activités. Ce risque doit également être pris en compte dans la gouvernance de la Banque à travers notamment des rapports de suivi au Comex et au Conseil d’Administration.

Le suivi et la gouvernance du General Wrong Way Risk traduisent ainsi la volonté de la réforme Bâle III d’améliorer la couverture des risques systémiques.

L’introduction de paramètres stressés dans le calcul de l’Effective EPE

L’introduction de paramètres stressés dans le calcul de l’Effective EPE traduit également cette volonté. L’Effective EPE permet de calculer l’exposition attendue sur une position du trading book. La méthode de calcul de cette exposition sous Bâle II n’imposait pas de prendre en compte des scénarios aussi extrêmes que la dernière crise financière.

La réforme de Bâle III entérine ainsi l’utilisation de l’Effective EPE pour le calcul de l’EAD, mais pour s’assurer que le modèle est utilisé de manière conservative, ses paramètres comme la volatilité ou la corrélation sont imposés.

Ainsi, la calibration des paramètres utilisés dans la formule de l’Effective EPE doit être basée sur une période qui inclut une période de stress. Cette période est fixée à trois ans et doit inclure une période stressée qui correspond à la période utilisée pour le calcul de la Stressed VaR sur le trading book.

Inclure une période de stress dans le calcul de l’Effective EPE permet ainsi de calculer les expositions des Banques en période de crise, pour qu’elles puissent se couvrir contre les pertes liées aux risques systémiques.

La couverture des ajustements de l’évaluation de crédit

L’ajustement de l’évaluation de crédit, ou Credit Valuation Ajustment (CVA), est définie par la différence entre la valeur du portefeuille sans risque et la valeur du portefeuille étudié, qui prend en compte le risque de défaut de la contrepartie. Le CVA correspond ainsi à la valeur de marché du risque de crédit de la contrepartie.

Lors de la crise financière de 2008, cette valorisation du risque de crédit au sein du trading book a fortement augmenté, ce qui a entrainé de fortes pertes d’ajustements d’évaluation de crédit. Ces pertes ont été d’autant plus préjudiciables que la réforme Bâle II ne prévoyait aucune mesure spécifique pour s’en prémunir.

Pour ce couvrir contre le risque de pertes sur les CVA, la réforme Bâle III introduit ainsi une charge en capital spécifique.

Cette charge en capital est calculée à travers une méthode d’approximation qui utilise une obligation dont les caractéristiques sont comparables à la contrepartie étudiée (notionnel, maturité, et spread).

Le risque sur le spread du CVA représente la plus grande partie des pertes de CVA lors la crise financière de 2008. Etant donné que cette méthode d’approximation utilise directement le spread de la contrepartie, elle permet de capturer intégralement le risque de spread du CVA.

L’application d’un coefficient sur les corrélations entre valeurs d’actifs pour les grandes institutions financières

La crise financière de 2008 a mis en évidence la très forte corrélation entre les détériorations du crédit des différents établissements financiers mondiaux et la forte sensibilité au risque systémique des établissements financiers par rapport aux entreprises des autres secteurs d’activité. En effet la corrélation entre valeur d’actifs (Asset Value Correlation) des établissements financiers a été 25% plus importante que celle du marché lors de cette crise.

Les gardes de fou de la réforme Bâle II ont été dépassés lors de la crise financière de 2008 par cette sensibilité accrue des établissements financiers.

La nouvelle réforme oblige ainsi à retranscrire dans le calcul du capital réglementaire cette corrélation plus importante. Un coefficient de 1,25 est ainsi appliqué à la corrélation entre valeurs d’actifs pour tenir compte du risque accru inhérent aux expositions à d’autres entités financières. Ce coefficient s’applique à toutes les expositions du trading book supérieures à $100 milliards (augmentation du seuil de $25 à $100 milliard officialisée en juillet 2010).

L’augmentation de la période de marge en risque sur le marché OTC

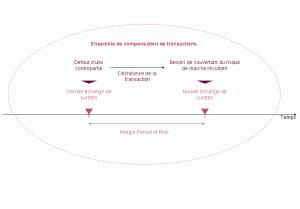

La période de marge en risque sur le marché OTC (Margin Period of Risk) correspond au laps de temps s’écoulant entre le dernier échange de sûretés couvrant un ensemble de compensations de transactions pour lesquelles une contrepartie est en défaut et le moment où cette contrepartie fait l’objet d’une déchéance du terme et où le risque de marché en résultant fait l’objet d’une nouvelle couverture.

Cet indicateur permet d’évaluer la liquidité sur le marché OTC des suretés sur un ensemble de compensations. Au cours de la dernière crise financière, le seuil minimal de 10 jours imposé par Bâle II pour les suretés non liquides s’est révélé insuffisant.

La réforme Bâle III souhaite ainsi augmenter la période de marge en risque sur le marché OTC. Cette mesure vise à renforcer la capture du risque de liquidité sur le marché OTC afin de prendre en compte l’allongement des délais de transaction en période de crise financière.

Les principaux points de la réforme de la Margin Period of Risk sont l’augmentation de son seuil réglementaire de 10 à 20 jours pour les ensembles de compensations non liquides, et le doublement de ce seuil en cas d’antécédent conflictuel avec la contrepartie.

La promotion des contreparties centrales (CCP)

L’opacité des marchés de dérivés OTC fait obstacle à une gestion efficace du risque et crée de l’incertitude, avec un risque significatif d’érosion de la confiance des marchés, principalement en période de crise. Cette érosion de la confiance des marchés a été constatée au cours de la dernière crise financière.

Afin de réduire cette opacité, le comité de Bâle souhaite promouvoir l’utilisation des contreparties centrales sur le marché OTC. Ces contreparties centrales jouent le rôle d’intermédiaires entre les vendeurs et les acheteurs de produits dérivés et possèdent une chambre de compensation afin de protéger les intervenants contre le risque de contrepartie présent dans une relation bilatérale.

En effet un membre d’une chambre de compensation peut ainsi traiter toutes ses transactions avec la contrepartie centrale à la crédibilité élevée, plutôt qu’avec différentes contreparties présentant des profils de risques divers. En tant que contrepartie centrale pour un certain nombre d’intervenants de marché, une CCP a la possibilité de compenser sur une base multilatérale plutôt que bilatérale. La compensation multilatérale est efficace dans la mesure où elle est capable, davantage que la compensation bilatérale, de réduire les expositions globales.

Le comité de Bâle souhaite ainsi réduire les risques systémiques à travers la généralisation de l’utilisation des contreparties centrales sur le marché OTC, tout en encadrant la gestion des risques de ces contreparties centrales.

La généralisation des transactions via les CCP est mise en application à travers des mesures incitatives qui visent à augmenter le coût en capital réglementaire des actifs acquis de manière bilatérale par rapport à ceux acquis par l’intermédiaire d’une CCP.

L’amélioration de la gestion des risques des CCP est notamment encadrée par le renforcement des marges initiales et des garanties sur les transactions. Les CCP ont également l’obligation de mettre en place des procédures pour limiter, suivre, et contrôler les risques sur les transactions.

De plus le comité de Bâle III propose que les expositions au prix du marché des Banques à une contrepartie centrale et les sûretés devront faire l’objet d’une pondération modérée de 2%, de sorte que les Banques restent conscientes que les expositions aux CCP ne sont pas sans risque.

La réforme du risque de contrepartie par Bâle III vise tout particulièrement à améliorer la couverture des risques systémiques. Cette réforme constitue une réponse à la crise financière de 2008. Bien qu’elle s’attèle à étendre la couverture des risques sur le trading book par l’introduction de nouvelles charges en capital, cette réforme vise plus spécifiquement à anticiper les cycles du marché en promouvant une meilleures gestion des risques et une organisation des marchés des dérivés OTC plus transparente.

Tags :