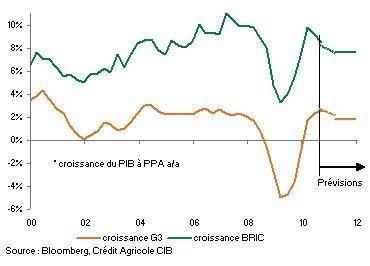

Avec la Direction des études économiques de Crédit Agricole SA dirigée par Jean-Paul BETBEZE, on peut aisément observer un l’écart de croissance économique entre les BRIC et les pays membres du G3.

BRIC = Brésil, Russie, Inde Chine et G3 = Etats-Unis, Zone euro, Japon

On comprend mieux la vitesse passé et future du rattrapage des pays développés par les pays émergents. On retrouve également la reprise molle en forme de racine carrée pour les pays du G3. Du fait des interdépendances liées au divers échanges en économie ouverte, la faible reprise des uns va se cumuler à celle des autres pour rendre bien plus délicate et aléatoire une vraie sortie de crise. D’où les questions portant sur le meilleur mix entre politiques de court terme et politiques de long terme.

Dans un environnement qui reste incertain, les investisseurs sont à la recherche d’éléments leur permettant d’anticiper la tendance des marchés. Les initiatives de politique économique sont de moins en moins à même de remplir ce rôle. Pendant la « grande modération » les règles de politique économique permettaient de prévoir la réaction des autorités dans telle ou telle situation. Dans la période actuelle de « nouvelle normalité », ces règles n’ont pas encore été finalisées et l’application de règles connues cède de plus en plus la place aux actions discrétionnaires comme modus operandi de l’action publique. Le plus souvent, sous la pression des évènements, les autorités sont obligées d’accroître les mesures de soutien. Cela a été le cas récemment pour les Banques centrales des deux côtés de l’Atlantique.

Cette prééminence des actions discrétionnaires sur l’application de règles connues, parce qu’elle rend les anticipations moins stables, participe probablement d’une hausse de la volatilité sur les marchés. Nous n’échapperons probablement pas à ce nouvel environnement. Les marchés attendent cependant des gouvernements et des Banques centrales qu’elles proposent le diagnostic le plus exact possible de la situation. Il n’est pas certain que ce soit réellement le cas.

Aux États-Unis, le débat s’éternise quant à la nature – structurelle ou cyclique – de la crise actuelle. La tentation est de penser que cette crise est cyclique, mais les références historiques suggèrent qu’elle est structurelle. Au final, les marchés pourraient être déçus, les mesures de relance pouvant être perçues de plus en plus comme une façon de gagner du temps plutôt que de susciter une croissance économique durable et proche du potentiel. Cela n’est probablement pas le meilleur moyen de réduire le degré de volatilité.

Dans l’Union européenne, les autorités ont mis en place des mesures fortes pour protéger les États et les banques contre le risque de liquidité. Ces mesures, si elles sont nécessaires, ne sont pas suffisantes pour empêcher une éventuelle crise de solvabilité, en particulier pour les États.

Les autorités ont réussi à gagner du temps, il faut l’utiliser à bon escient. Même en considérant que la consolidation budgétaire n’est ni l’ennemie de la croissance, ni une machine à perdre les élections, la zone euro a besoin d’une économie plus dynamique, en particulier à sa périphérie.

Les marchés ne reprendront confiance que lorsque les institutions européennes auront pris des initiatives en ce sens.

La reprise mondiale se poursuit, mais les rythmes restent très différents entre les pays avancés et les émergents.

L’écart de croissance du PIB entre les deux régions est du simple au triple : de 2% à 6%.

De ce simple constat, quatre préoccupations, qui tissent la toile de fond des questionnements actuels du marché, apparaissent :

1 Le caractère acceptable ou non du rythme de la croissance en cours aux États-Unis ;

2 La divergence entre les performances économiques en Europe ;

3 La capacité des pays émergents à concilier forte croissance, stabilité macroéconomique et accueil des capitaux en provenance de l’ouest et en quête de rendements attrayants ;

4 La difficulté, a priori paradoxale dans un tel environnement, à rééquilibrer l’économie mondiale, avant tout à réduire dans un même mouvement les déficits extérieurs ici et les excédents là-bas.

Tous les détails de l’étude ici :

« Un bon diagnostic vaut mieux qu'un mauvais remède »

https://etudes-economiques.credit-agricole.com/medias/Perspectives_macro_131_FR.pdf

JP.BETBEZE : « France : la croissance freine, mais ne cale pas », CA.SA