Grâce à la mondialisation et à la montée en puissance des fonds cotés (ETF, tracker) l'investissement dans les

actions des pays émergents est devenu au fil des ans, un des grands thèmes actuels, si ce n'est une nouvelle classe d'actif à part entière pour certains gérants.

Grâce à la mondialisation et à la montée en puissance des fonds cotés (ETF, tracker) l'investissement dans les

actions des pays émergents est devenu au fil des ans, un des grands thèmes actuels, si ce n'est une nouvelle classe d'actif à part entière pour certains gérants.

Censé répondre à des besoins de diversification pour son portefeuille ou pour bénéficier de la croissance économique plus soutenue des pays émergents, ce type de grandes thématiques d'investissement présente dans les faits une décorrélation et des sur-performances parfois assez faibles ou décevantes avec l'ensemble des marchés actions mondiaux.

Les principaux travers en sont des grandes zones qui sont finalement assez floues dans leur délimitation, des abréviations et sigles usuels mêlant des places boursières finalement très variées (les BRIC notamment – Brésil- Russie-Inde-Chine) et des stratégies des grands investisseurs mondiaux, particulièrement anglo-saxons, dont les décisions ont des impacts planétaires finalement similaires ou très proches sur les différentes grandes zones d'investissement.

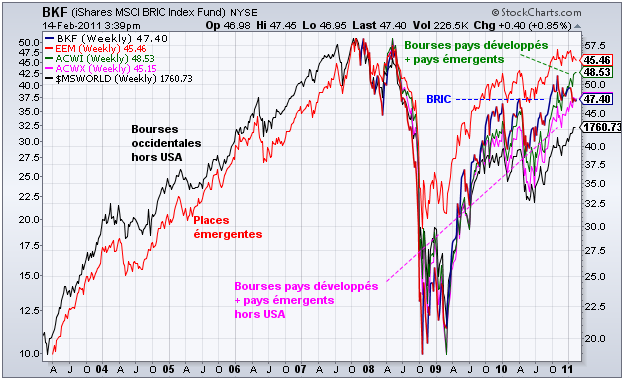

Un investissement dans un tracker qui reproduit l'indice MSCI BRIC (BKF en bleu ci-dessous) sous-performe par exemple l'indice MSCI All Countries World Index (ACWI en vert), c'est à dire un indice qui regroupe des valeurs dans 45 pays dont 24 sont des pays développés et 21 des pays émergents, soit « l'indice monde » en quelque sorte. « Jouer les BRIC » ou les actions internationales dans leur ensemble est donc assez similaire en terme de gestion indicielle pure.

Les « BRIC » font également moins bien que les places émergentes dans leur ensemble selon le MSCI Emerging Markets Index reproduit via le tracker EEM en rouge et présentent une volatilité équivalente au reste des marchés mondiaux. L'équation BRIC = émergents en matière boursière n'est donc pas automatiquement au rendez-vous surtout en terme de risque.

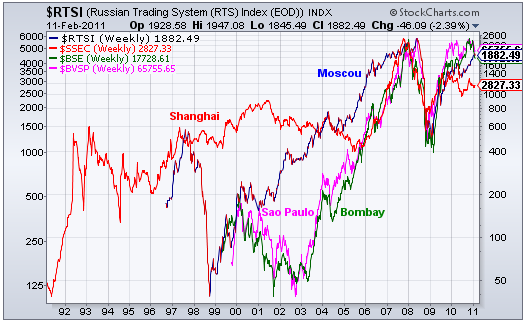

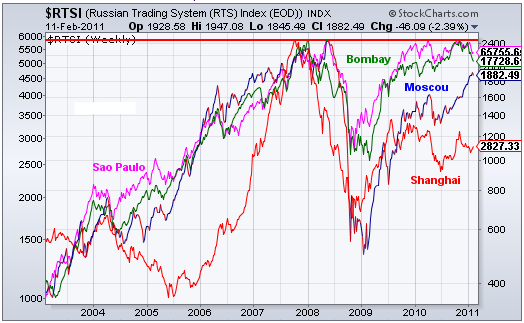

Les BRIC recouvrent des profils d'évolution assez dissemblables même si la globalisation des marchés et la crise financière ont tendance à resserrer les parcours respectifs de leur places boursières respectives. La bourse de Shanghai évolue à part vers plus de maturité, la bourse de Moscou est plutôt sensible aux prix des hydrocarbures alors que Bombay et Sao Paulo font parcours commun, encore considérées par le marché comme places boursières «secondaires».

Les bourses des pays émergents plafonnent sur leur plus haut comme Bombay et Moscou.

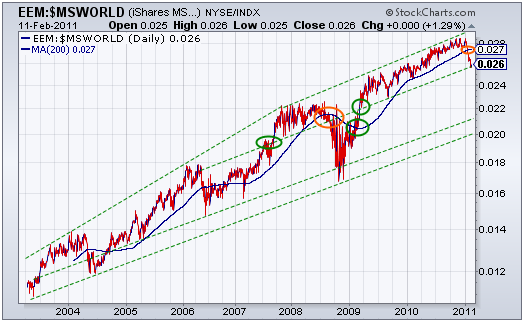

La rotation vers les marchés occidentaux en défaveur des places émergentes est assez nette depuis le début d'année (Cf. dernière courbe - Marchés émergents contre bourses occidentales hors USA)

En cas de baisse complémentaire, ce ratio est potentiellement et généralement annonciateur de prises de bénéfices généralisées.

√ A consulter : La crise a bouleversé le comportement des grandes places boursières