Compte tenu du contexte, l'environnement de la bourse de Paris prime. Impossible de quitter des yeux l'IBEX 35 sur un support très important et le test du marché pour les d'obligations portugaises au centre du programme du jour comme annoncé avant-hier.

La bourse de Madrid reprend 5,42 % et repasse les 10 000 points (seuil symbolique) à la faveur de rachats sur les ventes à découvert et de réductions de couvertures à la baisse sur les valeurs bancaires.

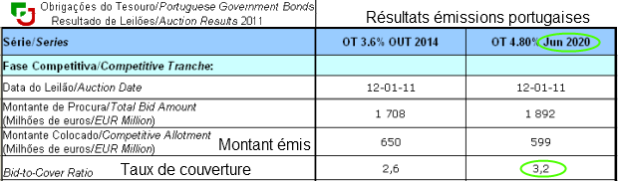

L'émission de l'obligation portugaise à long terme (échéance : juin 2020) est un succès relatif. Relatif, compte tenu du niveau des taux toujours élevés mais un succès car les investisseurs ont offert plus de 3 fois le montant sollicité. Le taux de couverture ressort à 3,2, soit plus que la demande des investisseurs pour une émission de (très) court terme pour un billet de trésorerie de 500 millions d'euros à échéance du 22 juillet 2011 qui n'avait obtenu qu'une taux de couverture de 2,6 lors de son émission il y a une semaine.

Euphorie ?

Le score est important mais le mouvement n'est encore qu'une réaction technique. D'une part car une bonne partie des acheteurs sont dans de telles configurations des acheteurs que l'on peut qualifier de 'contraints'. Pour déboucler leurs positions ouvertes à la baisse (On vend un titre que l'on ne détient pas mais qui est emprunté pour le racheter moins cher ensuite en empochant la différence si on pense qu'il va baisser) il devient urgent de se racheter au plus vite lors d'un retournement haussier pour limiter les pertes. Ce ne sont pas des acheteurs à partir de 'cash' (utilisant leurs disponibilités) mais des acheteurs qui débouclent (soldent) à la hâte une position dans laquelle ils avaient pris l'engagement d'apporter un titre pour rembourser leur vente à découvert, c'est à dire un emprunt de titres.

De manière générale, la pression psychologique est naturellement plus forte car si une position à la hausse n'amènera au pire qu'à zéro en cas de crash total d'une valeur, les pertes sur une vente à découvert sont en théorie illimitées et se rajoute aux commissions habituelles le paiement d'intérêts. Dans le cas présent, la pression à la baisse était très forte, jouant donc aussi en sens inverse. On notera d'ailleurs à cet égard pour la première fois l'implication des banques italiennes dans le mouvement au côté de Banco Santander et Banco Bilbao.

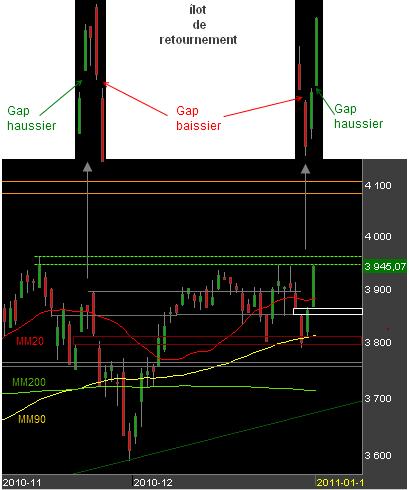

D'autre part, si la clôture se fait au-delà de la résistance oblique baissière (en blanc 1er graphique), elle se réalise sur le niveau du gap (cercle blanc) du 27 décembre, cas typique d'une fausse sortie potentielle. A confirmer donc.

Il n'en reste pas moins après ces quelques rappels et précisions, que le retournement est assez bien construit avec 2 gaps à la suite, une configuration qui se retrouve sur le CAC 40 et qui envoie enfin le signal le plus consistant en données journalières depuis l'essoufflement anticipé mi-décembre. Comparativement au retournement inverse de novembre et malgré le gain supérieur à 2 % ce jour, la rupture est un peu moins franche et surtout la clôture reste là aussi sous les résistances.