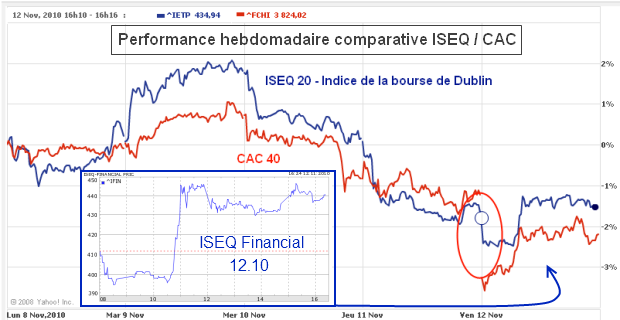

La bourse de Dublin gagne sur la séance + 0,50 % comme Athènes (Athex 20) ou encore la bourse de Lisbonne (PSI 20) mais le CAC 40 subit des dégâts à court terme avec un recul en séance de plus de 2,50 % et une clôture en baisse de près d'un pour cent à 3 831 points.

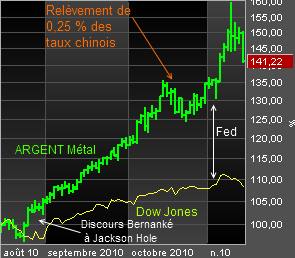

Nouvelles anticipations de durcissement de la politique monétaire chinoise :

La Chine vient de remettre le holà à la spéculation avec le relèvement en milieu de semaine de ses exigences de réserves pour certaines banques. La publication d'une inflation à 4,4 % au plus haut depuis 25 mois a attisé les craintes d'un nouveau resserrement des taux comme mi-octobre initiant une chute de la bourse de Shanghaï de 5 % dans la nuit. Les matières premières étant portées par la demande chinoise pour une large part, l'indice CRB se dégonfle une nouvelle fois comme les métaux précieux et les valeurs en relation avec le commerce international.

Ce mouvement bouscule largement la cote à Wall Street avec des dégagements les plus appuyés sur les valeurs du secteur des matériaux et de l'énergie. Arcelormittal, Air liquide subissent les plus forts reculs sur les grandes valeurs européennes. La bourse de Paris pâtit par ailleurs d'un décrochage de Total, sa plus forte pondération dans l'indice CAC40 à hauteur de 12,22 %, incapable de se relever dans ce contexte.

L'incompréhension sur le dossier irlandais à son comble

Nettement plus médiatisée en marge d'un G-20 sans grandes avancées, la question de l'endettement irlandais est une nouvelle fois à remettre en perspective sur les différents horizons pour éviter tout amalgame. Tout d'abord, à court terme la relative passivité des marchés actions tranche avec l'effervescence qui s'est emparée des médias à la suite des rumeurs et multiples démentis qui ont émaillé la séance. Le décrochage des valeurs financières irlandaises a certes alourdi l'ISEQ 20, l'équivalent de notre CAC40, mais sans l'emporter. La bourse irlandaise ne tire pas non plus vers le bas les autres marchés avec une perte hebdomadaire limitée à 1,5 %. Elle surperforme même le CAC40 à la suite d'un décrochage à l'ouverture nettement moindre.

A moyen terme, la hausse des taux irlandais s'alimente certes de la situation interne au pays mais également d'une forte pression extérieure plus récente dont l'Allemagne est le chef de file très incisif. Axel Weber, le président de la Bundesbank, a démarré il y a quelques semaines une campagne ouverte pour fustiger les rachats de la BCE des obligations d'Etat des pays fragiles qui a remis la pression sur les taux.

La mise en place d'une procédure de faillite ordonnée pour les états européens est d'autre part une ligne de force centrale pour l'avenir pour le gouvernement allemand dont les propos dans ce sens ont été réaffirmés par Angela Merkel hier soir, soutenus par le gouvernement français, ceci envoyant le différentiel entre les taux irlandais et allemands à des records au-delà de 6 %, d'autant que ce cadre en discussion entend faire participer les investisseurs privés. En clair, les porteurs d'obligations participeraient aux pertes. Une précision est venue ensuite détendre le spread de plus de 10 % indiquant qu'il ne s'agissait pas de remettre en cause le Fonds Européen de Stabilité Financière (FESF), décidé le 9 mai dernier dans l'urgence et qui est opérationnel depuis le 4 août pour 3 ans, mais du cadre ultérieur une fois le FESF arrivé à son terme, c'est à dire mi-2013.

Le FESF est d'un montant de 440 milliards € auquel s'ajoute la participation de la Commission Européenne qui peut emprunter à la place d'un pays sans compter les 250 milliards € du FMI, soit 750 Mds € au total. Le besoin de l'Irlande dans le pire des cas s'échelonne de 45 à 85 milliards € pour un pays qui dispose de réserves en trésorerie et n'aura pas à emprunter avant juin 2011. La dimension est adéquate mais la nature du risque et l'horizon à 2013 plus incertain.

Le cas grec représentait le mensonge sur la réalité des comptes publics et la difficulté a enrayé des déficits chroniques depuis des années et décennies encore plombés par la crise. Le cas irlandais représente l'inconnue planétaire des engagements bancaires dont la dimension en cas de sauvetage peut faire basculer également le sauveteur, c'est à dire l'Etat, de nombreux pays ayant un secteur bancaire dont la taille est supérieure à celle du PIB national annuel. Le patron de la Banque centrale irlandaise, Pat. Honohan, évalue ainsi à 85 milliards € les seules pertes des 12 banques qui opérent sur le sol irlandais d'ici 2012, soit 55 % du PIB annuel estimé pour 2010.

Ces éléments sont déjà sur la table mais se pose la question de l'après FESF, de l'après 2013 et d'éventuelles pertes futures sur les obligations de manière générale, l'indice de risque CDR GRI concernant les 7 plus grands états de l'OCDE n'échappant à ces nouvelles tensions et les courbes de taux des pays en difficultés comme la Grèce et l'Irlande sont clairement très tendues à l'horizon 2013.

Si le court terme doit être abordé et dosé avec circonspection pour apprécier le timing de l'éventuel déclenchement de nouveaux troubles plus importants à partir du cas irlandais (Voir : Finance - Une seconde crise de l'euro est elle en marche ? ), la problématique de fond reste très lourde, large et durable.

√ L'essentiel est préservé en cette fin de semaine pour le S&P500, le Dow Jones et le Dax avec une clôture sur leur moyenne mobile à court terme respective. Le marché se compartimente donc en revanche une nouvelle fois en défaveur du CAC 40. L'orientation repasse à 'neutre' à court terme même si le gap du 13 octobre reste valide et en dépit d'une clôture sur le support à 3825 dans une configuration qui évolue suivant les tracés ci-dessous.