Le Président Barack Obama est aujourd’hui victime d’une malédiction : celle de l’échec inéluctable des politiques d’État.

Mais ce n’est pas en écoutant la classe parlante de Washington et autres capitales du monde que vous pourriez l’apprendre. La réaction classique de ces professionnels de l’imposture est de faire ce qu’ils font le mieux lorsque les difficultés apparaissent : ils mentent.Et il est de fait que, depuis la panique de 2008, ils s’affairent à escamoter leurs propres erreurs : en montrant les autres du doigt, en effaçant leurs traces et en réécrivant l’histoire. Malheureusement, leurs affirmations sont rarement soumises à ce qu’ils considèrent comme l’indignité d’une vérification factuelle. Mais qu’importe.

Quand il s’agit de montrer du doigt les prétendus coupables de nos difficultés économiques actuelles, le gouvernement Obama a régressé vers la rhétorique de la lutte des classes. Quels meilleurs suspects que les boucs émissaires habituels : les banquiers, les patrons, les spéculateurs et, bien sûr, les « riches » ?

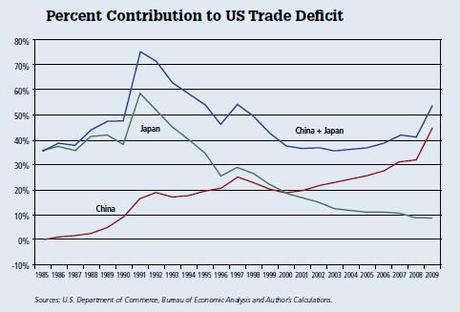

Les étrangers sont aussi des cibles de choix, et la Chine a remplacé le Japon comme tête de Turc. Du début des années 1970 jusqu’à 1995, c’est le Japon qui était l’ennemi. Les mercantilistes de Washington prétendaient que c’étaient les pratiques commerciales déloyales des Japonais qui expliquaient la montée du déficit commercial bilatéral des Etats-Unis avec le Japon, et que ces déficits-là causaient toutes sortes de problèmes économiques aux États-Unis.

Pour corriger ce prétendu problème, les États-Unis ont exigé du Japon qu’il adopte une politique de hausse indéfinie du yen. Les Japonais se sont exécutés et le yen s’est apprécié face au billet vert, lequel est passé de 360 yens en 1971 à 80 en 1995. Mais cela n’a pas réduit le déficit commercial des Etats-Unis avec le Japon. En fait, la contribution du Japon au déficit commercial américain était montée à près de 60% en 1991.Et, comme si cela ne suffisait pas, l’appréciation du yen a contribué à pousser l’économie japonaise dans le bourbier d’une déflation. Aujourd’hui, c’est avec la Chine que les Etats-Unis jouent le même jeu du bouc émissaire.Et pourquoi s’en priveraient-ils ? Après tout, la contribution de la Chine au déficit commercial américain a bondi à près de 45%, atteignant des ordres de grandeur observés pour le Japon au début des années 1990 (voir tableau ci-dessous).

Espérons que la Chine ne suivra pas l’exemple du Japon et ne tiendra aucun

compte des pressions américaines pour une hausse indéfinie du yuan.

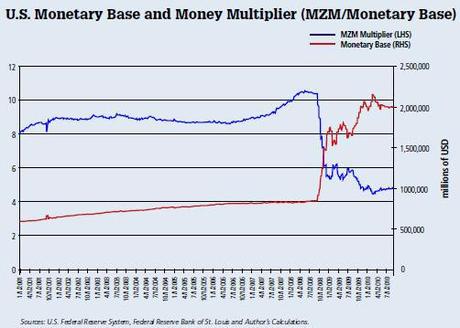

Quand il s’agit de pointer du doigt et de réécrire l’histoire, ce sont les fonctionnaires de la Réserve fédérale qui décrochent le pompon.Par exemple, au début de septembre, le Président Ben Bernanke affirmait à la Commission d’enquête sur la crise financière que c’étaient les erreurs multiples d’entrepreneurs privés et le manque d’une réglementation étatique appropriée qui avaient déclenché la panique de 2008. D’après son président, la Fed n’aurait porté aucune responsabilité pour l’origine monétaire de la frénésie de crédit qui a précédé la panique de 2008.

Or, la réalité est totalement différente. Elle est parsemée par les erreurs et les échecs de politique étatique avant et après la crise. Et

leur grand facilitateur n’était autre que la Fed.Sans la politique monétaire du « pied au plancher » menée par la banque centrale - politique visant à lutter contre les dangers présumés de la déflation – le cycle autrichien classique de l’emballement et de la récession que nous avons connu n’aurait pas pu se dérouler. Si la Fed n’avait pas poussé les taux d’intérêt à des niveaux artificiellement bas, ces spéculateurs qu’on a vus, avec d’exceptionnels effets de levier, multiplier les opérations spéculatives sur les écarts de taux dans leur chasse au rendement, n’auraient jamais vu la lumière du jour.

Certes, les hommes de l’état avaient également commis d’autres fautes qui ont contribué à causer des bulles d’actifs et autres instabilités, par exemple sur les marchés immobiliers. Cependant, le facilitateur principal en était la Fed, avec sa politique monétaire ultra-accommodante. Entre autres choses, c’est le laxisme monétaire de la Fed qui avait conduit à la chute du dollar contre l’euro et à la hausse spectaculaire des prix des matières premières qui a atteint son maximum en juillet 2008.

Après que les bulles d’actifs aient éclaté, les hommes de l’état américain ont persisté dans l’erreur, commettant erreur politique après erreur politique, et causant une série de destructions étatiques supplémentaires.

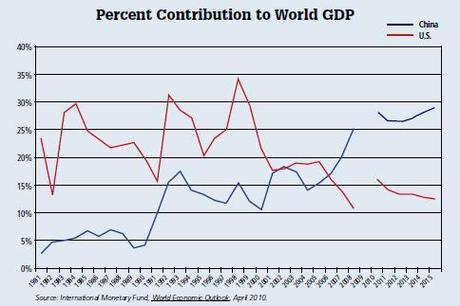

Tout d’abord, il y a eu une extravagante relance des dépenses publiques. Comme le tableau ci-dessous indique, la panique de 2008 était une invitation – comme c’est le cas de toutes les crises - à étendre les pouvoirs et les dimensions de l’état.

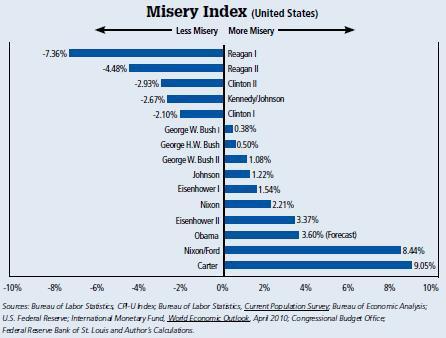

Alors même qu’Obama chante la gloire du tout-état, c’est au contraire la malédiction des échecs de l’état qui le poursuit.Un moyen de mesurer à quel point cette malédiction-là va marquer ses résultats, c’est l’Indice du Malheur (voir le graphique ci-dessous).On calcule cet indice en faisant la somme de :

- la différence entre le taux d’inflation moyen au cours d’une présidence et le taux d’inflation moyen au cours de la dernière année de la présidence précédente ;- la différence entre le taux de chômage moyen au cours d’une présidence et celui du dernier mois de la présidence précédente ;

- l’évolution du taux d’intérêt à 30 ans des obligations d’état et

- la différence entre la tendance à long terme du taux de croissance du PIB réel (3,25%) et le taux réel de croissance au cours du mandat.

J’y ai indiqué la prévision de ce que l’Indice du Malheur d’Obama sera le plus probablement à la fin de son mandat actuel. Ce résultat minable est déjà une affaire certaine et on peut indiscutablement l’attribuer aux erreurs de sa politique, ainsi qu’aux inéluctables échecs de l’état.

A un Président dont le programme visait à défaire la Révolution reaganienne, cet Indice du Malheur devrait servir de rappel sévère du fait que c’est la liberté des marchés, et non le tout-état, qui créent la prospérité.

Article repris du site de l’Institut Turgot avec l’aimable autorisation d’Henri Lepage